מחיר ביטקוין היום: צונח מתחת ל-$70k כשסוחרים עוקבים אחר הסכסוך עם איראן ומדד המחירים בארה"ב

| גבי דיאמנט, מנכ"ל חברת Deshe Analytics |

רוב סוגי ההשקעות בשוקי המניות איבדו ערך בשנת 2022; אבל הכאב חריף יותר עבור סוחרים לטווח קצר, שקנו בהייפ וכעת מוכרים בתנודתיות, ונועלים הפסדים מסיביים.

אלה שלא ברחו על נפשם, נאלצים לחפש דרכים שונות, בתקווה פחות כואבות, של השתתפות במשחק. כעת נראה שהפופולריות של הסבה מקצועית להשקעות ערך (value investing), צוברת תאוצה. כוונותיהם הטובות של המשקיעים זוכות לגיבוי רחב, כולל מרשות לניירות הערך האמריקאית, שמנסה לעודד את שחקני שוקי המניות לחקור לפני השקעה.

השקעת ערך היא פילוסופיית השקעה עתיקת ימים, המבוססת על רכישת מניות בהנחה לערך הפנימי שלהן. ובכן במצב הנוכחי בשוק המניות, קל לראות חוכמה בסגנון ההשקעה זה, שמתבסס על מחקר ומביא בחשבון את הנתונים הפונדמנטליים של החברות שהנפיקו את המניות.

הבעיה היא שעבור סוחרים רבים, במיוחד הקבוצה החדשה שהגיעה לשווקים בשנים האחרונות, "לערוך מחקר" על מניה פירושו לבדוק את המחיר שלה מול ההיסטוריה האחרונה, ובנוסף אולי להסתכל על כמה אינדיקטורים טכניים. כשהם רואים שהמניה שהם שמעו עליה במדיה החברתית או ממשפיענים, נסחרת הרבה מתחת לרמות שנראו בשנה שעברה, הם מאמינים שהם מצאו "השקעת ערך".

אמנם העובדה שמניה כלשהי עשתה הרבה רעש ב-Reddit ועלתה במאות אחוזים בשנת 2021 (כמו גיימסטופ (NYSE:GME), AMC אנטרטיינמנט (NYSE:AMC) ואחרות) לא בהכרח אומרת שזו לא השקעה טובה: אולי היא באמת שווה את המחיר הנמוך יחסית בו היא נסחרת עכשיו... או שאולי לא; המחיר לבדו אינו יכול לספק תשובה טובה, מכיוון שהוא לעתים קרובות מטעה.

מי שמסתמך על מחיר המניה בלבד עלול למצוא את עצמו ב"מלכודת ערך" - מצב בו משקיע מאמין שמחיר בו הוא רוכש את המניה נמוך יחסית לערך שלה והוא צפוי לעלות ולהניב לו רווח, בעוד שבפועל המניה אינה עולה במחיר או אף ממשיכה לרדת. מלכודות ערך נובעות בדרך כלל מאחד משני תרחישים: או שהרווחים העתידיים מאכזבים, או שערך הנכסים במאזן יורד.

השקעת ערך היא אחת מאסטרטגיות ההשקעה הנחשבות למצליחות ביותר. אבל מי שרוצה להיות משקיע ערך מוצלח, חייב להיות מסוגל לזהות מלכודת ערך פוטנציאלית. משמעות הדבר היא הבחנה בין מניות מוערכות בחסר לבין מניות זולות מסיבה מוצדקת. לשם כך, אין מנוס אלא לחפור במספרים: לבדוק את תזרימי המזומנים, שווי מאזני, כיסוי תשלומי חובות ועוד - כלומר, לבצע מחקר פונדמנטלי.

כדי להמחיש את הנאמר, נביא דוגמאות של ארבע השקעות אפשריות, כאשר שתיים מהן נראות כמלכודת ערך פוטנציאלית, ושתי המניות הנוספות נראות כהשקעת ערך רווחית בפוטנציה.

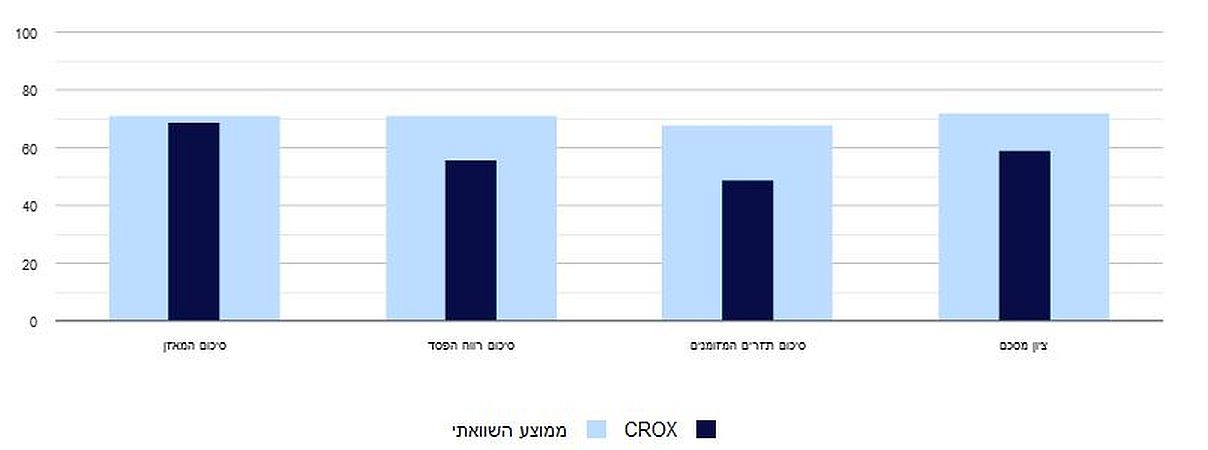

| חברת קרוקס - Crocs Inc - טיקר CROX:

קרוקס (NASDAQ:CROX) הונפקה במחיר של 21 דולר למניה ב-8 בפברואר 2006. מאז, למניה היו עליות ומורדות, עד שמאניית הסחר במניות בתקופת מגפת הקורונה הזניקה אותה ל- 184 דולר בנובמבר אשתקד. כעת, כהיא נסחרת ב-$53 ועם מכפיל הרווח של 3.1, נמוך מאוד לעומת ממוצע של 10.6 בתעשייה ובהשוואה למכפילים היסטוריים של עצמה, שהגיעו לכפולות דו-ספרתיות או אפילו תלת-ספרתיות.

תמחור זה גורם לאנליסטים רבים להכריז על "הזדמנות נדירה".כמובן שמלכודות ערך נראות בבירור רק בדיעבד, אבל CROX נראית כמועמדת מובילה לקטגוריה זו. הבינה המלאכותית שלנו הכריזה על מניית CROX כ"ביצוע חסר" לאחר התוצאות הכספיות של הרבעון הראשון של 2022; ברבעונים הקודמים זה המניה סומנה כ"החזק" אך נתוניה התדרדרו. הסיבה לכך היא שהנתונים הפיננסיים שפרסמה קרוקס לרבעון הראשון היו מאכזבים; נתוני הצמיחה וההכנסה מצביעים על כך שהנהלת החברה מפספסת את היעדים המהותיים ואינה מצליחה בתחומים החשובים ביותר.

התוצאות המטרידות הללו מהוות בסיס חזק להערכה כי ביצועי המניה ברבעונים הקרובים יהיו נמוכים ביחס לעמיתיה לתעשייה.

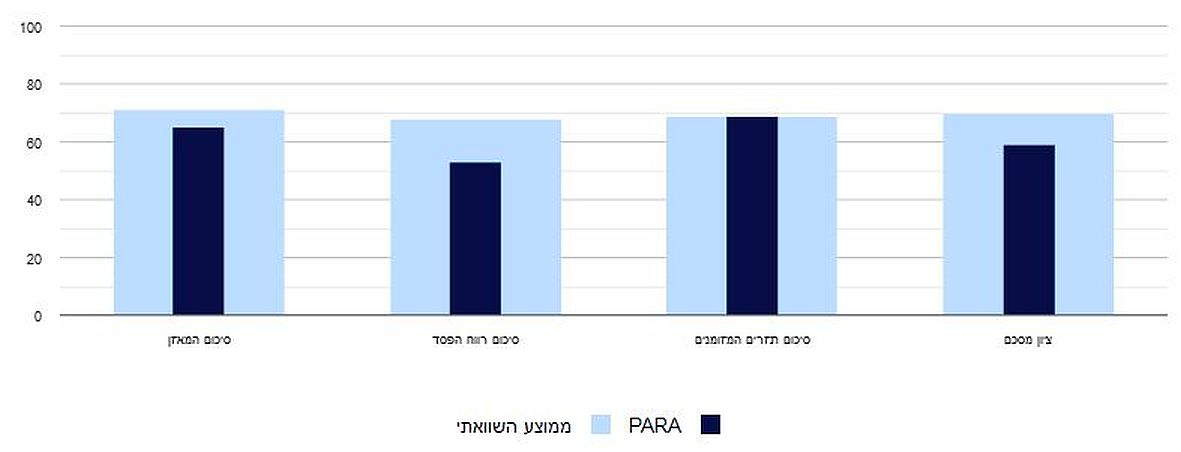

| חברת פרמונט גלובל - Paramount Global - טיקר PARA:

פרמונט גלובל (NASDAQ:PARAA) עשויה להיות מלכודת ערך נוספת, אם כי במבט ראשון זה נראה מנוגד לאינטואיציה: כיצד חברה עם שווי שוק של 16.82 מיליארד דולר, המוכרת היטב לצרכני התקשורת ביבשת אמריקה ובבריטניה, הופכת להשקעה פחות אטרקטיבית?

ובכן, המספרים לא משקרים: ברבעון הראשון של 2022 החברה פרסמה דוח פיננסי חלש מאוד שהוביל את הבינה המלאכותית שלנו לתת לה דירוג "ביצוע חסר". ברבעון הקודם הדברים הסתדרו מעט עבור PARA, אבל השיפור לא היה בר קיימא, מתברר.

המניה נסחרת כעת במכפיל של 4.2 (לעומת הממוצע של 13.1 בענף), והמכפילים שלה נמצאים בירידה מתמדת מאז 2018, אז הגיע מכפיל הרווח שלה לשיא של 205 (באותה תקופה החברה נסחרה תחת שם אחר). מחיר המניה עומד כעת על כ-25 דולר, קרוב לממוצע ההיסטורי שלה, והתוצאות הכספיות המטרידות של PARA מהוות טענה חזקה לביצועים נמוכים ברבעונים הבאים, כמו גם לצפייה לירידה משמעותית בהמשך הדרך.

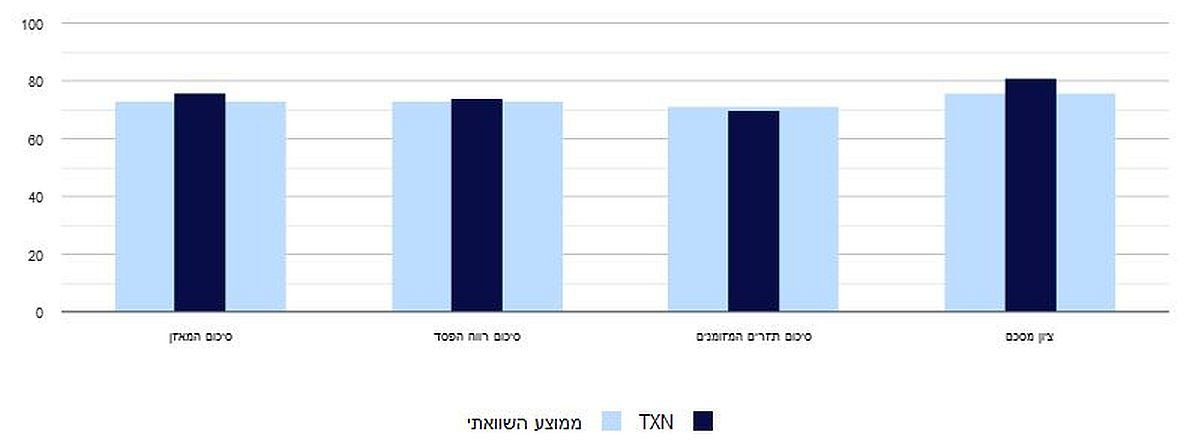

| חברת טקסס אינסטרומנטס - Texas Instruments Inc - טיקר TXN:

טקסס אינסטרומנטס (NASDAQ:TXN) קיימת מאז 1930, אחד התאגידים העתיקים ביותר בארה"ב. ההיסטוריה הארוכה של המניה מראה צמיחה כמעט בלתי פוסקת בעשורים האחרונים, למעט בועה קטנה וצניחה כתוצאה מכך בשנת 2000.

המניה הגיעה לשיא האחרון שלה של 201 דולר באוקטובר 2021 ומאז נמצאת בירידה עם רוב השוק האמריקאי. עם מחיר של 155 דולר ו-P/E של 17.8 (לעומת הממוצע בענף של 22.5 וקרוב לממוצע לטווח ארוך שלה), המניה בהחלט נראית השקעת ערך שווה, במיוחד בהתחשב בדיבידנד הגבוה שלה של 2.95%, כמעט פי שניים מהממוצע בתעשייה.

בהסתכלות על היסודות של TXN, הבינה המלאכותית שלנו ראתה מספר מדדים פיננסיים מרשימים שאמורים להפוך אותם לאטרקטיבית יותר מעמיתיה. המניה מדורגת כ"קנייה" ולא כ"קנייה חזקה", מכיוון שהיא מתמודדת עם תחרות קשה, עם מספר גדול יחסית של חברות איכותיות ויציבות מבחינה פיננסית בענף בה פועלת TXN.

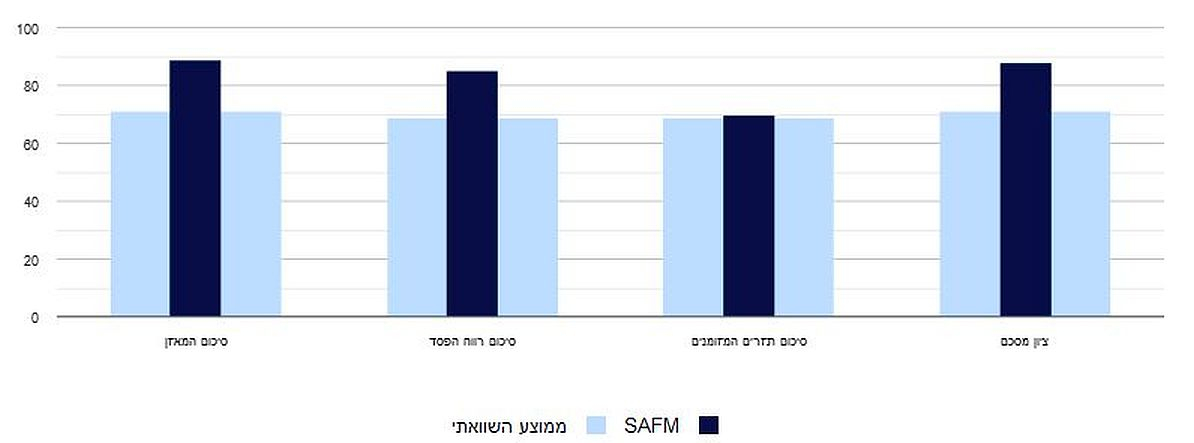

| חברת סנדרסון פארמס - Sanderson Farms Inc - טיקר SAFM:

סנדרסון פארמס (NASDAQ:SAFM) מדורגת כ"קנייה חזקה" על ידי הבינה המלאכותית שלנו; היא שומרת על דירוג זה מאז 2020.

למרות שמחיר המניה נמצא כעת בשיא כל הזמנים של 214 דולר, מכפיל הרווח שלה עומד על 5.6 בלבד לעומת הממוצע בענף של 26.4. החברה מחלקת דיבידנדים נמוכים אך יציבים; הבריאות הפיננסית של SAFM מרמזת שאלה עשויים לגדול בעתיד.

SAFM היא אחת ממעט מאוד חברות ציבוריות שהן נטולות חובות לחלוטין, כך שהיא יכולה להשתמש בהכנסות שלה כפי שהיא רואה לנכון. נתוני ההכנסה, הצמיחה והערך החיוביים של SAFM מעלים את הסבירות כי היא תמשיך להניב תוצאות מרשימות גם בעתיד הנראה לעין. החוזק היחסי הזה אמור לאפשר לסנדרסון פרמס להמשיך את ביצועיה הטובים גם בשוק קשה בעת הקרובה.

- הכותב הוא מנכ"ל חברת הפינטק הישראלית דשא אנליטיקס, שפיתחה אלגוריתמים מתוחכמים, המבוססים על בינה מלאכותית, שמנתחים את החברות הציבוריות מסביב לעולם ומפיקים דוח מחקר והסבר על כל מניה ובכל שפה. עבודת ניתוח זו נועדה לשם מסירת מידע בלבד, ובשום אופן אין לראות בה חוות דעת, הצעה, המלצה או ייעוץ או שיווק לרכישה ו/או החזקה ו/או מכירה של ניירות ערך ו/או הנכסים הפיננסיים המתוארים בה. הניתוח אינה מהווה תחליף לייעוץ או שיווק השקעות המתחשב בנתוניו וצרכיו המיוחדים של כל אדם.