מחיר ביטקוין היום: צונח מתחת ל-$70k כשהנפט זינק שוב והעלה חששות מאינפלציה

| עידן בין, נשיא מועדון ניהול ההשקעות באינסיאד |

ביום שבת האחרון, אחרי שבועות מותחים ואי וודאות גבוהה, אישר הקונגרס האמריקאי במהלך של הרגע האחרון את חבילת המימון הזמנית לממשל, ובכך איפשר את המשך מימון הממשל לפחות עד אמצע נובמבר.

עם זאת, אי הוודאות שנוצרה סביב ההצבעה, בתוספת תמחור השוק את אמירות הפד לגבי "גבוה יותר לאורך זמן ארוך יותר" דחפו את תשואות האג"ח ה"ארוכות" במהלך חסר תקדים לרמות תשואה שלא נראו כבר למעלה מעשור.

עליית התשואות גררה את התחזקות הדולר ומדד הדולר (DXY) עמד במהלך השבוע על שיא תקופתי ברמה של 106.67.

| מה המשמעות של העברת התקציב על תשואות האוצר?

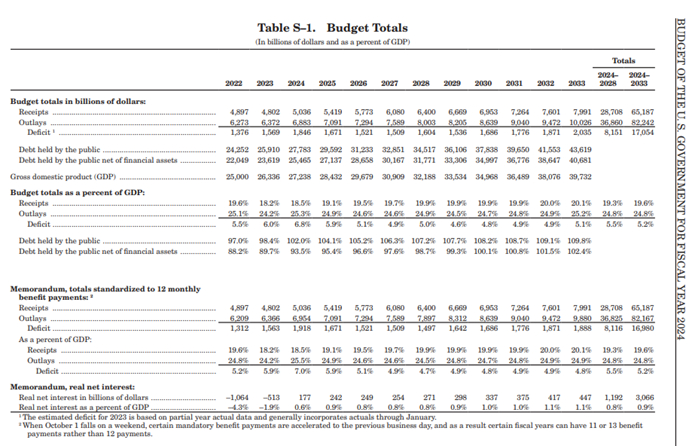

העברת התקציב צפויה להשפיע ישירות על ציפיות השוק לגירעון הממשל האמריקאי לשנת 2023 ושנת 2024. במהלך חודש מרץ, הניח ביידן הצעת תקציב "נדיבה" שהייתה אמורה להגדיל את הוצאות הממשל בכ-100 מיליארד ו-300 ממיליארד דולר בשנים 2023 ו-2024 בהתאמה.

בתקציב זה, הנחות גידול התוצר עומדות על כ-5% ו-3.6% לשנים 2023 ו-2024, בניגוד לתחזית הפד הנוכחית העומדת על 2.1% ו-1.5%. גירעון הממשל לפי תרחישי הצמיחה וההנחות אמור היה לעמוד לשנת 2023 על כ-1.5 טריליון (6% תוצר) וכ-1.9 טריליון (6.8% תוצר) בשנת 2024, לעומת גירעון של כ-1.3 טריליון (5.5% תוצר) בשנת 2022.

הגירעון, כשמו כן הוא, החלק בהוצאות הממשל שלא ניתן למימון ממקורות גביית המס, ועל כן חלק זה ממומן באמצעות אגרות חוב שמנפיק משרד האוצר האמריקאי.

כלומר, גם לפי התחזית האופטימית של תקציב הממשל (שעוד לא עבר), משרד האוצר האמריקאי יהיה חייב להגדיל את היקף הגיוסים על מנת שהממשל יוכל לעמוד בהתחייבויות התקציביות שיצר, וזאת עוד מבלי להזכיר את תוכנית גביית המס השאפתנית עליה הכריז ביידן (העלאת מס חברות ויצירת "מס עושר") שלא ברור אם תעבור ומה תהיה מידת היכולת של הממשל לגבות את מס העושר, והאם אכן יוכל הממשל לגבות עוד כ-80 מיליארד דולר על פני שנתיים מחברות בסביבה של ריבית עולה וצמצום היצע הכסף במשק.

כל אלה, לשיטתי, מובילים למסקנה הבלתי נמנעת – התקציב, אם יעבור, ימשיך לייצר לחצים על תשואות האגח האמריקאי ויקשה על משרד האוצר לגייס את ההיקפים הנדרשים.

| בנקים מרכזיים ומדיניות פיסקאלית

במהלך שיעור המאקרו שעברנו לפני מספר חודשים באינסיאד, שאל אותנו מרצה הקורס (פרופסור ג'ון פרנלד מהסן פרנסיסקו פד) – "איך יכול להיות שבין 1960 ל-1988 שיעור הריבית הנומינלית באיטליה היה גבוה מגרמניה אבל המטבע האיטלקי המשיך בתהליך של פיחות"

התשובה כמובן לא מפתיעה – אינפלציה. ההוצאה הממשלתית באיטליה הלכה ותפחה, והבנק המרכזי, אף שלא אמור באופן רשמי לתמוך במדיניות הפיסקאלית, נאלץ להגדיל ולהגדיל את היצע הכסף במשק כדי לספק מקור נזילות להוצאות הממשלה.

הלקח מהאנקדוטה הזאת מאוד חשוב – אף שבנק מרכזי אינו אמור להתחשב במדיניות הפיסקלית כגורם שישפיע על המדיניות המוניטרית, בפרקטיקה המדיניות הפיסקאלית מפעילה לחצים על בנקים מרכזיים לספק תמיכה.

לטעמי, צפי גירעון הממשל הפדרלי צפוי להפעיל לחץ כבד על הפד לתמוך בהוצאה הפיסקאלית על ידי קניית אגרות חוב של האוצר בצורה זו או אחרת, במהלך שישפיע על תשואות האג"ח הארוכות ואף אפילו על מתווה הריבית.

| גידול ביחס גירעון-תוצר – לא בכל העולם

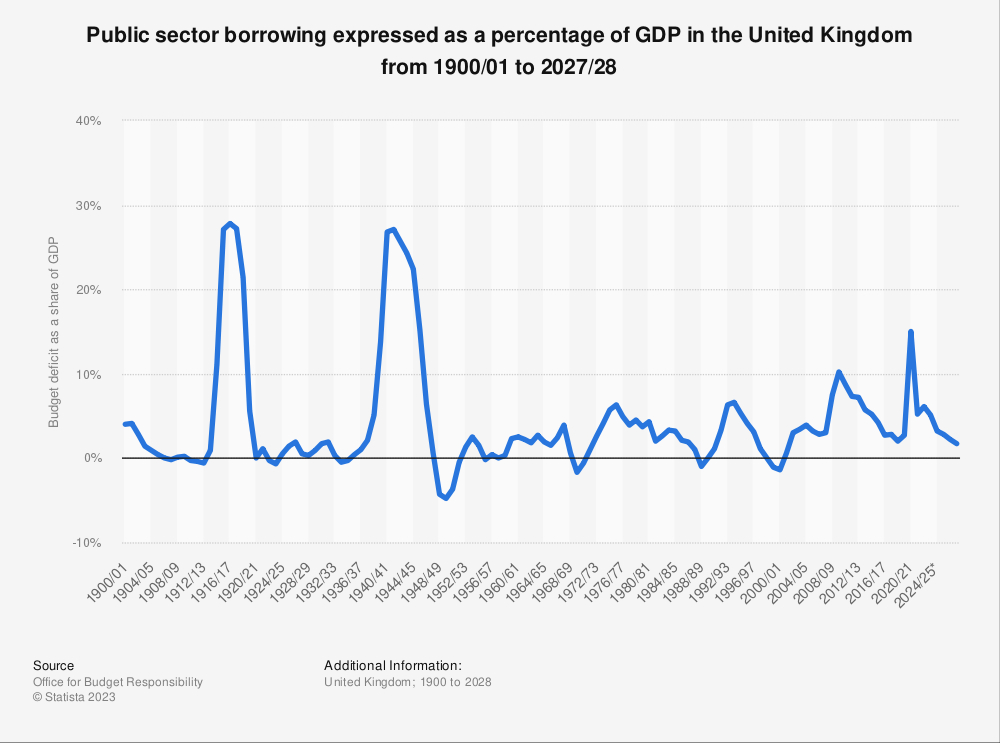

לפי התחזיות הנוכחיות, בריטניה צפויה לצמצם משמעותית את חלק הגירעון התקציבי מהתוצר. בעוד שלשנה הפיסקאלית שהסתיימה במרץ האחרון הגירעון עמד על כ-6.1% תוצר, בריטניה צפויה לצמצם את חלק הגירעון לרמות של 5.1% ו-3.2% בשנתיים הפיסקאליות הבאות.

צמצום הגירעון באופן כזה אמור להקל על האוצר בריטי לגייס את הכספים הנדרשים למימון הגירעון. מצב שכזה, אמור לספק ל-BOE כר לפעילות ריבית יציבה, ולהצליח לספק ריבית "גבוהה יותר לאורך זמן ארוך" מבלי להידרש "לחלץ" את הממשל על הוצאה עודפת.

לכן, לא מן הנמנע שהבנק אוף אינגלנד, אף שלא צפוי להעלאות ריבית נוספות, יצליח להשאיר את רמת הריבית בסביבה זו למשך זמן ממושך יותר מאשר שיצליח הפד, תודות לגירעון התקציבי המרוסן באופן יחסי של הממשל הבריטי.

כך, קניית פאונד ומכירה של דולר, או לחילופין קניית תעודת סל המונפקת בבריטניה על מדד אמריקאי ומנוטרלת מט"ח עשויה להוות פוזיציה מעניינת למי שסבור שתקציב הממשל האמריקאי צפוי לעבור בנובמבר במתווה הקרוב להצעת הדמוקרטים.

הכותב הינו נשיא מועדון ניהול ההשקעות בבית הספר למנהל עסקים אינסיאד. הכתוב אינו מהווה המלצת השקעה ואינו משקף עמדה רשמית של אינסיאד.