מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

| מאת יונתן כץ וכלכלני לידר שוקי הון |

שוקי המניות ירדו בשבוע האחרון, זאת על רקע הורדת הדירוג של ארה"ב ומגמת עליית התשואות. התשואות ל-10 שנים בארה"ב עלו לכיוון 4.20%, אך נסוגו מעט ביום שישי על רקע נתוני תעסוקה מעורבים.

הלחץ לעליית שכר בארה"ב נמשך וצפוי להשפיע על סביבת האינפלציה. באירופה אינפלציית הליבה האיצה ובריטניה העלתה את הריבית ל-5.25%. בינתיים התוכנית הפיסקאלית בסין לעידוד הפעילות מאכזבת.

| מתי ההאצה בשכר תדאיג את בנק ישראל?

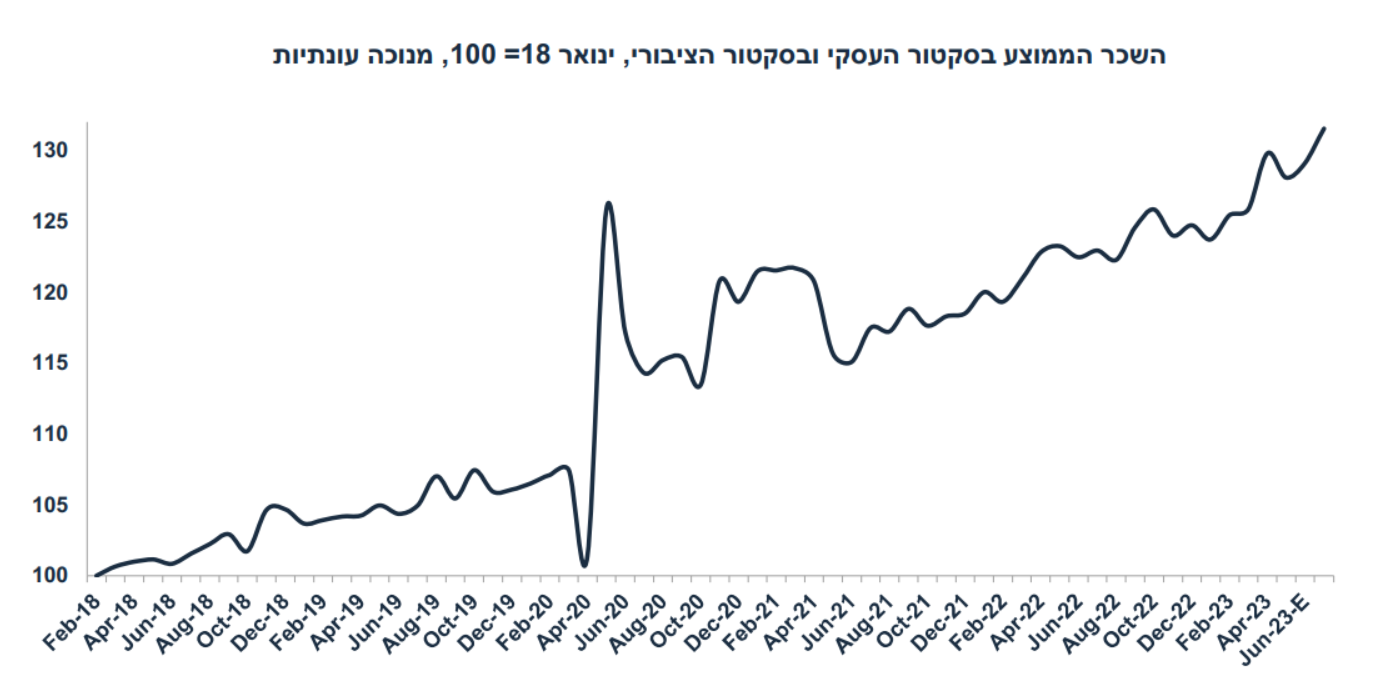

לפי הערכתנו, הנתון החשוב ביותר שפורסם בישראל בשבוע האחרון הינו הגידול המהיר בשכר בחודש יוני בשיעור של 6.3% שנה אחורה, האצה מ-5.6% בחודש מאי (עובדים ישראלים בלבד). הנתון של חודש יוני הינו אומדן בלבד אך מגמת ההאצה בהחלט חשובה.

נתונים מפורטים קיימים עד חודש מאי בלבד (מלפני שלושה חודשים!).

במאי, השכר הממוצע בקרב חברות פרטיות עלה ב-6.3% (שנה אחורה), האצה מ-5.8% לפני חודש. השכר בסקטור העסקי כולו עלה ב-5.4%. השכר בענף אירוח ושירותי אוכל עלה ב-6.9% (שנה אחורה, נתוני מגמה), ו-6.7% בענף הבינוי.

עד כה, הודעות הריבית התייחסו לקצב עליית השכר הריאלי (קצב מתון יחסית, אך פחות רלוונטי ללחצי אינפלציה מצד העלויות). בנק ישראל מעדיף להסתכל אחורה על 2022 (או עד רבעון א' 23) על עלות העבודה ליחידת תפוקה (השינוי בשכר מנוכה פריון, אך לפי הערכתנו מדובר בהיסטוריה רחוקה. מסתמנת האצה בשכר ברבעון ב' בפרט בענפי השירותים.

לפי הערכתנו, קצב עליית השכר העסקי של 5%+ תומך בסביבת אינפלציה של 3%-3.5% (בהנחה של גידול בפריון של 1.5%-2%). כמובן, השינוי בשע"ח צפוי להאיץ או למתן את סביבת האינפלציה. עלייה מהירה בשכר מהווה גורם תומך המשך העלאת ריבית, בכפוף לנתוני האינפלציה ומגמת השקל.

| מספר מגמות חשובות מדוח היציבות הפיננסית של בנק ישראל:

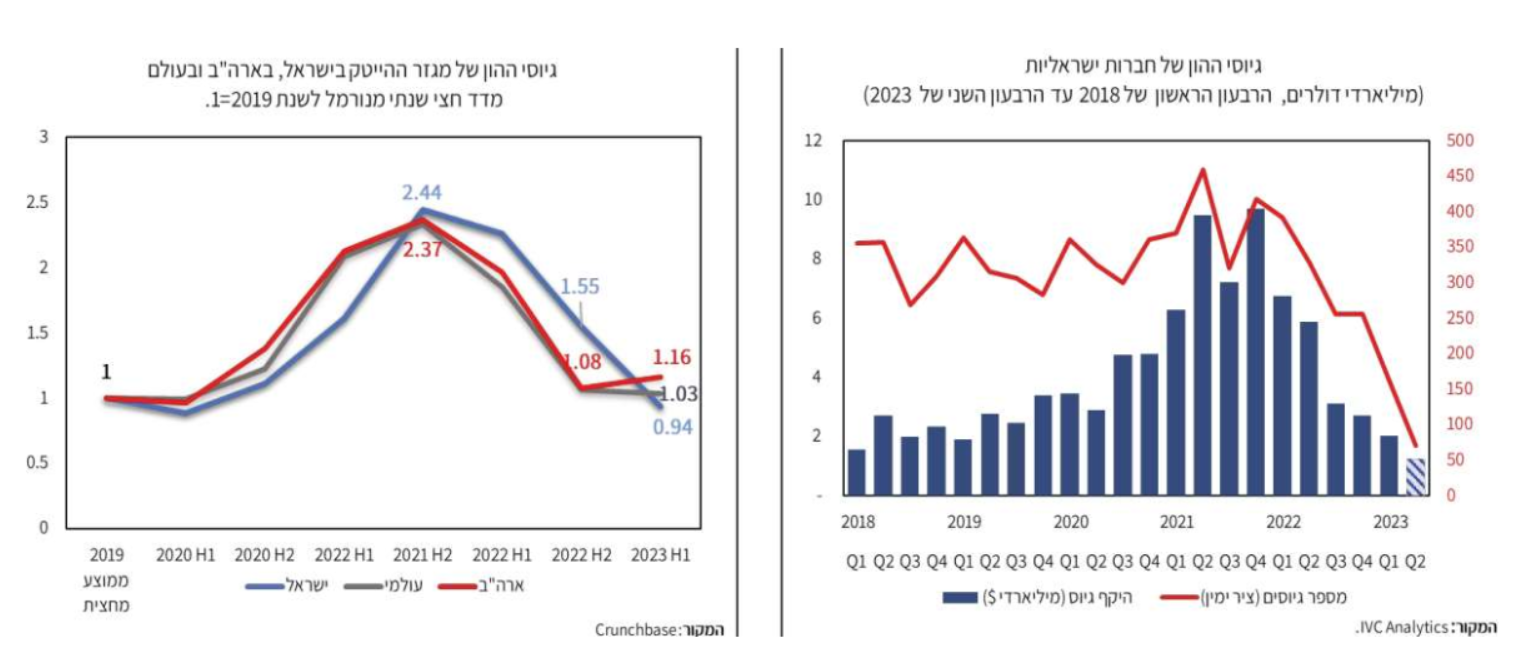

"חשוב לציין כי החל מהמחצית השנייה של שנת 2022 ועד לתאריך פרסום דוח זה, הנתונים מצביעים על התאוששות בגיוסי ההון של חברות היי- טק בעולם, בעוד שבישראל מגמת הירידה עדיין בעינה".

נתונים ראשוניים מצביעים על התמתנות נוספת בגיוסים בחו"ל בחודש יולי עם גידול של 230 מיליון דולר בלבד לאחר 550 מיליון בחודש יוני.

"המשקיעים המוסדיים הגדילו את חשיפתם למט"ח בשיעור של כ-3.3 נקודות אחוז וזאת, ככל הנראה על רקע השינוי בהערכותיהם לגבי התפתחותה של מגמת שער החליפין. מנגד, תושבי חוץ הם אלה שסיפקו מט"ח ובכך תרמו למיתון חלקי של תהליך הפיחות."

אנו סבורים שהשקל ימשיך להיות רגיש להתפתחויות המקומיות כאשר המשך לחץ לפיחות מהווה איום אינפלציוני.

| ארה"ב: כל הסימנים מצביעים על תעסוקה מלאה ולחצי שכר

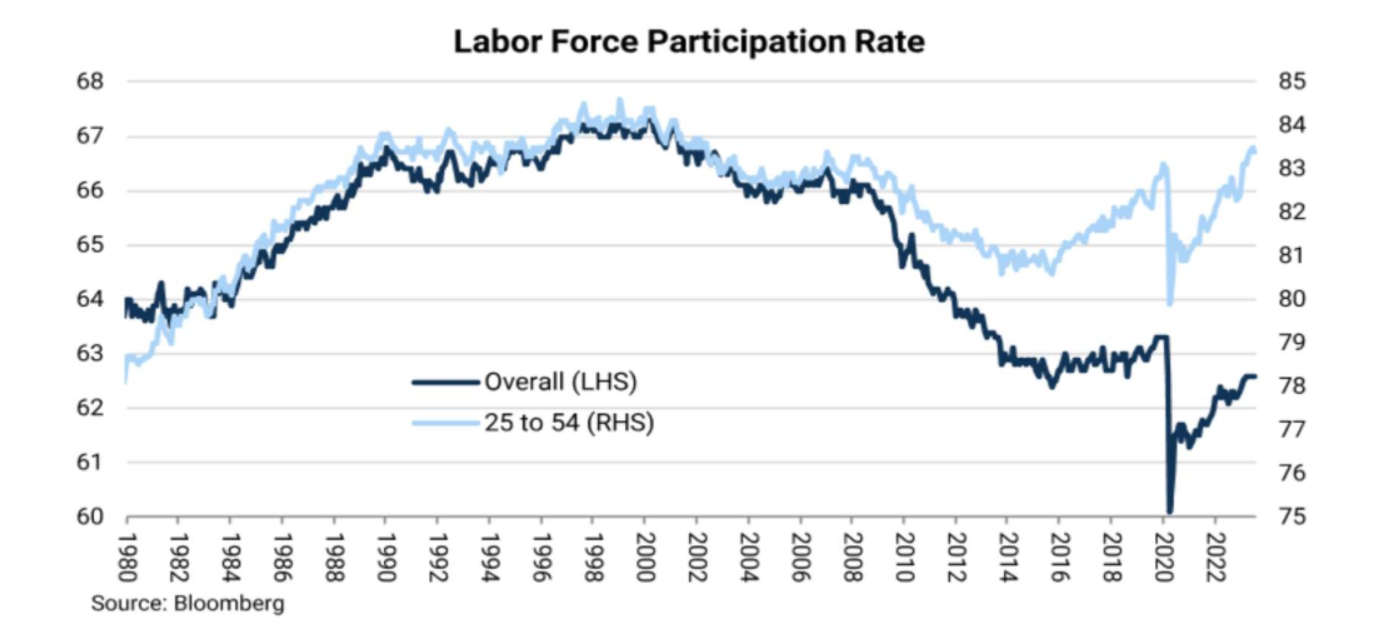

נתוני תעסוקה בחודש יולי מצביעים על משק בתעסוקה מלאה עם התמתנות בגידול במספר המועסקים (כי כבר אין כמעט מלאי של בלתי מועסקים!) ולחצי שכר (חייבים לשלם יותר שכר כדי למשוך עובדים):

- מספר המועסקים עלה ב-187 אלף ביולי לאחר 185 אלף בחודש יוני. מסתמן גידול מהיר במועסקים בענפי הבריאות ושירותים אחרים.

- שיעור האבטלה ירד ל-3.5% מ-3.6%. סקר משקי הבית מצביע על קליטה מהירה יותר של עובדים (268 אלף איש ביולי).

- שיעור ההשתתפות בחתך גיל עיקרי (25-54) עומד על 83.4% ביולי, ב-0.4% מעל השיעור לפני הקורונה. שיעור ההשתתפות של מבוגרים יותר (55+) עדיין נמוך יחסית (גם של צעירים יותר, גילאים 15-25). הבעיה העיקרית הינה העדר היצע של מחפשי עבודה. הביקוש לעובדים (המשרות הפנויות) יורד באיטיות אך עדיין גבוה יחסית: 9.58 מיליון משרות ביוני, פי 1.65יחסית למספר המובטלים. הוכחה נוספת לסביבה של תעסוקה מלאה: מספר דורשי העבודה החדשים נותר קרוב לרמות שפל (227 אלף בשבוע האחרון).

השכר לשעת העבודה עלה ב-0.4% לחודש בשלושת החודשים האחרונים! קצב הגידול השנתי עומד על 4.4% ומשקף עליית ריאלית בשכר (האינפלציה הייתה 3%). מגמת ההאצה בשכר מקבלת המחשה ברכיב המחירים במדד מנהלי הרכש ISM בענפי השירותים אשר עלה ביולי ל-56.8 נקודות מ-54.1 ביוני. כידוע, שכר עבודה הינו העלות העיקרית בענפי השירותים.

מנגד, נתון חיובי פורסם לגבי שוק העבודה: ברבעון ב', חלה עלייה חדה בפריון העבודה בשיעור של 3.7% (בחישוב שנתי), מה שמיתן את העלייה בעלות העבודה ליחידת תפוקה.

עד לפני שבוע שוקי המניות היו במגמת עלייה, כאשר נתוני הפעילות הפתיעו לטובה ונתוני האינפלציה הפתיעו כלפי מטה.

המשך עליית שכר בקצב מהיר יחסית עלולה לשנות את האופטימיות לגבי קצב ההתכנסות בסביבת האינפלציה. ביום חמישי יתפרסמו נתוני אינפלציה לחודש יולי. קיימת ציפייה לשינוי של 0.2% (גם בסך הכול האינפלציה וגם בליבה).

נתוני האינפלציה עלולים להפתיע מעט כלפי מעלה.

| הפסקת השליטה בעקום ביפן תעלה את התשואות בארה"ב

בהחלטת הריבית האחרונה, הבנק המרכזי של יפן אמר שהוא יאפשר ניוד בתשואות ל-10 שנים גם מעבר ל-0.5% לכיוון 1%.

כידוע, עד כה, השליטה בעקום הייתה דרך להקלה מוניטארית במטרה לתמוך בפעילות הכלכלית וכמובן גם במטרה לבסס את סביבת האינפלציה לכיוון 2%. ביוני האינפלציה האיצה ל-3.3% (מ-3.2%, גם הליבה).

קצב עליית השכר נמצא במגמת עלייה הדרגתית לכיוון 2.5% וצפונה.

רבים צופים שעד רבעון א' 2024, הבנק המרכזי יבטל כליל את השליטה בעקום. חשוב להדגיש שיפן הינה המחזיקה מספר 1 באג"ח ארה"ב, כ- 1.1 טריליון דולר בחודש מאי, או כ- 15% ממצבת החוב האמריקאי.

בשנה האחרונה, יפן הקטינה את אחזקותיה באג"ח ארה"ב ב-10%, כלומר ירידה של כ- 120 מיליארד דולר. גם סין הקטינה את אחזקותיה ב- 102 מיליארד דולר.

בשבועיים האחרונים התשואות ל-10 שנים ביפן עלו מ-0.45% ל-0.65%. המשך מגמת עליית תשואות ב-2024 צפויה להביא להמשך מעבר של חיסכון יפני מארה"ב חזרה ליפן ובכך לתמוך בתשואות גבוהות בארה"ב (ירידה בביקוש), זאת בנוסף לתהליכים הפיסקאליים הבעייתיים בארה"ב (עם גירעון של 6.4% תוצר ללא סימני התמתנות), כפי שציינה פיץ' כאשר הורידה את הדירוג.

| בניגוד לארה"ב, באירופה האינפלציה מאיצה

לפי אומדן ראשוני, בחודש יולי אינפלציית הליבה עלתה ב-5.5% שנה אחורה, בדומה לקצב בחודש יוני והאיצה מ-5.3% בחודש מאי. הציפיות היו להתמתנות לקצב של 5.4% בחודש יולי. מסתמנת האצה במחירי השירותים לקצב של 5.6% ביולי מ-5.4% ביוני ו-5.0% בחודש מאי.

לעומת זאת, מחירי המוצרים (ליבה) התמתנו ל-5.0% מ-5.8% לפני חודשיים. מחירי המזון (כולל טבק) עלו ב-10.8% שנה אחורה, כפול מהקצב בישראל.

האצה באינפלציית הליבה באירופה מושפעת בעיקר מהאצה בקצב עליית השכר (אפקט בפיגור של הסכמי השכר בתגובה להאצה באינפלציה).

המשמעויות: ה-ECB צפוי להעלות את הריבית לפחות עוד פעם אחת וצפוי לשמור על ריבית גבוהה לתקופה יותר ממושכת (יחסית לפד). מדובר בגורם אשר תומך בהתחזקות היורו מול הדולר.

| שוק האג"ח: הסיכוי לרווח הון בארוכים לא מצדיק את הסיכון

הסביבה הפיסקאלית הבעייתית והגידול בהנפקות בארה"ב יקשו על ירידת תשואות. עקב כך, במודל התשואות שלנו העלינו את תחזית התשואות ל-10 שנים בארה"ב ל-4.0%. לאור האירועים הפוליטיים בישראל, פרמיית הסיכון של ישראל עלתה ולכן קשה להצדיק את פער התשואות השלילי מול ארה"ב. הסיכוי לרווח הון בהארכת המח"מ באפיק השקלי לא מפצה על הסיכון להפסד הון.

עדכון הנחות:

- עדכנו את תחזית האינפלציה כלפי מעלה (יחסית לתחזית באמצע יולי) בעקבות הפיחות בשקל ועלייה מתונה במחירי הסחורות בעולם (כולל מחירי הנפט ומחירי הסחורות החקלאיות אשר עלו ב-1.3% בחודש יולי). קידום החקיקה המשפטית והסבירות להורדה באופק הדירוג תומכים בפיחות מתון בשקל.

- ציפיות האינפלציה שנה קדימה ירדו מעט אך יישארו גבוהות ויגיעו ל-2.7% בעוד שנה (ירידה מתונה מ-2.9% היום) זאת על רקע נתוני אינפלציה בפועל גבוהים יחסית.

- ציפיות האינפלציה בטווחים הארוכים ירדו באופן מתון ל-2.6% מ-2.7% היום.

- קיימת אפשרות סבירה להעלאת ריבית נוספת על ידי בנק ישראל ל-5.0%, זאת במידה ומגמת הפיחות תימשך. הנחנו שהריבית תישאר ברמה זו עד רבעון ג' 2024 בה תחל מגמת ירידה הדרגתית.

- במחצית השנייה של 2024 המדיניות המוניטארית בעולם תעבור לכיוון הקלה בריסון המוניטרי. כלומר, גם הפד יתחיל להוריד את הריבית ברבעון ג' 2024 כאשר צפויה הורדת ריבית הדרגתית גם בישראל ל-4.5% בסוף 2024 ו-4.0% בסוף 2025.

- פער התשואות בין אג"ח ישראלי לאג"ח ארה"ב צפוי להגיע לאפס (מ-0.13%- היום) או אפילו למעט חיובי, זאת על רקע עלייה בפרמיית הסיכון של ישראל ועלייה בגירעון התקציבי ב-2024.

- התשואה ל-10 שנים בארה"ב תעמוד על 4.0% בעוד שנה. קצב הורדת ריבית הפד צפוי להיות מאד מתון וברקע הסביבה הפיסקאלית הבעייתית תקשה על ירידת תשואות. גם התשואה בישראל ל-10 שנים תגיע ל-4.0% בעוד שנה.

מסקנות: לפי ההנחות שהוצגו, השחר 432 יקנה תשואה כוללת של 3.3% בלבד (תשואה שוטפת של 3.9% + הפסד הון 0.6%).

תשואה זו נמוכה יחסית לתשואה הצפויה בהשקעה באפיקים הקצרים (סביב 4.0% בשחר 825), ולכן פחתה מאד האטרקטיביות בארוכים יחסית לסיכון.

הכותבים הם כלכלני לידר שוקי הון. הסקירה מתבססת על מידע שפורסם לכלל הציבור על ידי החברות הנסקרות בו וכן על הערכות ואומדנים ומידע אחר שלידר ושות' בית השקעות בע"מ ("לידר ושות'") מניחה שהוא מהימן, וזאת בלי שביצעה בדיקות עצמאיות ביחס למידע. עם זאת, מודגש כי אין לידר ושות', כותבי הסקירה ועורכיה אחראים למהימנות המידע, לשלמותו, לדיוק הנתונים הכלולים בו או לכל השמטה, שגיאה או ליקוי אחר בה. סקירה זו אינה בגדר ייעוץ השקעות ואינה מהווה הזמנה לרכוש או הזמנה למכור את ניירות הערך הנזכרים בה. לפיכך, אין להסתמך על המידע הכלול בה ואין בו כדי להחליף שיקול דעת עצמאי וקבלת ייעוץ מקצועי, לרבות מיועץ השקעות שייעוצו מתחשב בנתונים ובצרכים המיוחדים של כל אדם. לידר ושות', עובדים ונושאי משרה בה, בעלי השליטה וחברות בנות או קשורות שלהם ("קבוצת לידר") עשויים להחזיק בניירות הערך ו/או בנכסים הפיננסיים המתוארים בסקירה.