מעבר לאנרגיה - מניות הטכנולוגיה שנבחרו על ידי AI כבר עלו 15%+ במרץ

| גיא בית אור, הכלכלן הראשי של פסגות בית השקעות |

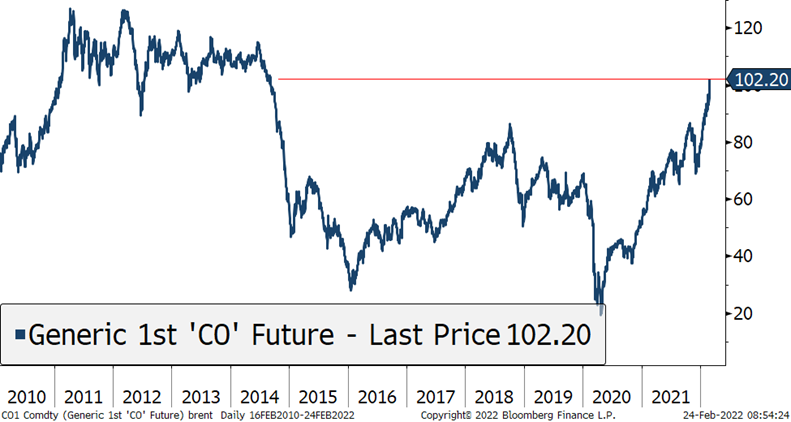

בעקבות פלישת רוסיה לאוקראינה והתחלת המלחמה באופן רשמי, מחירי הנפט מזנקים ביום חמישי ביותר מ-5.0% והנפט שבר את המחסום הפסיכולוגי של ה-100 דולר לחבית ונסחר הבוקר ב-102 דולר לחבית. נזכיר שעוד לפני ההידרדרות בגזרה הגיאו-פוליטית, העולם נמצא במשבר אנרגיה, בעיקר מכיוון אירופה באופן שהוביל לזינוק במחירי הגז הטבעי והפחם.

תגובת המערב לפעולותיה של רוסיה צפויה להיות בצורה של החרפת הסנקציות הכלכליות על רוסיה ולאור העובדה שרוסיה היא אחת משלושת יצרניות הנפט הגדולות בעולם ומקור הגז העיקרי לאירופה, הסיכונים למחירי הנפט בפרט והאנרגיה בכלל ממשיכים להיות מוטים כלפי מעלה. מבחינת ישראל, השילוב של זינוק במחירי הנפט יחד עם הפיחות המשמעותי שלו אנו עדים בשקל, מגביר את הסיכונים האינפלציוניים בישראל וצפוי להוביל לעדכונים כלפי מעלה בתחזיות החזאים.

בהקשר זה, לאחר דבריו של הנגיד, פרופ' אמיר ירון, לבלומברג כי עליית ריבית באפריל היא אפשרית - נראה כי בנק ישראל, בדומה לבנקים המרכזיים האחרים בעולם, מוצא את עצמו במלכוד. האם אפשר להעלות ריביות כשהסיכון הגיאו-פוליטי מכיוון רוסיה-אוקראינה מתממש?

כרגע אין לנו תשובה ברורה. הבנקים המרכזיים יצטרכו לשקול את הפגיעה הצפויה לביקושים המצרפיים אל מול הזינוק הנוסף הצפוי באינפלציה העולמית. מלכוד 22 ב-2022.

מקור: Bloomberg

| שוק המניות

· השווקים באסיה נסחרים בירידות שערים. מדד הניקיי יורד ב-1.8%, ההאנג סנג יורד ב-3.05%, סין יורדת ב-2.2%, טאיוון יורדת ב-2.55%, קוריאה יורדת ב-2.6%, אוסטרליה יורדת ב-3.0%, והודו יורדת ב-2.9%. אמש ברזיל ירדה ב-0.8%.

· החוזים העתידיים באירופה וארה"ב אדומים. החוזה על ה-DAX יורד ב-4.4% והחוזה על ה-Stoxx50 יורד ב-4.05%. בארה"ב, החוזה על S&P 500 יורד ב-2.1%, החוזה על הדאו ג'ונס יורד ב-2.0% והחוזה על הנאסד"'ק יורד ב-2.5%

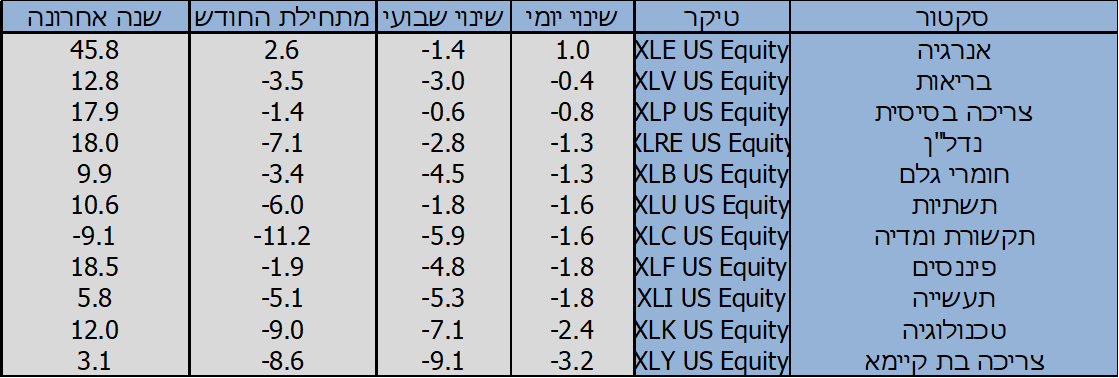

· בארה"ב המסחר ההתנהל בירידות שערים חדות על רקע המתיחות המתמשכת בין רוסיה לבין מדינות המערב. מדד ה-S&P 500 ירד ב-1.8%, הדאו ג'ונס ירד ב-1.4% והנאסד"ק ירד ב-2.7%. ברמת הסקטורים ענף האנרגיה היה היחיד שהניב תשואה חיובית בעוד שענפי הצריכה הטכנולוגיה והתעשייה הכבידו על השוק.

· באירופה השווקים נסחרו במגמה מעורבת. מדד ה-DAX ירד ב-0.4%, מדד ה-CAC ירד ב-0.1%, ה-IBEX ירד ב-0.6%, ה-FTSE MIB ירד ב-0.3%, כמו גם מדד ה-Stoxx50. בבריטניה, ה-FTSE עלה ב-0.1%.

מקור: Bloomberg

· ברמת הסקטורים ב-Stoxx600, תיירות ופנאי, רכבים וטכנולוגיה בלטו לחיוב. מנגד, קמעונאות, מזו ושתייה ומוצרים אישיים בלטו לשלילה.

מקור: Bloomberg

· בישראל, המסחר אמש ננעל במגמה מעורבת. מדד ת"א 35 עלה ב-0.33%, מדד ת"א 90 ירד ב-0.88% ומדד ת"א 125 ירד ב-0.07%. הענפים שבלטו לחיוב היו ת"א בנקים-5 (1.43%+), ת"א פיננסיים (1.01%+), ת"א ביטוח (0.86%+), ת"א קנאביס (0.61%+) ות"א ביטוח ושירותים פיננסיים (0.57%+).

מצד שני, בלטו לשלילה ת"א בנייה (3.29%-), ת"א טכנולוגיה (1.54%-), ת"א טק עילית (1.52%-) ות"א נדל"ן (1.35%-).

| שוק האג"ח

· התשואה ל-10 שנים עלתה ב-5 נ"ב והבוקר צוללת ב-11 נ"ב לרמה של 1.88%, התשואה ל-30 שנים עלתה ב-6 נ"ב והבוקר יורדת ב-8 נ"ב לרמה של 2.22%. התשואה ל-5 שנים עלתה ב-4 נ"ב והבוקר צוללת ב-12 נ"ב לרמה של 1.78% והתשואה לשנתיים עלתה אמש ב-5 נ"ב והבוקר יורדת ב-10 נ"ב לרמה של 1.50%.

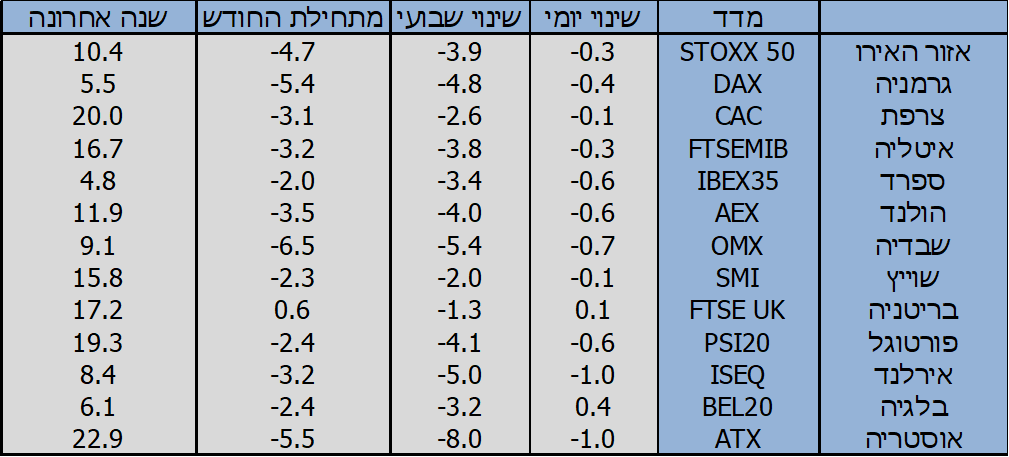

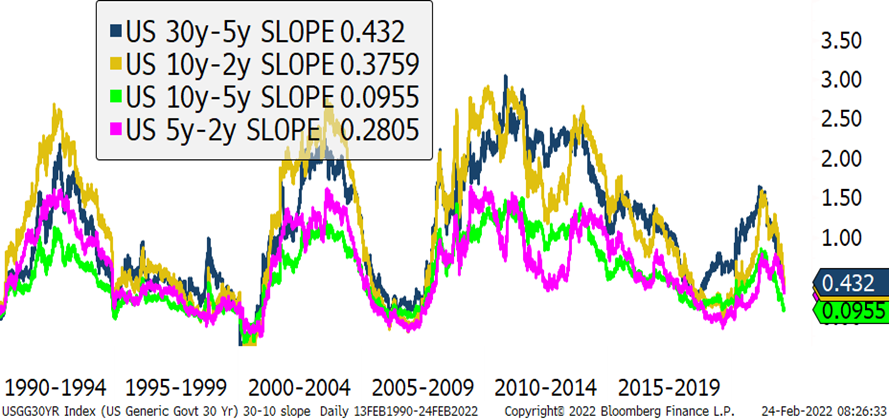

· זה נראה כי כמעט בכל תרחיש, למעט היפר-אינפלציה, תשואות האג"ח הארוכות צריכות לרדת באופן משמעותי. מעבר להערכות שלנו כי האטה כלכלית במהלך החודשים הקרובים תוביל לעצירת מחזור העלאות הריבית מוקדם מהצפוי – כאשר ריבית הפד תגיע לשיאה ברמות של 1.25%-1.50% - נושא אוקראינה מהווה אתגר משמעותי למקבלי ההחלטות.

· איך אנחנו רואים זאת? במקרה והבנקים המרכזיים מחליטים להאט את קצב הצמצום לאור אי הוודאות הגיאו-פוליטית הגדולה והמשמעויות שלה לפעילות הכלכלית ולמחירים, ברור לנו מה צריך לקרות – שוק האג"ח ייאלץ לתמחר מתווה העלאות ריבית מתון יותר מה שיוביל לירידה בתשואות האג"ח. במקביל, בתרחיש שכזה, סביר כי ציפיות האינפלציה יעלו, הסנטימנט השלילי בשוק המניות עוד יעמיק באופן שיוביל לריצה לנכסים בטוחים – ושוק האג"ח הממשלתי בראשם.

· במקרה והבנקים המרכזיים ממשיכים כמתוכנן, אנו נמצאים בתרחיש בו התהליכים בשוק ההון והכלכלה צפויים להכביד על תשואות האג"ח הארוכות לאורך זמן כאשר הסיכון לפעילות הכלכלית רק יגבר והשווקים יגיעו להבנה זו מהר יותר. על כן, בתרחיש זה נראה את השטתחות העקום ואף התהפכות העקום קוראת מאוד מהר – העלאות הריבית יתמכו בעליית התשואות בחלקים הקצרים בינוניים מעבר לרמתם הנוכחית בעוד שהחלקים הארוכים יוכבדו משוקי המניות וההאטה הכלכלית.

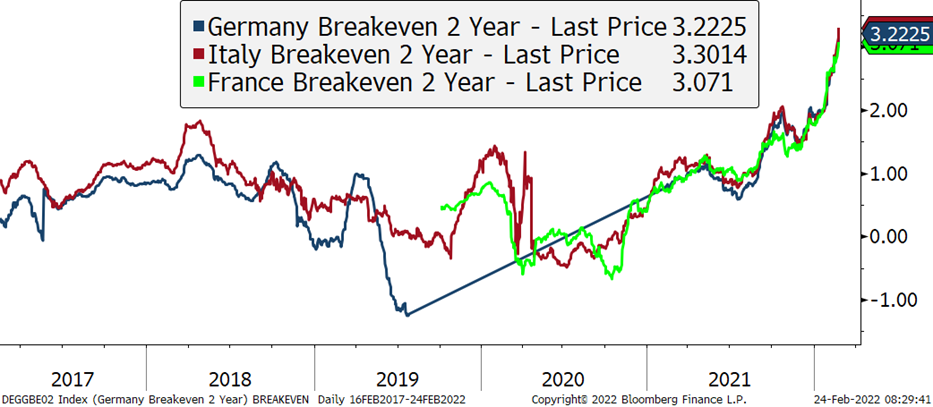

· בינתיים, הכאוס בשווקים מוביל גם לזינוק דרמטי בציפיות האינפלציה בארה"ב כאשר הציפיות לשנתיים כבר עוד רגע נוגעות ב-4.0%.

מקור: Bloomberg

· בינתיים תלילות העקום ממשיכה לרדת.

מקור:Bloomberg

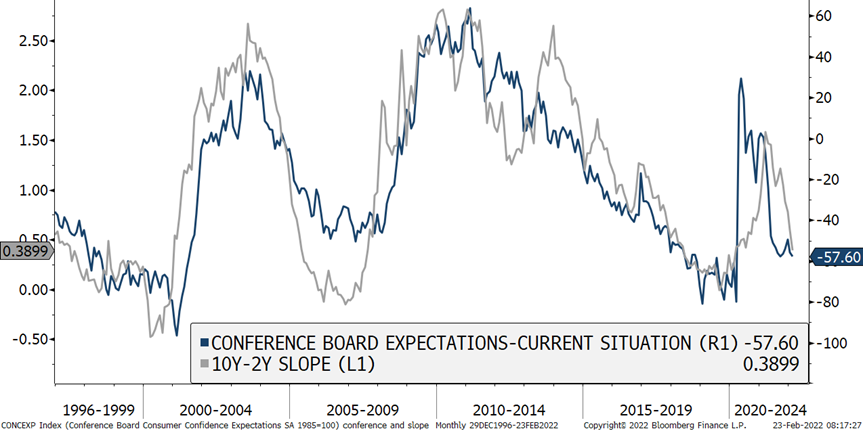

· ביום שלישי יצאו נתוני מדד אמון הצרכנים של הקונפרנס בורד. מנתוני הקונפרנס בורד אנו תמיד מתבוננים על המסרים היוצאים מרכיביו השונים. קודם כל ברמה המדד הוא ירד מ-111.1 (עודכן מטב מ-113.8) ל-110.5 נק'. רכיב הציפיות למצב הכלכלי בעתיד ירד מ-144.5 (עודכן משמעותית מטה מ-148.2) ל-145.1 ורכיב המצב הנוכחי ירד מ-88.8 (עודכן מטה מ-90.8) ל-87.5 נק'.

· הפער בין רכיב הציפיות לרכיב המצב הנוכחי מייצג עד כמה משקי הבית מעריכים שיש מקום למצב הכלכלי להשתפר. כפי שניתן לראות בתרשים להלן, הפער בין רכיב הציפיות לרכיב המצב הנוכחי מתואם ברמה גבוהה במיוחד עם תלילות העקום. ככל שהפער יורד, כך משקי הבית מעריכים יש פחות מקום לשיפור במצבם בעתיד וזה מתואם עם תלילות העקום שגם הוא שולח לנו תמיד מסר – ככל שתלילות העקום יורדת, כך אנו מצפים להאטה בפעילות הכלכלית העתידית. אגב, המסחר מתלילות העקום הוא תמיד מסר של האטה כלכלית דרך סיום מחזור האשראי – כאשר תלילות העקום יורדת, כך מרווחי האשראי של הבנקים נשחקים והם נוטים להוציא פחות אשראי.

מנגד, ככך שתלילות העקום יורדת שלא לומר משתטחת לחלוטין, המשמעות היא שהריביות במשק גבוהות יותר מה שמשנה את טעמי הצרכן ומסיט את הדולר השולי לחיסכון על חשבון צריכה. שורה תחתונה – אנו מקבלים את אותו מסר של האטה כלכלית גם משוק האג"ח וגם ממשתנים "רכים" צופי פני עתיד של הפעילות הכלכלית.

המרווח בין רכיב הציפיות ורכיב המצב הנוכחי מול תלילות העקום (10-2) בארה"ב

מקור:Bloomberg

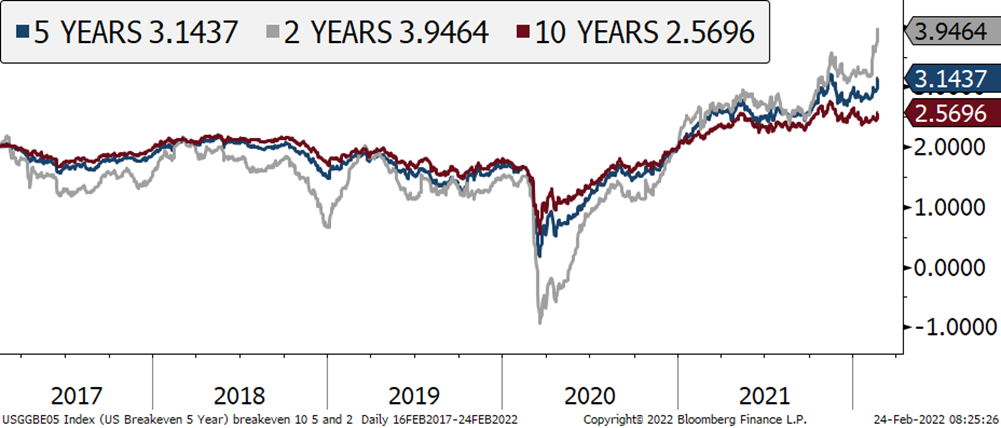

· באירופה, התשואה ל-10 שנים בגרמניה ירדה ב-2 נ"ב לרמה של 0.23%, בצרפת התשואה ל-10 שנים נותרה יציבה ברמה של 0.73%, באיטליה התשואה עלתה ב-2 נ"ב לרמה של 1.94%, והתשואה בספרד נותרה יציבה ברמה של 1.26%. ציפיות האינפלציה באירופה ממשיכות לזנק והבוקר הן צפויות רק להמשיך במגמה זו.

ציפיות האינפלציה הקצרות באירופה

מקור:Bloomberg

· בישראל, בשוק האג"ח הממשלתי השקלי והצמוד נרשמו ירידות שערים לכל אורך העקום. אג"ח ממשלתית שקלית 0330 ירדה ב-0.75% ונסחרה בתשואה של 1.72% ממשלתית שקלית 0825 ירדה ב-0.52% ונסחרה בתשואה של 1.20% ואג"ח ממשלתית שקלית 0723 ירדה ב-0.14% ונסחרה בתשואה של 0.66%.

· באפיק הצמוד, ממשלתית צמודה 0529 ירדה ב-0.95%, ממשלתית צמודה 0536 ירדה ב-0.84%, ממשלתית צמודה 0841 ירדה ב-0.89% וממשלתית צמודה 0545 ירדה ב-1.03%. בחלקים הקצרים ביותר, ממשלתית צמודה 0922 עלתה ב-0.04% ו-0923 ירדה ב-0.12%.

· ציפיות האינפלציה עלו אמש בחלק הקצר-בינוני, וירדו בחלק הארוך של העקום. ציפיות האינפלציה לשנה עלו ב-6 נ"ב לרמה של 2.52%, הציפיות לשנתיים עלו ב-3 נ"ב לרמה של 2.73%, הציפיות ל-5 שנים עלו ב-2 נ"ב לרמה של 2.67% והציפיות ל-10 שנים ירדו ב-2 נ"ב לרמה של 2.45%.

· הציפיות לאינפלציה מהמקורות השונים (בנק ישראל) פורסמו אמש – וציפיות החזאים ל-12 חודשים הקרובים זינקו מ-1.9% ל-2.2%. כמו כן, הציפיות לשנה משוק ההון ירדו מ-2.7% ל-2.5% (בדומה לתשואה שמוצגת בעקום מעלה), והציפיות הנגזרות מהריביות הפנימיות עלו מ-1.9% ל-2.0%.

ציפיות האינפלציה ל-12 חודשים הקרובים מהמקורות השונים – זינוק בציפיות החזאים

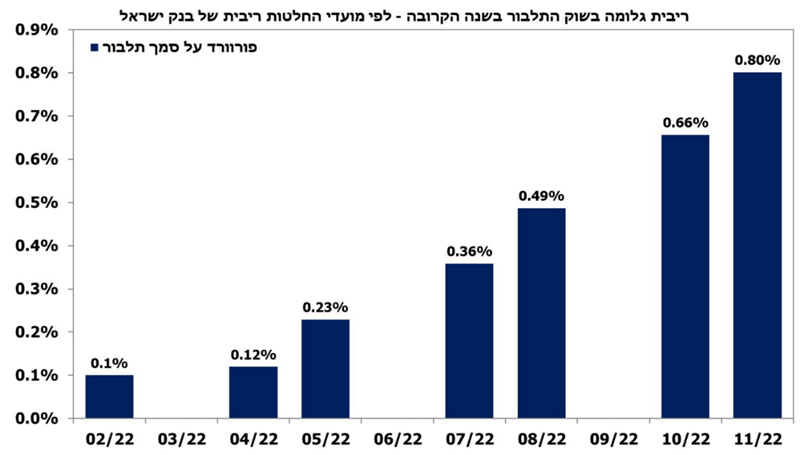

· בשוק התלבור, תמחור הריבית בישראל ממשיך לעלות, ולהערכתנו הריביות בשוק התלבור ימשיכו לעלות ולתמחר בקרוב העלאת ריבית בהסתברות מלאה להחלטת הריבית של אפריל-מאי, וכפי שניתן לראות, 3 העלאות ריבית עד סוף השנה זה כבר עניין סגור מבחינת שוק התלבור.

,

,

מקור: מגמה 2020, חישובי מחלקת המאקרו של פסגות

| מט"ח וסחורות

· מחיר הנחושת ירד אמש ב-0.6% והבוקר עולה ב-0.1%. תחילת המלחמה באוקראינה, כצפוי, מזניקה את מחירי הנפט העולמיים - מחיר חבית מסוג BRENT נותר אמש ללא שינוי והבוקר מזנק ב-5.3% לרמה של 102$ לחבית, ומחיר חבית מסוג WTI ירד אמש ב-0.3% והבוקר מזנק ב-5.0% לרמה של 96.7$ לחבית. מחיר הגז באירופה זינק אמש ב-9.4% והבוקר צפוי לזנק שוב על רקע אירועי הלילה.

· הדולר עלה אמש ב-0.2% והבוקר מתחזק ב-0.4% לרמה של 96.55 נק' (DXY). בפרט, הדולר התחזק ב-0.2% אל מול האירו והבוקר מתחזק ב-0.6% ונסחר ברמה של 1.12 דולר לאירו. הדולר התחזק ב-0.3% אל מול הפאונד והבוקר מתחזק ב-0.3% ברמה של 1.35 דולר לפאונד. ביחס לין, הדולר התחזק ב-0.1% והבוקר נחלש ב-0.5% ונסחר ברמה של 114.5 לדולר.

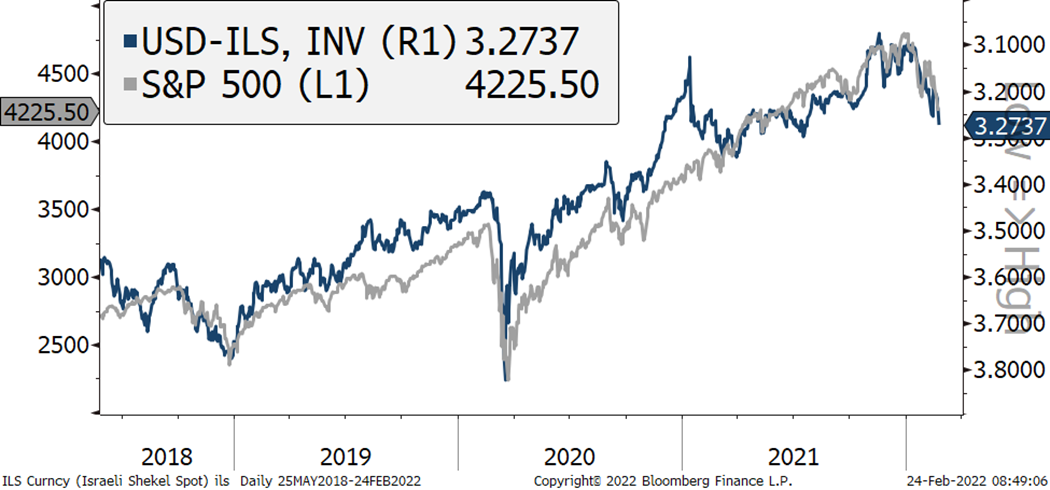

· השקל נחלש ב-0.1% והבוקר נחלש ב-0.8% על רקע האירועים בעולם ונסחר ברמה של 3.27 שקלים לדולר. ביחס לאירו, השקל שמר על יציבות והבוקר נחלש ב-0.3% ונסחר ברמה של 3.67%.

השקל-דולר מול מדד S&P 500

מקור: Bloomberg

| התפתחויות נוספות

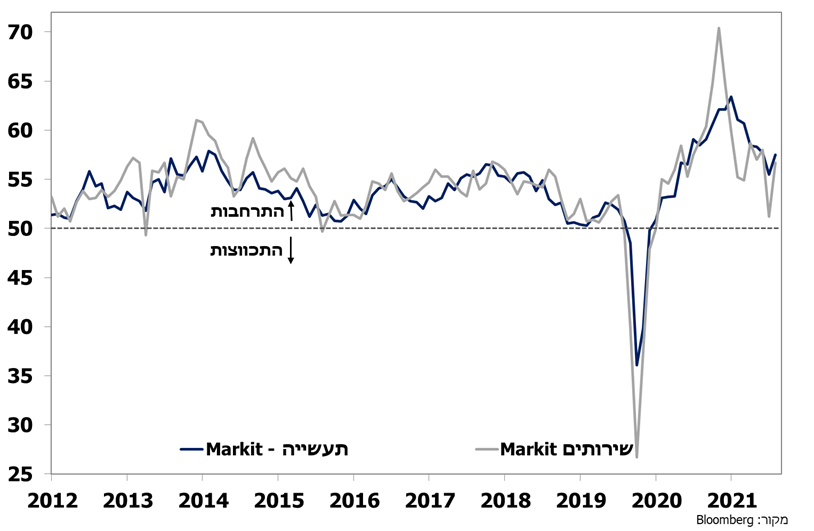

· בארה"ב, בעוד שמדדי מנהלי הרכש האזוריים מצביעים על ירידה בפעילות בתעשייה בחודש פברואר, אמש מדד מנהלי הרכש של Markit לחודש פברואר (אומדן ראשוני) הצביע על התאוששות בתעשייה עם עלייה מ-55.5 נק' ל-57.5 נק' ועלייה בענפי השירותים מ-51.2 נק' ל-56.7 נק'. בדו"ח של מרקיט ציינו כי קצב הצמיחה האיץ בחדות בחודש פברואר כאשר המגבלות נגד האומיקרון הצטמצמו. בנוסף דיווחו כי הביקוש התחדש ומגבלות ההיצע (הן מבחינת זמינות הרכיבים והן מבחינת מחסור בכוח אדם) התמתנו מעט.

מדדי מנהלי הרכש של Markit -בתעשייה ובשירותים

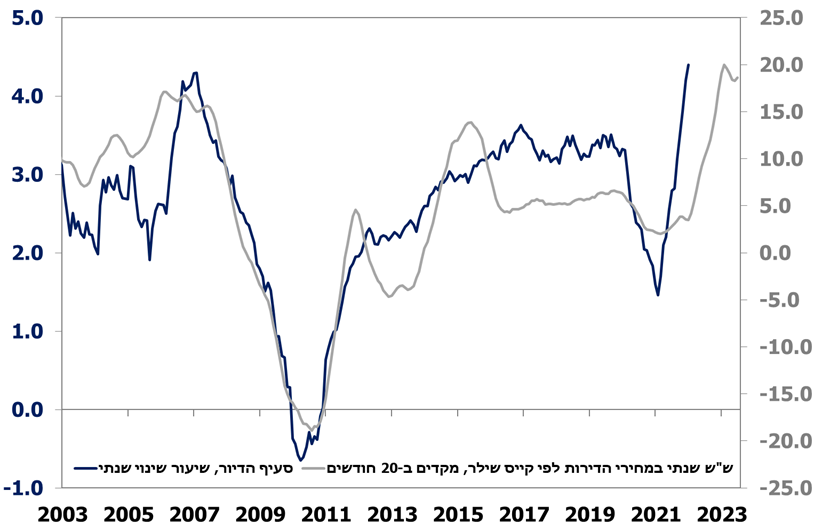

· בארה"ב, מחירי הדיור לפי מדד קייס שילר עלו בדצמבר ב-1.5% (צפי 1.1%) בהמשך ל-1.2% בחודש הקודם, וב-12 חודשים האחרונים עלו ב-18.6% (צפי 18.0%) לעומת 18.3% בחודש הקודם. כפי שניתן להבין, מחירי הדיור בארה"ב ממשיכים לשמור על קצב גבוה, ולהפעיל לחץ על סעיף הדיור במדד המחירים לצרכן, שכבר השלים עלייה שנתית של 4.4% - הקצב הגבוה ביותר מאז יוני 1991, ולפחות על פי אינדיקטורים אלטרנטיביים כמו ZILLOW ו-Apartment List, סעיף הדיור צפוי להמשיך לעלות ולהפעיל לחץ על האינפלציה בארה"ב.

מחירי הדיור שומרים על קצב גבוה ומפעילים לחץ על סעיף הדיור במדד המחירים לצרכן

מקור: Bloomberg

הכותב הוא הכלכלן הראשי של בית ההשקעות פסגות ואינו בעל עניין אישי בנושא הסקירה. אין בסקירה זו כדי להוות תחליף לשיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.