מדד ת"א 125 עולה במהלך המסחר; ת"א בנקים-5 עלה ב־1.51%

| יניב בר, כלכלן באגף הכלכלה של לאומי |

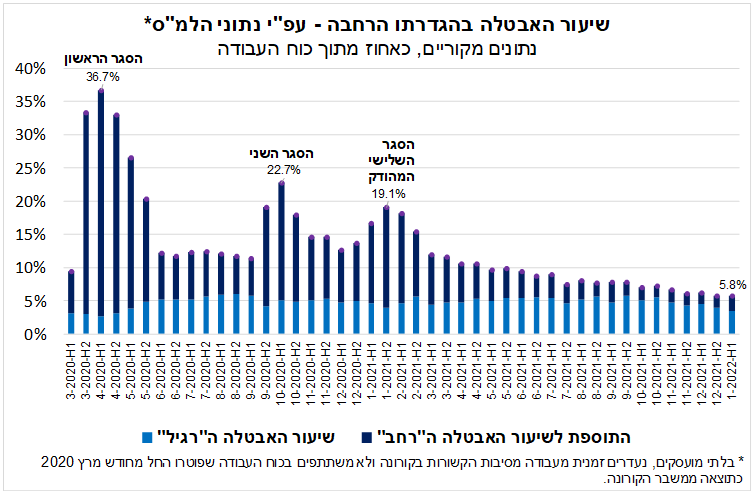

שיעור האבטלה בהגדרתו הרגילה המשיך לרדת במחצית הראשונה של ינואר, אבל נרשמה עלייה בהיקף "אבטלת הקורונה".

במחצית הראשונה של חודש ינואר 2022, שיעור האבטלה ה"רחב" נותר על 5.8% (בדומה לרמתו במחצית השנייה של דצמבר 2021), כך עולה מנתוני הלשכה המרכזית לסטטיסטיקה (הלמ"ס).

נציין כי האבטלה בהגדרה הרחבה, כוללת את היקף הבלתי מועסקים (המהווה את ההגדרה הסטנדרטית של שיעור האבטלה); וכן את האבטלה העודפת שנוצרה עקב משבר הקורונה: בעיקר עובדים שהוצאו לחל"ת כתוצאה מהמשבר ועובדים שהפסיקו לעבוד עקב פיטורים או סגירת מקום העבודה מתחילת המשבר (מרץ 2020).

שיעור האבטלה ה"רחב" נותר אמנם ללא שינוי, אך הרכב האבטלה – כלומר האבטלה בהגדרה הסטנדרטית ו"תוספת הקורונה" – השתנה מעט. שיעור האבטלה ה"רגיל" המשיך לרדת גם במחצית הראשונה של ינואר, ועמד על 3.5% (שהם כ-148 אלף בלתי מועסקים) – הרמה הנמוכה ביותר מאז פרוץ המשבר, ובדומה לרמה שהייתה ערב המשבר.

מנגד, האבטלה העודפת שנוצרה עקב המשבר עלתה מ-1.7% במחצית הראשונה של דצמבר 2021 ל-1.9% במחצית השנייה של דצמבר ועד 2.3% (שהם כ-100 אלף "מובטלי קורונה") במחצית הראשונה של ינואר 2022. כלומר, ההשפעה של גל התחלואה הנוכחי על שוק העבודה, באה לידי ביטוי בעיקר במועסקים שנעדרו זמנית מעבודתם (בגלל המשבר), ועובדים שנפלטו מכוח העבודה עקב המשבר. במקביל, מספר המועסקים ממשיך לגדול, ובכך לשקף את עליית הביקוש לעובדים על רקע המשך התרחבות הפעילות במשק.

נציין כי מגמות אלה צפויות להימשך כל עוד ממדי התחלואה בזן ה"אומיקרון" יישארו גבוהים. במבט קדימה, אנו מעריכים כי שנת 2022 תסתכם בשיעור אבטלה "רחב" של כ-6% (בממוצע שנתי), כאשר תוספת "אבטלת הקורונה" צפויה להימחק לקראת סוף השנה.

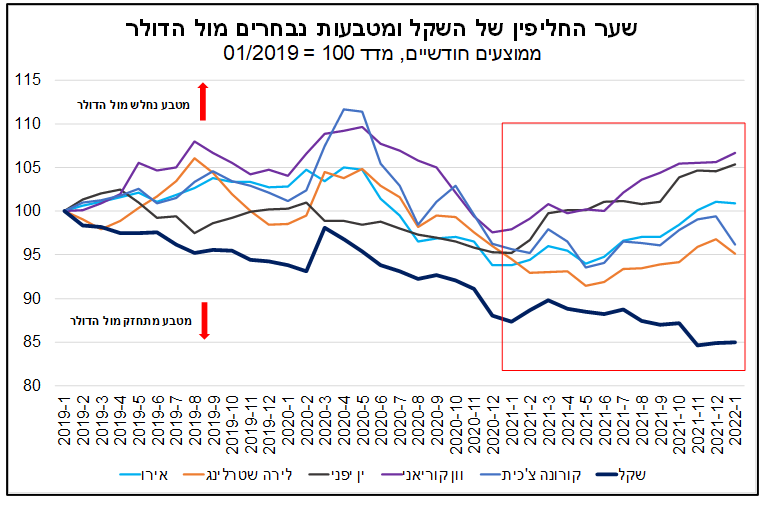

| השקל המשיך להתחזק מול הדולר גם במהלך 2021, בניגוד למגמה של המטבעות המובילים בעולם

עד לאחרונה, השקל התאפיין במגמה מתמשכת של התחזקות מול הדולר, באופן שבולט ביחס למטבעות אחרים בעולם. מגמת ההתחזקות של השקל מול הדולר נמשכה גם בזמן משבר הקורונה. כך, בתקופה שבין 01/2020-01/2021 השקל התחזק מול הדולר בכ-6.5%, ובתקופה שבין 01/2021-01/2022 נרשם ייסוף של כ-2.4% בשערו של השקל מול הדולר, שירד לרמת שפל היסטורית.

מנגד, המטבעות האחרים שמופיעים בתרשים, ובהם המטבעות המובילים של הכלכלות המפותחות הגדולות בעולם (אירו, ליש"ט וין יפני), וכן מטבעות של כלכלות בנות השוואה לישראל (וון דרום קוריאני וקרונה צ'כית), אמנם התחזקו מול הדולר במהלך שנת 2020, אולם בתקופה שבין 01/2021-01/2022 כל המטבעות שמופיעים בתרשים נחלשו מול הדולר, להוציא השקל.

ההתחזקות של הדולר בעולם, חלה, בין השאר, על רקע התאוששות הכלכלה האמריקאית והתגברות חוסר הודאות לגבי פעילות הכלכלה הגלובלית בהמשך, בעיקר עקב התפרצויות התחלואה בקורונה לאורך שנת 2021.

השקל המשיך להתחזק מודל הדולר גם במהלך 2021, בניגוד למגמה של המטבעות המובילים, כאמור. זאת, בין השאר, על רקע ההתאוששות הכלכלית המהירה בישראל, השיפור המהיר בפרופיל הפיסקאלי של המשק, וכן בתמיכתם של הגורמים הבסיסיים, ובראשם: העודף בחשבון השוטף של מאזן התשלומים (שנתמך בצמיחה מהירה ביצוא השירותים) וההשקעות הישירות הנכנסות למשק, אשר הגיעו להיקף שיא בשנים 2020-21.

כמו כן, עליות השערים בשווקים הפיננסיים העולמיים (בדגש על אלה של המשק האמריקאי) תמכו בהתחזקות השקל, דרך פעולות הגידור של המוסדיים, אשר מכרו מט"ח. אבל, במהלך ינואר 2022 המגמה התהפכה, ברקע ירידות השערים החדות בשווקים הפיננסיים העולמיים, בהובלת מניות הטכנולוגיה בבורסת הנאסד"ק בארה"ב.

התפתחות זו, משפיעה בכיוון של היחלשות השקל דרך מספר אפיקים, כאשר אחד מהם הוא הפעולה מצד הגופים המוסדיים שבוחרים לרכוש מט"ח תוך כדי ירידות שערי מניות בחו"ל, בכדי לשמור על שיעור החשיפה הרצוי למט"ח, גורם אשר תמך בהיחלשות השקל מול הדולר.

בסוף ינואר 2022 שער החליפין של השקל מול הדולר עמד על 3.195 שקלים, הרמה הגבוהה ביותר מאז סוף אוקטובר 2021. התפתחות אשר משקפת היחלשות של השקל מול הדולר, שעמד בשיא עוצמתו על 3.07 שקלים (באמצע נובמבר 2021) ועל 3.09 שקלים בתחילת ינואר.

ההגעה לשער זה משקפת במידה רבה מאוד את תרומת התחזקותו של הדולר בעולם במהלך רוב חודש ינואר 2022 ויציבות יחסית של השקל האפקטיבי (ביחס לסל המטבעות). כלומר שהפיחות של השקל ביחס לדולר במהלך חודש ינואר משקף יותר מאשר כל דבר אחר את עוצמתו של הדולר בעולם ולא שינוי בסיסי בכיוונו של השקל.

במבט קדימה, אנו מעריכים כי הלחצים לייסוף השקל צפויים להתמתן באופן זמני במהלך 2022, זאת לאור התחזית להיחלשות מסוימת של הגורמים הבסיסיים בהשוואה לרמתם אשתקד. השקל צפוי להיות גם תנודתי במידה רבה מהרגיל, זאת על רקע שינויי במדיניות הרכישות של בנק ישראל וגם לאור הצפי כי השווקים הפיננסיים לא ירשמו עליות שערים חדות כמו ב-2021 ואף יתאפיינו במידה מוגברת של תנודתיות, שנוטה להשפיע לשלילה על השקל.

עם זאת, בטווח הבינוני-ארוך, השקל צפוי לשמור על עוצמתו, בתמיכתם של הגורמים הבסיסיים של המשק והתחזית להמשך התרחבות הפעילות הכלכלית.

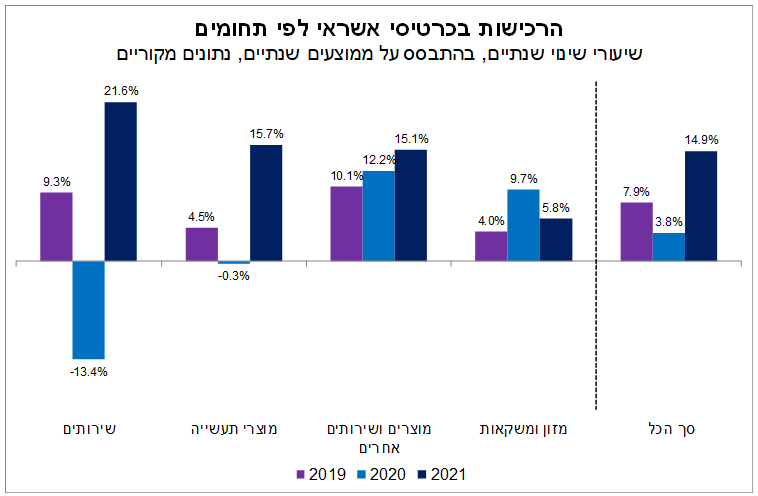

| בשנת 2021 היקף הרכישות בכרטיסי אשראי עלה בשיעור חד של כ-14.9%

שנת 2021 הסתכמה בעלייה חדה של כ-14.9% בהיקף הרכישות בכרטיסי אשראי על-ידי אנשים פרטיים (בבתי עסק מקומיים בלבד), כך עולה מנתוני הלמ"ס.

מדובר בהאצת הגידול של היקף הרכישות בהשוואה לשנת 2020, שהושפעה מהשלכותיו השליליות של משבר הקורונה, ובמהלכה עלה היקף הרכישות בכ-3.8% בלבד, שיעור נמוך משמעותית מהממוצע ארוך הטווח (2004-2019), שעומד על כ-7.7%.

העלייה בהיקף הרכישות בשנת 2021 הייתה רוחבית בכל תחומי הפעילות, ובלטה במיוחד בענפי השירותים (ביטוח, שירותי תיירות ואירוח, טיסות ועוד) ומוצרי התעשייה (מוצרי חשמל, ריהוט והלבשה והנעלה). היקף הרכישות בקבוצת השירותים עלה בכ-21.6% ב-2021, עם החזרה של המשק לפעילות, זאת לאחר שהתכווץ בחדות ב-2020, עקב הגבלות הקורונה (בדגש על הגבלת התקהלות וריחוק חברתי), שהשפיעו לשלילה על פעילות "ענפי הקרבה" (טיסות, תיירות, בידור ופנאי) שנמצאים בקבוצה זו.

במקביל, גידול משמעותי נרשם אשתקד גם בהיקף הרכישות של מוצרי תעשייה, אשר נתמך בהשתחררות הביקוש ה"כבוש" לצריכה, עם הסרת מרבית הגבלות הקורונה בתחילת 2021. האצה נרשמה גם בקצב הרכישות של מוצרים ושירותים אחרים (מחשבים ותוכנה, דלק חשמל וגז, ציוד ושירותי תקשורת ועוד), זאת בהמשך למגמה משנים קודמות.

במקביל, חלה האטה מסוימת בקצב התרחבות היקף הרכישות בתחום המזון אשתקד לשיעור של כ-5.8% (לעומת ממוצע ארוך טווח של כ-5%) לעומת כ-9.7% ב-2020, אשר צריכת המזון עלתה במהלכה, בין היתר, בשל הסגרים והגבלות הדוקות יותר על הפעילות.

לסיכום, היקף הרכישות בכרטיסי אשראי צמח במהירות במהלך שנת 2021 ויותר מאשר פיצה על ההאטה בשנת 2020 (הממוצע של השנים 2020-21 גבוה מזה של המגמה ארוכת הטווח). אולם, בחינה של נתוני הרכישות בחודש דצמבר 2021, מעלה כי נרשמה ירידה (לעומת חודש קודם) בהיקף הרכישות במרבית קבוצות המוצרים, להוציא מזון ומשקאות (קבוצה בה נרשמה עלייה), הפוך מהמגמה בחודשים קודמים.

כפי הנראה, מדובר בהתפתחות שחלה על רקע העלייה החדה בתחלואה עקב התפרצות זן ה"אומיקרון". בהקשר זה, נציין כי נתוני ההוצאה בכרטיסי אשראי שמתפרסמים על-ידי בנק ישראל (מנוכי עונתיות במחירים שוטפים) מצביעים על המשך התרחבות הרכישות גם בחודש ינואר, תוך האטה מסוימת בקצב.

בולט לשלילה הינו ענף התיירות, ובנוסף נרשמה התמתנות מסוימת ברכישות של הענפים: חינוך ופנאי, מסעדות ודלק ותחבורה, כאשר מנגד חלה עלייה חדה ברכישות של שירותים רפואיים ובתי מרקחת. במבט קדימה על-פי התרחיש המרכזי, נראה כי ההשפעה של גל התחלואה הנוכחי תבוא לידי ביטוי בעיקר בנתוני הרביע הראשון של השנה, ובהמשך השנה הפעילות צפויה להמשיך להתרחב.

הכותב הוא כלכלן באגף הכלכלה של לאומי. הנתונים, המידע, הדעות והתחזיות בסקירה מסופקים כשירות לקוראים, ואינם משקפים בהכרח את עמדתו הרשמית של הבנק. אין לראות בהם המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הצעה או הזמנה לקבלת הצעות, או ייעוץ לרכישה ו/או ביצוע השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויים. לבנק ו/או לחברות בנות ו/או לחברות הקשורות אליו ו/או לבעלי שליטה ו/או לבעלי עניין במי מהם עשוי להיות מעת לעת עניין במידע המוצג בסקירה, לרבות בנכסים פיננסיים המוצגים בה.