מדד ת"א 125 עולה במהלך המסחר; ת"א-ביטוח עלה ב־4.44%; הדולר ירד במהלך המסחר

| אליהוא לוי, דילר בחדר המסחר של בנק הפועלים |

השקל השבוע:

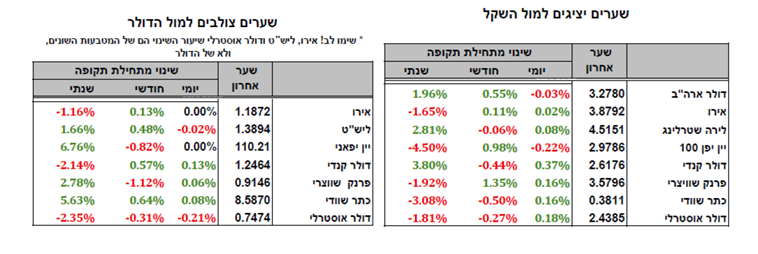

המסחר ב-USD/ILS פתח את השבוע החולף סביב 3.27 שקלים לדולר, החל להיחלש אל מול השקל וירד מתחת לרמה של 3.26. בהמשך השבוע, המגמה התהפכה עם התחזקות הדולר בעולם, שער הספוט נסחר מעל לרמה של 3.28 והביא איתו מאסה של יצואנים, מוסדיים וספקולנטים שלחצו על הדולר כלפי מטה.

בסיכום שבועי הדולר התחזק כ-0.25% ושערו היציג ביום שישי נקבע על 3.278 שקלים. המסחר הבין-בנקאי בסטיות התקן USD/ILS התחלק לשניים, כאשר בתחילת השבוע ראינו את מוכרי הסטיות מכתיבים את הטון. כך, סטייה לחודש נסחרה בבין-בנקאי ב-5.1%; בחלק השני של השבוע, כאשר שער הספוט הגיע לרמה של 3.28, התחילו להיכנס לשוק קוני סטיות ונעמד על הבידים בעקום.

סטיות התקן USD/ILS לחודש, 3 חודשים ושנה, נסחרות סביב 5.4%, 5.6% ו-5.9%, בהתאמה. Risk Reversal 25 Delta לשלושה חודשים נסגר סביב 1.23% ומשקף את ציפיות השוק לתנודתיות גבוהה יותר עם התחזקות הדולר.

האירו התחזק אל מול השקל בסיכום שבועי כ-0.35% ונסגר סביב 3.89 שקלים לאירו. הקורלציה ממשיכה להיות גבוהה לצמד EUR/USD ורוב האינטרסים מחפשים למכור סטייה ב-EUR/ILS ולקנות סטייה ב-USD/ILS . סטיות התקן EUR/ILS לחודש, 3 חודשים ושנה נסחרות סביב 5.75%, 6% ו-6.45%.

בנק ישראל פרסם את יתרות המט"ח לסוף המחצית הראשונה של 2021, שהסתכמו בסך העולה על 200.1 מיליארד דולר. ביוני רכש בנק ישראל כ-3.16 מיליארד דולר, ומתחילת השנה רכש כ-25 מיליארד דולר.

| מט"ח/מט"ח

הדולר אינדקס התחיל את השבוע שעבר במגמה חיובית עד לרמה של 92.8 נקודות, וביום חמישי החל שינוי מגמה עם קורלציה לירידה בתשואות. בסיכום שבועי הדולר נחלש אל מול הסל כ-0.1% ונסגר סביב 92.1.

האירו בסיכום שבועי התחזק אל מול הדולר כ-0.1% וסגר את השבוע שחלף סביב 1.188. כאשר במהלך השבוע האירו ביקר מתחת לרמה של 1.18 דולר, אך לא החזיק שם מעמד.

סטיות התקן EUR/USD לחודש, 3 חודשים ושנה ירדו לאורך כל העקום ונסחרות סביב 5.05%, 5.35% ו-5.9% בהתאמה. סטיות התקן EUR/USD לשבוע ריכזו עניין, כאשרRisk Reversal 25 Delta שנסחר שבוע קודם לכן ב-0.22%, התהפך ל-0.12% ומאפיין את ציפיות המשקיעים לתנודתיות גבוהה יותר עם התחזקות האירו.

הליש"ט התחזקה אל מול הדולר כ-0.55% ונסגר מעל ל-1.39 דולר. הקפיצה בלירה הייתה לאחר הודעתו של ראש ממשלת בריטניה בוריס ג'ונסון על פתיחה מחודשת של המשק באופן מלא וללא מגבלות COVID19 ב-19 ביולי.

הנתונים הכלכליים שפורסמו במהלך השבוע בבריטניה, היו פחות מציפיות השוק - אך עדיין נתונים אופטימיים למדי. סטיות התקן GBP/USD לחודש, 3 חודשים ושנה נסחרות סביב 6.15%, 6.4% ו-7%, בהתאמה.

| נקודות פורוורד

שבוע פעיל נרשם בשוק הBasis-, ברקע העליות בשווקים ששוברים שיאים חדשים, כשהמוסדיים ממשיכים לגדר את הפוזיציות שלהם ומפעילים לחץ על ה-Basis, שמגיע גם מצד הבנקים המקומיים שמחפשים ללוות דולרים. מנגד, בנקים זרים שנזהרו מכניסה לשוק בשבועיים האחרונים, שהתאפיינו במסחר דליל, התחילו ביום חמישי להפקיד דולרים ולספק קצת נזילות לשוק.

ה-Basis ירדו לאורך העקום - חודש, 3 חודשים ושנה נסחרים סביב 40-, 51- ו62- בהתאמה, לעומת 29-, 38- ו55- שבוע קודם לכן. ב-Basis הארוך, 5 ו-10 שנים, ראינו עסקאות גדולות עם פלואו בשני הצדדים על רקע עסקאות Cross Currency.

נקודות פורוורד לחודש, 3 חודשים ושנה נסחרות סביב 10- ,45- ו-223- בהתאמה, ומייצגות עלויות גידור של 0.36%, 0.54% ו- 0.68% במונחים שנתיים. עלויות הגידור הוסיפו להתייקר לאורך העקום, כאשר בחלק הקצר היה לחץ גבוה יותר והעקום הוסיף להשתטח (נקודות פורוורד - פער הריביות בין שני מטבעות לתקופה מסוימת + ה-Basis לתקופה זו; Basis - עסקת החלף ריביות משתנות, הציטוט משקף את הפרמיה/דיסקאונט שהשוק מוכן לשלם/לקבל על מנת ללוות/להפקיד דולרים ביחס לשקל. לדוגמה, Basis של 61- לשנה שקול למשקיע הלווה דולרים שישלם 61 נ''ב יותר מהריבית הדולרית הנסחרת לאותה תקופה).

| IRS / אג"ח ומדד

עקום ה-IRS המקומי ירד לכל אורכו עם קורלציה לירידת התשואות בארה"ב. עקום ה-IRS שנתיים, 5 שנים ו-10 שנים סגר את השבוע שחלף סביב 0.18%, 0.52% ו-1.08%, בהתאמה, העקום מוסיף להשתטח בשל הלחץ על החלק הארוך.

תשואות אג"ח ממשלת ארה"ב שנתיים, 5 שנים ו-10 שנים ממשיכות לרדת לאורך העקום ונסגרו סביב 0.215%, 0.786% ו-1.36%, בהתאמה. תשואות אג"ח ממשלת ארה"ב ל-10 שנים ריכזו עניין במהלך השבוע שחלף כאשר ירדו מתחת לרמה 1.3% והפער בין 2Y*10Y הצטמצם ל-114 נ"ב - רמה שנראתה לאחרונה בפברואר.

המשך המגמה של הירידה בתשואות נמשכת בצל מדיניות מרחיבה ורכישות אגרסיביות מצד הפד שלא רומז על הפסקתה, השוק מתחיל להפנים שהאינפלציה היא רגעית בשל הביקושים המקבילים בעולם לאחר פתיחת הכלכלות והחשש מאינפלציה ארוכת טווח כבר פחות מאיימת. בנוסף על כך כמות הכסף בבנקים שגדלה בקצב מהותי דורשת מהבנקים לרכוש נכסים נזילים נוספים לשמירה על יחסים פיננסיים.

ציפיות האינפלציה עלו בתחילת השבוע שחלף, ונסחרו סביב 2% בשוק הסחיר. מנגד, שוק ה-OTC נותר כמעט ללא שינוי ומרווח ה-Asset Swap הצמוד עלה לרמות של 35 נ"ב. ביום חמישי עם ירידת התשואות המסיבית בארה"ב, חל היפוך מגמה ואג"ח צמודות ירדו אל מול עליה של אג"ח שקליות, ציפיות האינפלציה שבו לרמה 1.9% וה-Asset Swap הצטמצם חזרה ( Asset Swap- המרווח בין תשואות אג"ח ממשלתיות לתשואות הIRS לאותה תקופה. כאשר המרווח במינוס תשואת האג"ח גבוהה מתשואת ה-IRS, ולהפך).

השבוע יפורסם מדד חודש יוני, כאשר צפי השוק הוא 0.05%- .

מסמך PDF: סקירת המט"ח השבועית של בנק הפועלים

הכותב הוא דילר בחדר המסחר של בנק הפועלים. סקירה זו היא למטרת אינפורמציה בלבד ואין לראות בה משום ייעוץ השקעות או תחליף לייעוץ השקעות המתחשב בנתוניו, צרכיו ומטרתו השקעתו המיוחדים של כל אדם.