ביטקוין היום: נפילה ל-70 אלף דולר על רקע הסכסוך עם איראן; צפוי קפיצה שבועית

| ויקטור בהר, מנהל המחלקה הכלכלית בבנק הפועלים, וכלכלני הפועלים |

| ישראל: הפיחות בשקל נמשך

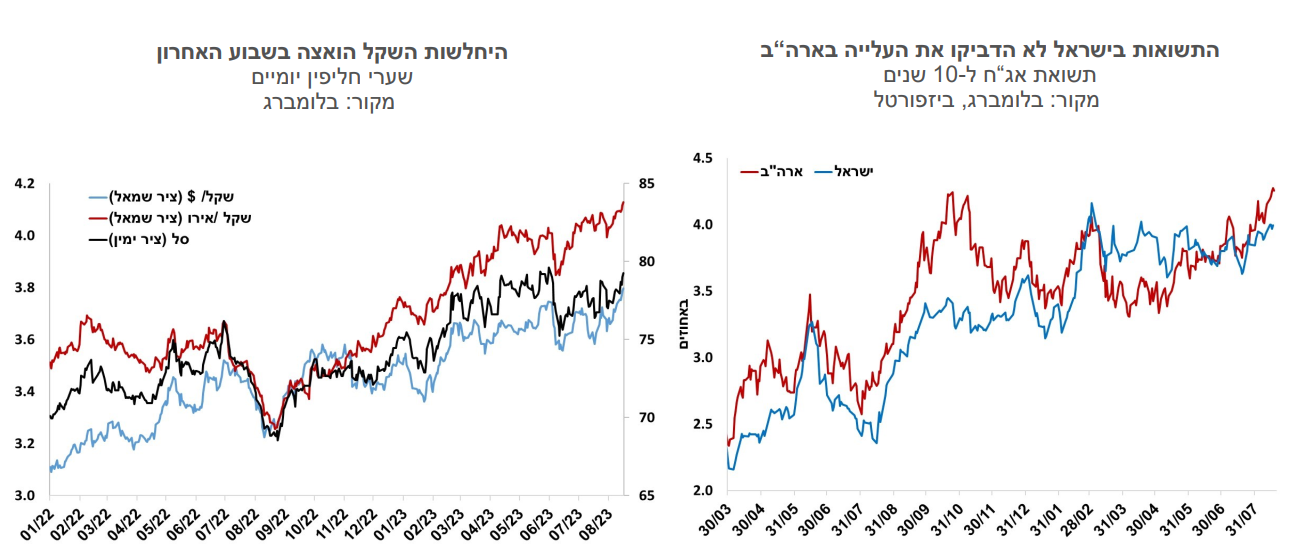

מגמת הפיחות בשער השקל נמשכה בשבוע החולף, כשביום שישי השקל נשק כבר לשער של 3.80 מול הדולר. חלק מהפיחות מול הדולר נבע מהתחזקותו בעולם אך גם מול האירו נרשם פיחות.

בסיכום שבועי השקל פוחת מול הדולר ב- 1.9% ומול האירו ב- 0.7%. בשנה האחרונה השקל פחת ב-17% מול הדולר.

הפיחות בשער השקל הושפע ממספר גורמים ובראשם ירידות במחירי המניות בעולם, שבאופן טכני גורמות לרכישות מט"ח של משקיעים מוסדיים, החולשה בהייטק, שמקטינה את גיוסי המט"ח ואת ההמרות לתשלומי משכורות, וככל הנראה גם מאי-הוודאות הפוליטית שמרחפת מעל וגורמת להסטת כספים לחו"ל.

הפיחות מגיע בתזמון גרוע למשק – הפיחות משפיע על מחירי היבוא, החל ממכוניות, חומרי גלם ועד מחירי נסיעה לחו"ל, והוא בולם לכן את ירידת האינפלציה. לבנק ישראל יש בארסנל מספר כלים להתמודד עם הפיחות, או לפחות להאט את קצב הפיחות.

הראשון הוא להעלות ריבית, ולצמצם בכך את הפער הגדול שנוצר בין הריבית הדולרית לריבית השקלית. אלא שצעד זה פוגש משק בהאטה, ופוגע בנוטלי המשכנתאות.

צעד שני שניתן לעשות הוא למכור מעט מיתרות המט"ח, הרמה הגבוהה של יתרות המט"ח מאפשרת את זה, אלא שזה מהלך שמשדר לשוק מסר לא טוב, ויש כאלו שיגידו שאפילו מזמין עוד מכירות של שקלים.

כלי שלישי שניתן לעשות בו שימוש הוא הגדלת הנזילות הדולרית בשוק המקומי באמצעות עסקאות החלף.

בנק ישראל יכול להשתמש ביתרות המט"ח, כפי שעשה גם בתקופת הקורונה, על מנת להרחיב את הנזילות בשוק המט"ח ולהפחית את הריבית הדולרית בשוק המקומי (שהיא גבוהה).

זה אולי לא אפקטיבי כמו מכירות מט"ח, אבל אין לזה את רוב ההשלכות השליליות של מכירת מט"ח. אנו מעריכים כי אם הפיחות ימשך קיים סיכוי לא קטן שנראה יישום של צעד מסוג זה.

| הצמיחה במשק הישראלי

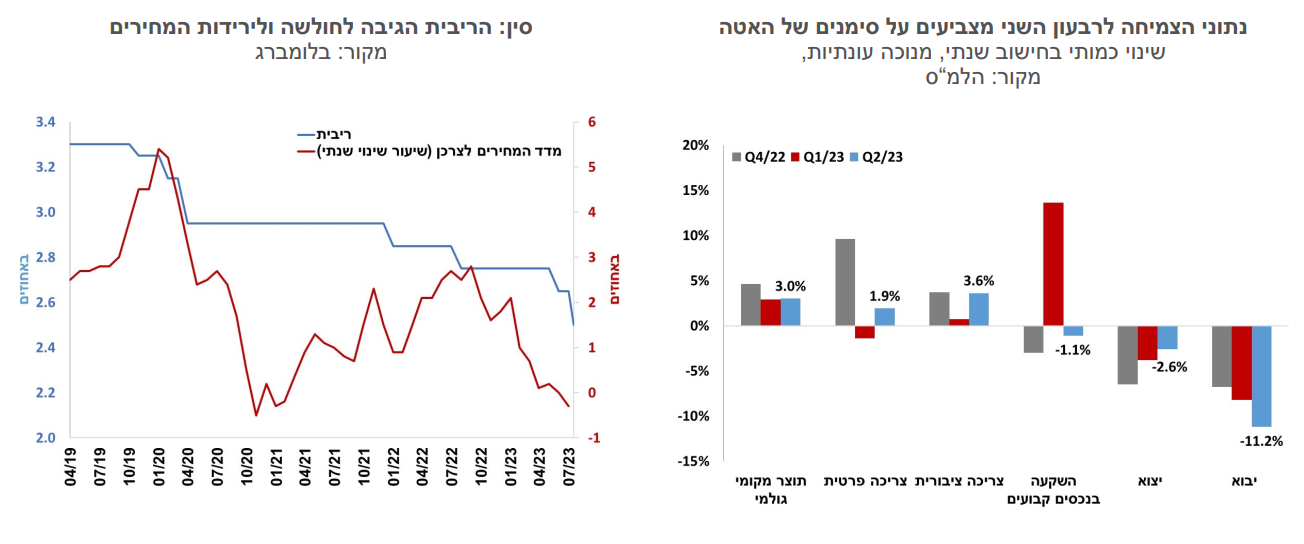

צמיחה של 3.0% במונחים שנתיים ברבעון השני של השנה, אך הרכב הצמיחה מאותת על האטה שכבר נמצאת עמנו. ההוצאה לצריכה פרטית לנפש לא גדלה, לאחר ירידה ברבעון הקודם, יצוא הסחורות והשירותים יורד מזה שלושה רבעונים, וגם ההשקעות בענפי המשק נותרו ללא שינוי ברבעון האחרון.

הצמיחה הושפעה מירידה חדה ביבוא הסחורות והשירותים, שמשקפת ייצור מקומי שבא על חשבון יבוא. לאורך זמן לא ניתן להתבסס על זה כמנוע צמיחה למשק, ואנו מעריכים שנתוני הצמיחה יפחתו באופן ניכר במחצית השנייה.

מספר המשרות הפנויות במשק ממשיך לרדת והגיע ל- 119.7 אלף איש בחודש יולי, זאת לעומת כ- 151 אלף איש לפני כשנה.

הירידה במספר המשרות הפנויות משקפת מצד אחד קליטה של עובדים, שאולי מתפשרים עתה על תנאי ההעסקה, לצד האטה במשק שהקטינה את הביקוש לעובדים.

| מדד המחירים לצרכן לחודש יולי 2023 עלה ב-0.3%

בשנים-עשר החודשים האחרונים המדד עלה בשיעור של 3.3%, והמדד ללא אנרגיה עלה ב-3.8%. עליית המדד הייתה ברף הנמוך של הציפיות ובהתאם לתחזית שלנו.

קצב האינפלציה השנתי ירד לרמה של 3.3%, אך סביר להניח שזה זמני (חודש יולי שנה שעברה, שהיה גבוה מאוד, יצא מהמדידה), ובחודשים הקרובים נראה את האינפלציה השנתית שבה לעלות.

מחירי הריהוט וציוד לבית ומחירי ההלבשה וההנעלה ירדו, ומנגד אנו רואים שמחירי השירותים, ובכלל זה מחירי שכר-דירה מוסיפים לעלות בקצב גבוה, אם כי גם הוא מתמתן. מגמות אלו נצפות עתה בכל העולם – אינפלציה שמקורה במחירי שירותים, שהם מושפעים יותר מעליות השכר בעולם, בעוד שמחירי המוצרים התעשייתיים יורדים, בין השאר על רקע התמתנות הפעילות הכלכלית, וכנראה גם שינוי בהעדפות הצרכנים.

סעיף שירותי דירות בבעלות, שמשקף בפועל את מחירי שכר-הדירה, עלה ב-0.7% לעומת חודש קודם ומציג עלייה שנתית של- 6.2%. הלמ"ס מפרסמת גם נתונים לגבי חוזים חדשים (מתוך סעיף שכר-דירה) ואלו עדיין מראים על התייקרות של 3.8% במחירים במקרים בהם השוכר לא השתנה, ו-9.0% עלייה בדירות בהן השוכר התחלף. הקצב השנתי של עליית מחירי שכר-הדירה מתמתן, תופעה שאינה ייחודית רק לישראל, והערכתנו שהיא תימשך בחודשים הקרובים, בהשפעת הירידה בכוח הקנייה של משקי הבית.

האינפלציה בשנה הקרובה תושפע מכוחות מנוגדים. מצד אחד צפויה ההאטה בפעילות הכלכלית והתמתנות במחירי שכר הדירה. מנגד, עליית השכר הממוצע בשנה האחרונה היא גבוהה, וצפויה להשפיע על מחירי השירותים המקומיים.

הפיחות של החודש האחרון בשער החליפין משפיע על מחירי הנסיעות לחו“ל וכן יאט את ירידת מחירי היבוא. אנו צופים אינפלציה בשיעור של 2.6% ב- 12 החודשים הקרובים, אך יש לציין שהתנודתיות הגבוהה של שער החליפין מגבירה את אי-הוודאות סביב התחזית.

אנו רחוקים מהנקודה בה בנק ישראל יוכל להרגיש בנוח עם האינפלציה. עליית מחירי השירותים השונים מאותתת שסיכון האינפלציה עדיין קיים, והפיחות של החודש האחרון בשער החליפין, עשוי לשנות גם את מגמת הירידה במחירי המוצרים התעשייתיים שאנו רואים בחודשים האחרונים.

יחד עם זאת, ירידת קצב האינפלציה מפחיתה באופן ניכר את הסיכוי לעליית ריבית בחודשים הקרובים. בתרחיש הבסיסי, בו שער החליפין מתייצב ברמה הנוכחית, אנו מניחים שריבית בנק ישראל תיוותר ללא שינוי עד לאמצע שנת 2024. השווקים מגלמים עתה הסתברות גבוהה לעליית ריבית לרמה של 5.0% בחודשים הקרובים.

התשואות הארוכות בישראל לא הדביקו את העלייה בארה"ב, והאג"ח ל-10 שנים נסחרת עתה בפער תשואה של 25 נקודות בסיס מתחת לטרז'רי האמריקנית.

מתחילת החודש התשואה ל-10 שנים בארה"ב עלתה בכ- 30 נקודות בסיס, לעומת 15 בישראל ו-10 בגרמניה. השינוי בהתנהגות התשואות משקף כנראה את חשש המשקיעים מהמצב הפיסקאלי של ארה"ב, כמו גם פרוטוקול של הפד שכלל אמירות ניציות של החברים.

בישראל לעומת זאת, חברת דירוג האשראי פיץ' הותירה את דירוג האשראי ללא שינוי ברמה של +A, הרבה הודות למצב הפיסקאלי הטוב.

| גלובלי: האינפלציה בעולם אומנם מתמתנת אך בקצב איטי מהצפוי

הרמה הנוכחית רחוקה מלהרגיע את הבנקים המרכזיים. הבנקים המרכזיים בגוש האירו ובבריטניה צפויים לכן להעלות פעם נוספת את הריבית, וגם בארה"ב חברי הפד לא שוללים העלאת ריבית נוספת.

התשואות הארוכות בארה"ב המשיכו לעלות, בין היתר על רקע נתוני מאקרו טובים מהצפוי ואמירות ניציות של חברי הפד. על רקע ציפיות אלו, בשבוע האחרון נרשמו ירידות במרבית שוקי המניות בעולם.

בסיכום השבועי, מדד ה- S&P 500 ירד ב-2.1% ומדד הנאסד"ק ירד ב-2.6%. באירופה, מדד היורוסטוקס 50 ירד בשיעור דומה של 2.5% ומדד הניקיי 225 ביפן ירד בשיעור של 3.1%.

העלייה במחיר חבית נפט מסוג ברנט נבלמה בשבוע האחרון, ומחירה ירד בכ-2.3% לרמה של 85 דולר.

האינדיקטורים הכלכליים שפורסמו בשבוע האחרון בארה"ב היו ברובם טובים מהצפוי. המכירות הקמעונאיות, ללא דלק וכלי רכב, עלו ביולי ב-1.0%, יותר מהצפי שעמד על 0.4%. גם הייצור התעשייתי הפתיע לטובה ועלה בחודש יולי ב-1.0%. עם זאת, במדד האינדיקטורים המובילים נמשכה הירידה שהחלה במרץ 2022.

| שוק הנדל"ן בארה"ב

נתוני פעילות מעורבים וירידה באמון הקבלנים. התחלות הבניה עלו בחודש יולי בשיעור של 3.9% לעומת החודש הקודם, יותר מהצפוי, אך הירידה של נתוני החודש הקודם עודכנה עוד יותר כלפי מטה. רמת התחלות הבניה נמוכה כעת ב-5.9% לעומת יולי אשתקד.

היתרי הבניה רשמו גם הם ירידה בחודש יוני בשיעור של 3.7% ורמתן נמוכה כעת ב-15.3% לעומת אשתקד.

מדד אמון הקבלנים בארה"ב- NAHB- ירד באופן לא צפוי בחודש אוגוסט, לאחר מספר חודשים של עליות, ככל הנראה בגלל המשך העלייה בריבית המשכנתאות שמקשה על רוכשי הדירות.

הריבית ל-30 שנה עלתה לרמה של 7.16% לעומת רמה של 6.85% בסוף חודש יוני השנה.

| האם הפד יעלה שוב את הריבית?

מפרוטוקול החלטת הפד האחרונה עולה שרוב המשתתפים מוסיפים להיות מוטרדים מסיכוני האינפלציה, שעשויים לחייב העלאות ריבית נוספות. כמו כן ציינו המשתתפים שלמרות שעד כה הפעילות הכלכלית ושוק העבודה הפגינו חוזקה, הם עשויים להיחלש בהמשך.

מהחוזים העתידיים עולה שההסתברות להעלאת ריבית לרמה של 5.75% באחת מישיבת הפד הקרובות (ספטמבר ונובמבר) עומדת במצטבר על כ-36%, שוק ההון צופה שריבית הפד תרד בהדרגתיות החל ממאי 2024, עד לרמה של 4.50% בסוף השנה הבאה.

| גוש האירו: התרחבות כלכלית מתונה

האינדיקטורים הכלכליים מוסיפים להצביע על התרחבות מתונה של הפעילות הכלכלית, שעשויה אף להתמתן עוד בהמשך השנה.

התחזיות משוק ההון צופות בהסתברות של 78% העלאת ריבית נוספת עד לסוף השנה, כך שהריבית תגיע בסוף השנה הנוכחית לרמה של 4.0%, ותיוותר ברמה זו לאורך רוב שנת 2024.

| בריטניה - האינפלציה בירידה, אך בקצב איטי מהצפוי

מדד יולי ירד ב-0.4%, קצת פחות מהצפוי, וב-12 החודשים האחרונים קצב האינפלציה השנתי התמתן לרמה של 6.8% מרמה של 7.9%. אינפלציית הליבה עלתה ב-12 החודשים האחרונים בקצב של 6.9% בדומה לחודש הקודם.

העלייה בשכר בבריטניה מעלה חששות לגבי התמתנות קצב האינפלציה- בשלושת החודשים האחרונים שהסתיימו ביוני השכר עלה ב-8.2% לעומת שלושת החודשים המקבילים אשתקד.

התחזיות משוק ההון צופות בוודאות עליית ריבית בהחלטה הקרובה ב-21 בספטמבר, וייתכן אפילו עלייה של 50 נקודות בסיס. עד סוף שנת 2024 צפויה ריבית הבנק המרכזי של אנגליה לעלות לרמה של 6.0%, וככל הנראה להיוותר ברמה זו לאורך רוב שנת 2024.

| סין - הנתונים מוסיפים לאכזב והבנק המרכזי מוריד שוב את הריבית

כבר שנתיים ששוק הדיור, שמהווה רכיב משמועתי בפעילות הכלכלית, נמצא במיתון. במהלך אותה תקופה, ההשקעות במגזר הפרטי נעצרו בעוד שהמכירות הקמעונאיות הריאליות בקושי עלו.

על רקע ההאטה בכל מגזרי הפעילות בסין, הבנק המרכזי הוריד בפעם השנייה השנה את הריבית לרמה של 2.5%, זאת בזמן שהאינפלציה השנתית בסין עברה ביולי לטריטוריה שלילית.

החולשה בפעילות בסין נמשכת בחודש יולי עם קיפאון בייצור התעשייתי, צמיחה מתונה בהוצאות הצרכנים, ירידה בהשקעות ועלייה מתונה באבטלה.

התמתנות הפעילות בסין גוררת מטה את הצמיחה בעולם ובולמת לעת עתה את עליית מחירי הסחורות ובייחוד את מחיר הנפט.

כותבי הסקירה הם כלכלני בנק הפועלים. הסקירה מבוססת על נתונים ומידע שהיו גלויים לציבור. הנתונים והמידע ששימשו להכנתה הונחו כנכונים, וזאת בלי שבנק הפועלים בע"מ ביצע בדיקות עצמאיות ביחס לנתונים ולמידע. אין בסקירה זו משום אימות או אישור לנכונותם. הבנק ועובדיו אינם אחראים לשלמותם או דיוקם של הנתונים האמורים או לכל השמטה, שגיאה או ליקוי אחרים במסמך. סקירה זו היא למטרת אינפורמציה בלבד, ואינה מתיימרת להיות ניתוח מלא של כל העובדות וכל הנסיבות הקשורות לאמור בו. המידע שעליו מתבססת הסקירה והדעות בה עשויים להשתנות מעת לעת, ללא כל מתן הודעה או פרסום נוספים. סקירה זו אינה מותאמת למטרות ההשקעה או לצרכיו האישיים והייחודיים של כל משקיע. אין לראות במאמר זה משום ייעוץ השקעות או תחליף לייעוץ השקעות המתחשב בנתוניו, צרכיו ומטרות השקעתו המיוחדים של כל אדם, ואין לפעול על פי האמור, אלא לאחר קבלת ייעוץ אישי המתחשב בצרכיו, מטרותיו ונתוניו האישיים של כל משקיע, ולאחר הפעלת שיקול דעת עצמאי.