מדד ת"א 125 עולה במהלך המסחר; ת"א-ביטוח עלה ב־3.84%; הדולר ירד במהלך המסחר

| ד''ר גדעון בן נון, מייסד ומנכ"ל אג'יו - ניהול סיכונים והחלטות פיננסיות |

תיקי ההשקעות עלו בחדות גם ביולי, בתרומת כל אפיקי השוק ובהובלת אפיק המניות בישראל. ייתכן כי הם צודקים, אבל השווקים רואים את מכלול האיומים החריג בחריפות ובמגוון, כמצב שיחלוף בקרוב. ומה עם ניהול הסיכונים?

השווקים נמצאים במצב מאוד מעניין. מצד אחד קיימים איומים גדולים על השווקים ומצד שני, המשקיעים מתחילים לנוע בכיוון הנכסים המסוכנים. סנטימנט שלילי, עליית ריבית, גיאופוליטיקה מורכבת וחיכוך גובר בין סין לארה"ב, ועכשיו גם חשש מדפלציה, אי שקט ואיום על הדירוג בישראל, אך במקביל לכל אלה, מדדי המניות עולים בעיקר בישראל, שצמצמה במעט את הפיגור אחר ארה"ב.

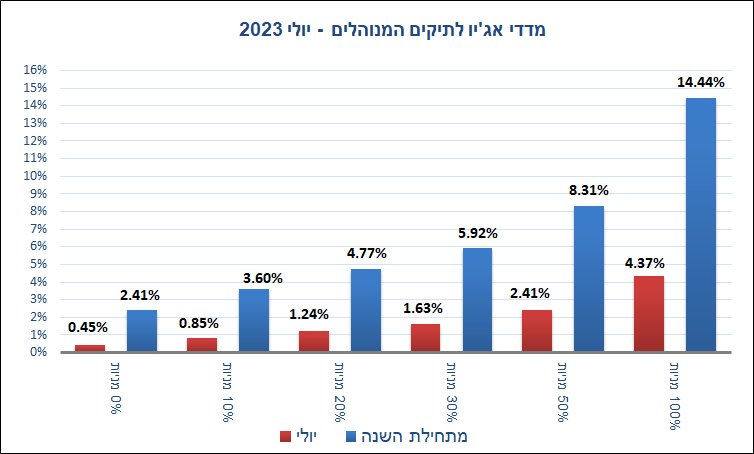

כך, מדד אג'יו לתיק המניות עלה בשיעור של 4.37% ביולי ומדד תיק האג"ח עלה בשיעור של 0.45%. מדד תיק ה- 20:80 עלה בשיעור של 1.24% ומדד תיק ה- 30:70 עלה בשיעור של 1.63%.

עליות נאות לכל הדיעות ותואמות עולם שכביכול מתאפיין ברמת סיכון נמוכה ולא במכלול הבעייתי שתיארנו קודם.

מדדי אג'יו מבוססים על הרכבי התיקים הקיימים על פי נתוני האמת של בתי ההשקעות המובילים בישראל ביניהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, הפניקס (TASE:PHOE1), אי.בי.איי, מיטב, הראל פיננסיים, תפנית דיסקונט,UNIQUE , ואנליסט.

הנתונים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור. המדדים הנבנים מנתונים אלו עוקבים אחר 'תיק ההשקעות המצרפי' של הציבור ומהווים מדדי ייחוס והשוואה (בנצ'מרק) אובייקטיביים לצורך השוואת ביצועים ותוצאות של גופי ייעוץ וניהול השקעות, ביצועי תיקי השקעות מנוהלים, תיקים מיועצים בבנקים, קרנות השתלמות ועוד.

| מהלך שנתי מפתיע

בהסתכלות שנתית, התשואות שנצברו בתיקי ההשקעות – מרשימות ביותר. הן לא תואמות כלל את תמונת המצב המדאיגה שהיתה בשנת 2022, אלא את ההיפך, כך שבמהלך שנת 2023, נפתח ראלי של שוקי המניות בעולם ונוצרה תשואה נאותה באפיקי האג"ח.

למעשה, כפי שהערכנו בניתוח בסוף שנת 2022, לאחר התייצבות השווקים עם ירידות והתאמות לריבית הגבוהה שנוצרה, נכון למשקיעים עידן טוב יותר בהשקעות, אולי אפילו עשור שיהיה טוב משמעותית מקודמו.

מדוע? מכיוון שהערכנו כי הריבית תישאר ברמה גבוהה לאורך זמן ולכן התשואה בתיקי ההשקעות לא תתבסס רק על המניות וכל השאר, בתשואה אפסית, אלא ההיפך הוא הנכון.

מרכיב האג"ח בתיק יתרום 5-6% עקב תשואות גבוהות לפידיון, ואילו המרכיב המנייתי הנותר, יספק את המנוע העוצמתי – בדיוק כמו בשנים שקדמו לעידן הריבית האפסית.

ואכן, מרכיבי תיק האג"ח רשמו מתחילת השנה תשואה של 2.4%. אם מפרקים את התשואה לזו של הרבעון הראשון לעומת זו של ארבעת החדשים האחרונים, הרי שברבעון הראשון התשואה במדד תיק האג"ח היתה 0.3% בלבד, ובארבעת החדשים האחרונים, התייצבה על 2.14%, המייצג קצב שנתי העולה על 6%.

מהעבר השני, מרכיב תיק המניות עלה בשיעור של 14.44% עד יולי, עם חודש שלילי אחד בלבד, תשואה נאה בהינתן העובדה כי מדדי המניות בישראל תרמו לתיקים הישראליים כ- 4% בלבד למדד התיק המנייתי.

את ה- 10% הנוספים שנוצרו במדד זה, תרמו מרכיבי המניות בחו"ל, שהראו עלייה במונחים דולריים זכו לתוספת תשואה בשיעור ממוצע של כ- 7% עקב היחלשות השקל ביחס למטבעות התיקים.

| ירידת האינפלציה – חדשות רעות לפירמות

השווקים עלו והתיקים הרוויחו למרות שהתקופה מאוד מורכבת מבחינת מהלך הכלכלה, הריבית ואינפלציה, והשפעותיהן על החברות וריווחיותן. מתוך כלל הסיכונים, נדגיש את הסיכון של דפלציה, דעיכת האינפלציה ואולי גם אינפלציה שלילית שעלולה להתרחש בתקופה הקרובה.

עד לאחרונה, נרשמה אינפלציה גבוהה שנוצרה מכוח התימחור של החברות: הן פשוט "גלגלו" את הגידול בעלויות, בהוצאות השכר, האנרגיה, ההובלה ואפילו הוצאות הריבית – אל הצרכן.

ניפוח המחירים, האינפלציה, פיצתה חברות רבות ואולי אפילו הגדילה את רווחיותן של חברות מסויימות, כאלו שכוח התימחור שלהן היה גבוה עקב תנאי השוק והביקוש שעמד מולן.

ואולם, כעת נראה כי יהיה קשה לחברות להמשיך ולהעלות מחירים. נכון, שוק העבודה יציב אבל מתחילים להיות בו סימנים של חולשה, עקב חוסר בהירות לגבי מהלך הכלכלה ו/או מיתון בעתיד הנראה לעין, עקב הריבית הגבוהה ועקב המחירים הגבוהים שנוצרו בשנתיים האחרונות ועדיין שוררים.

יש גבול לנכונות וליכולת של צרכנים לשלם מצד אחד, ולתעוזה וליכולת של חברות "לגלגל" מחירים מהצד השני.

בעולם שבו העלויות, בהן הריבית, השכר שעלה, מחירי השירותים הגבוהים וכל אלו לפני שהזכרנו את המס שעלול לעלות עקב צורך פיסקאלי של מדינות, חוסר היכולת של חברות "לגלגל" את עליות המחירים ולפצות את שורת הרווח שלהן, עלול להוביל במהירות לפגיעה ברווחיותן. או אז נראה את המכפילים, שממשיכים בארה"ב לרחף בגובה של 20, מתקנים בחדות כלפי מטה.

במצב עניינים זה מתחדדת השאלה לגבי העדפת הסיכון של המשקיעים. בעשורים האחרונים התפתחה גישה של משקיעים, צעירים וזקנים כאחד, כי בכל דרך עדיפה השקעה במניות על פני השקעה באג"ח, ש'אינן נותנות כלום..'.

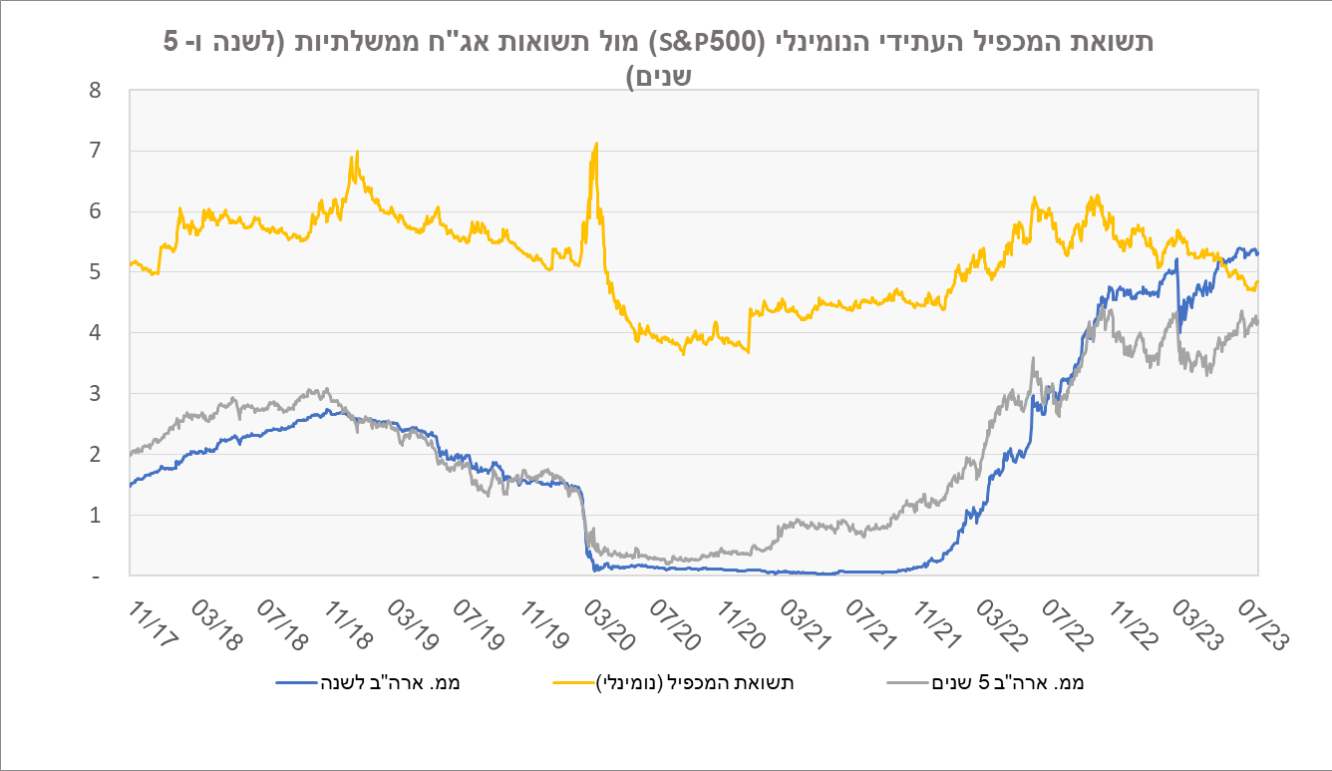

בפועל, כפי שניתן לראות בתמונה הבאה, המניות "נותנות" פחות מאג"ח.

אחד ההסברים לעליית המניות לאחרונה, הוא שמשקיעים פשוט לא רואים באג"ח אלטרנטיבה ברת קיימא לתשואה. ואולם, בפועל, כאמור נוצרו בעולם תשואות של 5-6% שמהוות בסיס לא רע לתשואה, כזה שעלול להתבהר עם התממשותם של סיכוני שוק המניות אותם הזכרנו כאן, בהם הריווחיות וסיכוני הגיאופוליטיקה.

במצב זה, השילוב של ריבית גבוהה עם רווחיות ומכפילים שנשחקים, עלול להוביל לתיקון משמעותי בשוקי המניות.

הכותב הוא המייסד והמנכ"ל של חברת אג'יו – ניהול סיכונים והחלטות פיננסיות בע"מ, המספקת ייעוץ השקעות אובייקטיבי למגוון לקוחות, ובהם ארגונים ומשפחות (Family Office). הדברים המוצגים במאמר זה הם תיאורים, רעיונות ומחשבות של המציג בלבד ואין בהם כל קביעת עמדה לגבי דבר כלשהו וממילא אין לראות בדברים המלצה ו/או ייעוץ וממילא גם לא הצעה להשקעה ו/או הבטחה ו/או ערובה לביצועים עתידים (לרבות רווחים).