בגיבוי אנבידיה: הפרויקט השאפתני לכריית ביטקוין בחלל

| נדב ברקוביץ, אנליסט נדל"ן, IBI בית השקעות |

חברות הנדל"ן המניב הישראליות נמצאות בתנופת ייזום ורכישות, כחלק מההבנה ששוק המשרדים והלוגיסטיקה ימשיכו להיות חזקים גם תחת השפעות הקורונה. לאור כך, ראינו לאחרונה רכישות משמעותיות, כגון רכישת מתחם צריפין על ידי אמות (TASE:AMOT), רכישת נכסים מבנק מזרחי טפחות (TASE:MZTF) על ידי מבנה (TASE:MVNE) ורכישת פעילות הדאטה סנטרס על ידי קבוצת עזריאלי (TASE:AZRG).

נוסף על כך, תנופת הייזום ממשיכה להיות חלק משמעותי מצמיחת החברות בהסתכלות קדימה כאשר הפרויקטים שוברים שיאים מבחינת היקף השקעה וגודל.

כך אנו צפויים לראות את מליסרון (TASE:MLSR) (יחד עם אפי נכסים (TASE:AFPR)) משלימה את פרויקט לנדמארק בהיקף של 166 אלף מ"ר, גב ים (TASE:GVYM) ואמות הודיעו על התחלת פרויקט תוצרת הארץ 2 בהיקף של 166 אלף מ"ר, ועזריאלי קיבלה שבוע שעבר האישור לפרויקט הספירלה הצמוד למגדלי עזריאלי בתל אביב, שיושלם בעוד כ-4 שנים בהיקף של 155 אלף מ"ר.

פרויקט הספירלה צפוי להיות המגדל הגבוה ביותר בישראל (באופן זמני) שיתנשא לגובה של 350 מטר (91 קומות). המגדל יכלול שטחי מסחר (כ-13 אלף מ"ר) אשר יתווספו לקניון הקיים, משרדים עד למחצית הבניין, מגדל מגורים עם 171 יחידות דיור, ומעליהם מלון עם 250 חדרים. בסך הכל ההשקעה הצפויה בפרויקט מסתכמת ל-2.3-2.5 מיליארד שקל, שיתפרסו עד לשנת ההשלמה ב-2025.

עלות הייזום הגבוהה בפרויקט מצטרפת לרכישת קניון מול הים באילת במחיר של 1.3 מיליארד שקל, ורכישת חברת הדאטה סנטרס GM תמורת כ-2.4 מיליארד שקל.

לצורך מימון הרכישות גייסה עזריאלי סדרות חוב ארוכות בריביות נמוכות ואטרקטיביות, אך המשמעות של המהלכים האחרונים הינה עלייה במינוף החברה. יתרונה של עזריאלי הוא שהיא נכנסה למהלכים האמורים עם מינוף נמוך, כאשר החוב ל-CAP נטו של החברה, לפי דוח הדירוג האחרון של מידרוג, עמד לפני אירועי הקורונה (בסוף 2019) על כ-27%, בעוד כיום, נכון לדוחות הרבעון השלישי, עלה מינוף החברה לכ-38%.

המינוף הנוכחי עדיין נמוך בהשוואה לחברות הנדל"ן המניבות האחרות בישראל, ולכן חברת הדירוג שמרו על דירוג החברה AA+ עם אופק יציב. אך גם ציינו בדוח כי מינוף החברה צפוי להגיע עד ל-41% בשנים הקרובות יחד עם רכישת מניות נוספות בחברת קומפאס (NYSE:COMP), יחס אשר אינו הולם את דירוג החברה.

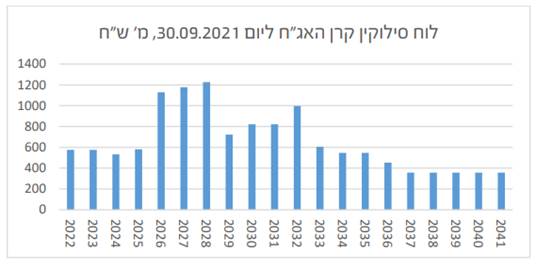

לוח הסילוקין של החברה מראה כי לחברה יש פירעונות שוטפים של כ-600 מיליון שקל מדי שנה, וזאת בעוד בקופת החברה ישנם מזומנים בהיקף של כ-3.5 מיליארד שקל, הכוללים את מניות בנק לאומי (TASE:LUMI) בשווי של כ-1.1 מיליארד שח ו-FFO שנתי של מעל למיליארד שקל.

בהסתכלות קדימה אנו מעריכים כי עזריאלי לא תרצה לשמור על מינוף "שאינו הולם את דירג החברה". כמו כן, ייזום נוסף ורכישות עתידיות צפויות להגדיל את מינוף החברה.

לכן, קשה לראות את עזריאלי ממשיכה להיות "מוגבלת" בגלל הדירוג ביכולת הרכישה העתידית. אנו מעריכים כי עזריאלי לא תאפשר לדירוג האג"ח להיפגע ותפעל להורדת המינוף דרך גיוס הון או מהלכים אחרים להגדלת המזומן.

הכותב הוא אנליסט נדל"ן של בית ההשקעות אי.בי.אי. הסקירה מתבססת על מידע שפורסם לכלל הציבור על ידי החברות הנסקרות בו וכן על הערכות ואומדנים ומידע אחר שבית ההשקעות אי.בי.אי מניח כי הוא מהימן, וזאת בלי שביצע בדיקות עצמאיות ביחס למידע. אי.בי.אי, כותבי הסקירה ועורכיה אינם אחראים למהימנות המידע, לשלמותו, לדיוק הנתונים הכלולים בו או לכל השמטה, שגיאה או ליקוי אחר בה. סקירה זו אינה בגדר ייעוץ השקעות ואינה מהווה הזמנה לרכוש או הזמנה למכור את ניירות הערך הנזכרים בה. לפיכך, אין להסתמך על המידע הכלול בה ואין בו כדי להחליף שיקול דעת עצמאי וקבלת ייעוץ מקצועי המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בית השקעות אי.בי.אי, עובדיו וחברי הדירקטוריון שלו עשויים להחזיק בניירות הערך ו/או בנכסים הפיננסיים המתוארים בסקירה.