אחרי 4 זכיות של 60%+ - רשימה חדשה של מניות שנבחרו על ידי בינה מלאכותית למרץ זמינה כעת

| מרווה חזן, דילרית בחדר המסחר של בנק הפועלים |

השקל השבוע:

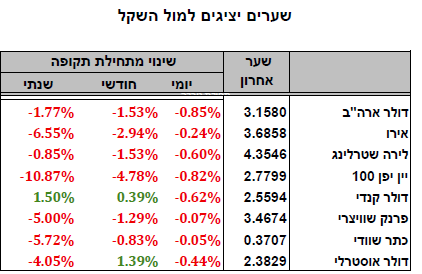

שבוע סוער בגזרת הצמד USD/ILS כאשר הגיע לרמת שפל של 3.1580 מרמות של 3.21 שקלים לדולר - שער שלא נראה מתחילת השנה הנוכחית.

נזכיר כי בינואר השנה הצמד נסחר סביב 3.14 שקלים לדולר, אך בנק ישראל הצהיר כי ירכוש 30 מיליארד דולר במידת הצורך בשנת 2021 והקפיץ את הצמד לרמות של 3.25 שקלים לדולר.

כעת, כבר חודשיים לסוף השנה, בנק ישראל, שנראה כי הצליח לשמור את הטווח הנמוך של USD/ILS ב-3.20 שקלים לדולר רוב השנה, כבר רכש קרוב ל-30 מיליארד דולר עד לחודש ספטמבר האחרון.

נראה כי הכוחות להתחזקות השקל: תנועות הון הנכנסות לישראל (במחצית הראשונה של השנה הושקעו בישראל כ-14מיליארד דולר), העליות בשווקים בארה"ב שמשפיעה ישירות על מכירות המט"ח אל מול השקל של הגופים המוסדיים, הצמיחה של ענף היצוא (בתחום ההייטק) והעליות האינפלציוניות, עדיין משפיעים באופן ישיר על השקל החזק, שמתחילת השנה עלה בכ-4% אל מול סל המטבעות.

הצמד EUR/ILS נסחר בשפל של 20 שנה, כאשר פתח סביב 3.72 שקלים לאירו, ושערו היציג של האירו ביום שישי האחרון נסחר סביב 3.6858 שקלים לאירו. הצמד GBP/ILS צנח אף הוא מ-4.40 ל-4.3546 שקלים לליש"ט.

שבוע מעניין בשוק האופציות המקומי, כאשר עד ליום חמישי מוכרי האופציות המשיכו לתת את הטון, Volatility (תנודתיות) 3 חודשים ב-USD/ILS נסחר סביב 4.9%, תשעה חודשים ב-5.35% וחודש ב-4.55%. ביום חמישי נשבר השער 3.18 למטה וה-vol התחיל לעלות כאשר נכנסו קונים בכל הטנורים. חודש עלה ל-4.8% וחצי שנה ל-5.35%, כאשר העקום השתטח (ה-vol לטווח הקצר עלה משמעותית). ביום שישי המשיך שער הספוט לרדת בחדות וה-vol המשיך לעלות: חודש נסחר סביב 5.3% וה- Risk Reversal 25 Delta- לחצי שנה נסחר ב-0.9%. (Risk Reversal 25 Delta* - מחיר MID בסטייה לתקופה, כאשר הסימן חיובי הסטיות הגלומות באופציות ה- call יקרות יותר מאופציות ה-put).

*סטיות תקן – מדד לתנודתיות שער החליפין, למשל, סטיית תקן של 16% משקפת תזוזת שער של 1% ביום.

| מט"ח עולמי

שוקי המניות השבוע חזרו לשבור שיאים בהמשך לעונת הדו"חות הטובה בארה"ב. עוד ביבשת, ה-FDA אישר חיסון קורונה לילדים בגילאים 11-15.

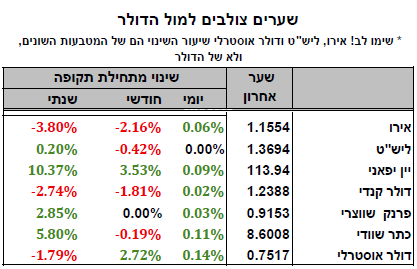

הדולר אינדקס (DXY) שב לעלות לאחר שבועיים של ירידות ונסחר סביב 94.1 ובסיכום חודשי, הדולר התחזק בחודש האחרון אל מול רוב מטבעות ה-G10. הנשיא ג'ו ביידן הציג ביום חמישי האחרון את הצעתו לתוכנית פיסקאלית בסכום של 1.75 טריליון דולר (במקום 3.5 טריליון שמהם נאלץ לקצץ) שעיקרה הוא תחום הרווחה והאקלים בארה"ב. שרת האוצר ג'נט ילן טענה כי ההתמקדות ברווחה לא אמור להעלות את האינפלציה מכיוון שהתכנית כוללת צמצום המחיר של מספר רכיבים החשובים למשק הבית האמריקאי, באומרה ל-CNBC כי "התוכנית הינה אנטי-אינפלציונית". יש לציין כי לפי שעה התכנית טרם אושרה בקונגרס.

צמד המטבעותEUR/USD פתח את שבוע המסחר סביב 1.16, עלה ביום ה' ל-1.168 ושב לירידות ביום ו' כאשר נסגר סביב 1.156, על רקע התחזקות הדולר בעולם. עוד השבוע התפרסמה ההכנסה של האזרח הפרטי בארה"ב אשר ירדה ב-1% בחודש אוגוסט, הרבה מעל הצפי. האינפלציה בארה"ב עדיין גבוהה והשוק מתמחר כ-2.5 העלאות ריבית עד סוף 2022.

בגוש האירו נראתה צמיחה של 2.2% ברבעון האחרון, מעט מעל הציפיות, המבטאת צמיחה גבוהה מהצפוי בצרפת (3% ברבעון האחרון), ובאיטליה (2.6%) לעומת גרמניה (1.8%) וספרד (2%) אשר צמחו מתחת לצפי. עוד ביבשת האירופית, התפרסמו נתוני אינפלציה גבוהים: 4.1% בשנה האחרונה אל מול צפי של 3.7%. יו"ר ה-ECB אמרה בתגובה כי הציפיות להעלאות ריבית אינן תואמות את מדיניות הבנק לטווח הארוך. המשמעות היא כי ככל הנראה ה-ECB אינו מתכוון להעלות ריבית בתקופה הקרובה, כפי שעשה השבוע והשאיר את הריבית ללא שינוי. האינפלציה בפולין התפרסמה השבוע ועלתה ל-6.8% (שנתי) באוקטובר לעומת 5.9% בספטמבר.

בגזרת המטבעות הדיגיטליים, את'ריום הגיע לשיא ביום שישי, לרמה של 4.4 אלף דולר, המייצג שווי שוק של כ-500 מיליארד דולר. על פי דיווחים, הקפיצה נבעה משדרוג שנעשה השבוע לרשת הבלוקצ'יין (שדרוג המכונה Altair) שעתיד להפוך את רשת את'ריום לירוקה ובטוחה יותר.

| נקודות פורוורד

השבוע שוק ה-Basis התאפיין במסחר עם נזילות גבוהה כאשר הפרמיות ירדו עד חצי שנה ובעיקר בחלק הקצר וחידדו את העקום. בעיקר בחודש ו-3 חודשים שנסחרים ברמה של 18 ו-38 לעומת 28 ו-44 בשבוע שעבר, ירידה משמעותית, כאשר שנה מתייצב על 57 נ"ב, כמעט ללא שינוי. הסיבה לחידוד העקום היא עודפי נזילות אשר הושפעו משינויים גלובליים כמו עליות חדות בשוק המניות וירידות בתשואות אג"ח ארה"ב- ייתכן כי היו מימושים גדולים של אג"חים והגדלת החשיפה במניות. מנגד אנו ממשיכים לראות flow גדול בשנה ולכן שם לא ראינו תזוזה למרות שנראו זרים אשר קנו שנה בכמויות גדולות.

*נקודות פורוורד לחודש, 3 חודשים ושנה נסחרות ב 4- ,33- ו 208- בהתאמה לעומת 7-, 37-, ו-197- ומייצגות עלויות גידור של 0.15%, 0.41% ו- 0.65% במונחים שנתיים.

*נקודות פורוורד - פער הריביות בין 2 מטבעות לתקופה מסוימת + ה Basis לתקופה זו.

Basis*- עסקת החלף ריביות משתנות, הציטוט משקף את הפרמיה/דיסקאונט שהשוק מוכן לשלם/לקבל על מנת ללוות/להפקיד דולרים ביחס לשקל. לדוגמא, Basis של 61- לשנה שקול למשקיע הלווה דולרים אשר ישלם 61 נ''ב יותר מהריבית הדולרית הנסחרת לאותה תקופה.

| IRS / אג"ח ומדד

המסחר השבוע ב- IRS התאפיין בתנודות כאשר ה-IRS לשנתיים נפתח ב-0.5%, 5 שנים סביב 1.04% (אמצע) ו10 שנים סביב 1.51%. המרווח 5Y10Y (IRS ל-5 שנים מול עשר) הפך שטוח כל יום, באמצע השבוע ה-5 שנים ירד ונסחר סביב 0.98%, השנתיים ירד ל- 0.48% והמרווח 5Y10Y הצטמצם ל-40 נק'. בסוף השבוע ראינו קונים אשר דחפו את השערים מעט למעלה, בעיקר ביום ו' לאחר פרסום האינפלציה בפולין (6.8% אינפלציה שנתית) כאשר ישנם קרנות ואנליסטים בשוק המניחים קורלציה לסביבת האינפלציה בישראל עם מזרח אירופה.

ביום ו' ה-IRS לשנתיים עלה ל0.6% וסגר סביב 0.57%, ה5 שנים סגר סביב 1.065% וה-10 שנים סביב 1.456%.

ה-Asset Swap* בעוד תשע שנים (330) נסחר ברמה של פלוס 14 (תשואת האג''ח נסחרת 14 נ''ב בסיס מתחת לIRS השקלי לתקופה) וה-1026 נסחר ברמה של פלוס 32. אג"ח ממשלת ארה"ב שנתיים, 5 שנים ו-10 שנים נסגרו סביב 0.49%, 1.185% ו-1.56% בהתאמה לעומת 0.39%, 1.12% ו- 1.57% שבוע קודם לכן.

בגזרת האינפלציה בארה"ב , התפרסם השבוע מדד הDPE אשר עלה ל-4.4%, גם באירופה התפרסם מדד המחירים לצרכן אשר הצביע על אינפלציה של 4.1% השנה, הרבה מעל הצפי, כאשר אינפלציית הליבה עלתה ל2.1% ונראה כי הרבה מהעלייה נעוץ בעליית מחירי האנרגיה. ביום ד' תתפרסם האינפלציה בארה"ב לחודש ספטמבר כאשר הצפי לאינפלציה שנה אחורה הינו 5.3%, נזכיר כי בישראל האינפלציה השנתית הינה 2.5% כך שהשוק מצביע על כך שהאינפלציה פה להישאר וממתין לאישור תוכניתו של ביידן והודעות הבנקים המרכזיים על צמצום הסיוע לשווקים וצפי להעלאות ריבית.

Asset Swap*- המרווח בין תשואות האג"ח הממשלתיות לתשואות הIRS השקלי לאותה תקופה. כאשר המרווח במינוס תשואת האג"ח גבוהה מתשואת ה IRS ולהפך.

מסמך PDF: סקירת המט"ח השבועית של בנק הפועלים

הכותבת היא דילרית בחדר המסחר של בנק הפועלים. סקירה זו הינה למטרת אינפורמציה בלבד ואין לראות בה משום ייעוץ השקעות או תחליף לייעוץ השקעות, המתחשב בנתוניו, צרכיו ומטרות השקעתו המיוחדים של כל אדם.