מדד ת"א 125 עולה במהלך המסחר; הדולר עולה במהלך המסחר

כלכלת ארה"ב רושמת עוד תקופה מלאה של צמיחה ריאלית חריגה. למה? בואו נראה: הזינוק בביקוש העצור מתקופת מגפת הקורונה, תמריצים מוניטריים וגם כלכליים חזקים, פתיחה מחדש של עסקים, שלטי "דרושים עובדים" בכל מקום והמשך העלייה בפעילות העסקית ובאמון הצרכן.

ועל כל אלה ניתן להוסיף גם את השיא בשיעורי החיסכון, בנייה מחדש של מלאי בעסקים (עוד נתגבר על הבעיות בשרשרת האספקה!) והרצון של כל כך הרבה אנשים, שעכשיו חופשיים מהדרישה לתעסוקה בעיר, לעבור לגור במקום אחר.

זה לא אומר שהשווקים בארה"ב יעלו כל יום או אפילו כל חודש. בדרך כלל, אחרי ירידה גדולה כמו זו שראינו בתחילת שנת 2020, השוק צפוי להתאושש כשהמשקיעים מתחילים לקנות במחירים שנחשבים אז למחירי מציאה. אבל לביצועים הכספיים של חברות לוקח יותר זמן להתאושש.

ואולם ברגע שהדוחות הכספיים הללו מראים השוואות מעולות משנה לשנה, קורה משהו מוזר. המשקיעים שיושבים על רווחים יפים מתחילים לחשוב: "זה לא יכול להימשך". והתוצאה: גם עם צמיחה אסטרונומית בהכנסות, הם מתחילים למכור.

יש הרבה אנשים שמשתוקקים לקנות שנשארו בצד, ושלא האמינו שהשוק יכול לעלות כל כך הרבה, כל כך מהר. עכשיו הם מוכנים לקנות. מבחינה היסטורית, כשכל כך הרבה מהמוכרים מוכרים, וכל כך הרבה מהקונים קונים, התוצאה היא בדרך כלל שוק שהולך "הצידה", בדיוק כשההכנסות עולות הכי מהר.

אפילו קרן המטבע העולמית העלתה בשיעור גדול את תחזית התמ"ג שלה לארה"ב לשנת 2021, ל-6.4%. כל זה מאוד מיטיב עם החברות בארה"ב והמניות הרשומות שלהן - בטווח הארוך. אבל בטווח הקצר, לחלק מהמניות יש תמחור מושלם, ולא משנה כמה הן יכולות לעלות בטווח הארוך, עוד צפויים להן תיקונים, הרהורים ובהלות בטווח הקצר.

האינפלציה היא האיום הגדול ביותר. נכון לעכשיו, ייתכנו תרחישי קצה שליליים עקב ההוצאות הפזיזות של הממשל האמריקאי הנוכחי. ואולם ההחלטה להוציא עוד ועוד כסף היא לא באמת של הנשיא. הוא יכול לבקש, אבל רק הקונגרס יכול להחליט על התקציב. לא יפתיע אותי אם כמה מחברי הקונגרס הדמוקרטים, שיתמודדו שוב בבחירות בשנת 2022, יאמצו פתאום השקפה פיסקלית אחראית יותר.

אם קרן המטבע העולמית צודקת (להערכתי, התחזית שלהם טובה הפעם, אף שזו קרן המטבע העולמית), אני צופה שצמיחת התמ"ג בארה"ב תעקוף את זו של סין לראשונה זה 16 שנה. סין עומדת לשלם על בעיות הדמוגרפיה והתעסוקה שלה.

להערכתי, אנחנו נמצאים עכשיו ברגע טיפוסי כזה של תנועה הצידה בשוק. אבל חלק מהמגזרים צפויים לתפקד טוב יותר מאחרים. ולדעתי, הנדל"ן למגורים יהיה הענף הכי רווחי להשקעה עכשיו.

אם מישהו יכול לקנות בית של שלושה חדרים באוסטין, בדנבר, בטמפה וכדומה, באותו כסף שהוא משלם לחודש כשכירות על דירת 70 מטר רבוע בעיר ניו יורק, סביר להניח שחלק מהאנשים יתמכו לזמן מה בבניית בתים חדשים. אחרים יעברו דירה, בייחוד לערי "רצועת השמש" (Sun Belt), פשוט כי הם יכולים, והם יכולים לשכור (או לקנות) אחוזה בכסף שהם משלמים עכשיו על דירה מסכנה בעיר.

זה עתה רכשתי קרן סל שגיליתי, שעומדת בכל הדרישות החשובות מבחינת התחומים שהיא מכסה, כדי להבטיח את המשך בניית הבתים וקנייתם. מדובר ב-Hoya Capital Housing ETF (NYSE:HOMZ), קרן ערך שמחזיקה בעיקר בחברות גדולות ובינוניות. היא מחקה את המדד Capital Housing 100 Index. המדד כולל 100 חברות שמייצגות ביחד את הביצועים של ענף הנדל"ן למגורים בארה"ב. המדד נועד לעקוב אחר סך ההוצאות על דיור ושירותי דיור בכל ארה"ב.

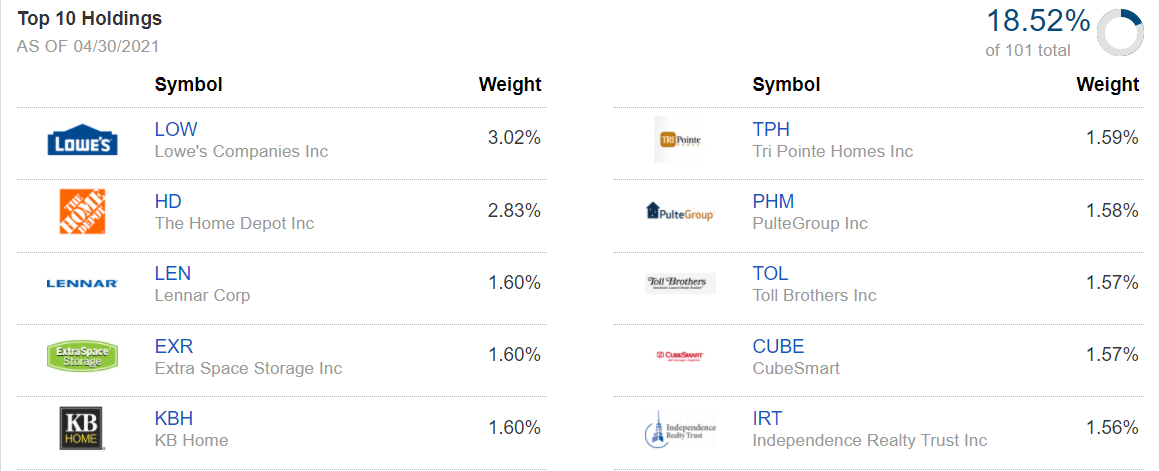

כדי לעשות את זה, HOMZ מחזיקה בחברות שמכסות את חזית המגורים. הן לא רק מחזיקות בחברות הבנייה, אלא גם כוללות בפורטפוליו שלהן מוצרים ברי-קיימא לבית, ריהוט ביתי, קבלנים כלליים וחברות תפעוליות לבנייה, לניהול ולפיתוח, קרנות נדל"ן (ריט) וחברות בתחום שירותי הנדל"ן. הנה חמש ההחזקות הגדולות – לואו'ס (NYSE:LOW), הום דיפו (NYSE:HD), Lennar (NYSE:LEN), Extra Space Storage (NYSE:EXR) ו-KB Home (NYSE:KBH):

מקור: Fidelity.com

גם 10 החברות הגדולות שאחריהן הן לא דגי רקק: DR Horton (NYSE:DHI), MDC (NYSE:MDC), American Homes 4 Rent (NYSE:AMH), Public Storage (NYSE:PSA), Mid-America Apartment Communities (NYSE:MAA), NVR (NYSE:NVR), Equity Residential (NYSE:EQR), Camden Property Trust (NYSE:CPT), Invitation Homes (NYSE:INVH) ו-Sun Communities (NYSE:SUI).

מקור: Fidelity.com

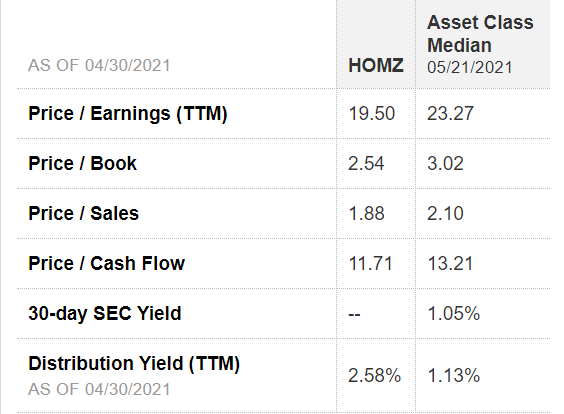

שימו לב גם למדדים שלהן בהשוואה לקבוצות הנכסים המוחזקות שלהן:

מקור: Fidelity.com

אם אתם מעדיפים החזקות ספציפיות, אני קונה גם מניות של חברה הרשומה למסחר בקנדה, שיש לה החזקות משמעותיות של דירות באזור רצועת השמש באמריקה, ובייחוד בערים חשובות בטקסס, כמו גם כמה באוקלהומה סיטי ובליטל רוק. החברה היא BSR Realty Investment Trust (OTC:BSRTF אם נרכשת בארה"ב). אתמול, המניה שלה ננעלה בשער 12.50 דולר ארה"ב.

אני אוהב במיוחד את מדדי הערכת השווי של BSRTF. לדעתי, המניה מתעכבת, בינתיים, ולא השתתפה בעליית המחירים של קרנות הנדל"ן לדירות בארה"ב, בעיקר משום שכחברה מארה"ב שבחרה לבצע את הרישום הראשי שלה למסחר בבורסה של טורונטו בקנדה (שבה היא נסחרת תחת הסימול HOM), אנשים מתעלמים ממנה.

למה אנשים מתעלמים ממנה? הרי טויוטה (NYSE:TM) היא חברה יפנית, ועדיין אנו קונים את המניות שלה. נסטלה היא חברה שווייצרית, אבל אנחנו קונים את המניות שלה. לדעתי, כשיכירו אותה יותר, גם השווי שלה יעלה.

BSR היא הדרך שלי ליהנות מהצמיחה בשוק הדירות להשכרה, עבור אלה שלא יכולים עכשיו לקנות, שעוברים לעיר חדשה או שמעדיפים לגור בדירות בקהילות, הודות לנוחות שלהן. מעניין לציין שלמרות שהרישום העיקרי של BSR למסחר הוא בבורסה של טורונטו, המשרדים הראשיים שלה נמצאים בתחנת רכבת היסטורית בלב העיר ליטל רוק, ארקנסו. הנהלת החברה מכירה טוב במיוחד את משולש טקסס-ארקנסו-אוקלהומה.

ובכל זאת, המניה של החברה בקושי זזה בשנה החולפת. 22% בשנה היא תשואה מצוינת לקרן נדל"ן דירות בזמנים רגילים, אבל המתחרים עלו יותר מפי שניים מכך בימים טרופים אלה. את המניה הזו עדיין כדאי לקנות בטווח המיידי. ה-FFO (תזרים המזומנים מפעילות שוטפת) של BSRTF הוא 18, והתשואה שלה היא 4.25%. כמו תמיד, השקטים הם אלה שיש להם הכי הרבה פוטנציאל להפתיע.

גילוי נאות: אם אינכם לקוחות של Stanford Wealth Management, מצבכם הפיננסי האישי לא ידוע לי. לכן, אני מחווה את דעתי לעיל לצורך בדיקת הנאותות שלכם, ולא כעצה לקנות או למכור ניירות ערך מסוימים.