מייסד קרדנו (ADA) חשף בשידור חי: הפסדתי $3,000,000,000

| יגאל צמח, יו"ר ובעלים של קרן גשרים |

הסביבה הכלכלית והאירועים שמלווים אותה דוחפים את המגזר העסקי, הציבורי והפרטי להישען בכבדות על מקורות מימון במטרה לצלוח את אתגרי התקופה ולהמשיך לנוע גם בתוך ערפל אי-הוודאות. בתוך כך, היקף נטילת אשראי מחוץ למערכת הבנקאית צומח בהתמדה ומשקף את השינויים שחלו בהיצע מקורות ההון בשוק הפרטי, שמגרד את רף שני טריליון הדולר – ומזנב במאזני החוב של הבנקים.

יותר מכל, האקלים המאקרו-כלכלי הוביל להתייבשות מקורות המימון המסורתיים. אם קודם להעלאות הריבית פיזרו הבנקים כספים בנדיבות, המציאות החדשה שנוצרה, והתנאים הפיננסיים שהשתנו בחדות, אילצו את המערכת הבנקאית להדק חגורות ולהתיישר עם מגבלות רגולטוריות נוקשות, לאחר שנים של מדיניות משוחררת יחסית כתוצאה מכסף זול וסביבת ריבית נמוכה.

שילוב הדברים, והוואקום שנפער בשוק האשראי, הובילו להצטלבות צמד תהליכים: בעוד שהתחדד הצורך המיידי של הלווים בגיוון ויצירת נגישות למקורות אשראי חלופיים לחוב הבנקאי-מסורתי, נרשמו בהתאם גם תזוזות במפת שוק החוב כאשר גופים שפעלו עד אז בעיקר בשוליים, הרחיבו את אזורי פעילותם ועיצבו מחדש את מאזן הכוחות מול הבנקים.

עוגת האשראי נפרסה מחדש

בעוד שהמערכת הבנקאית נאלצה להקשיח תנאים ולכווץ את היקפי האשראי שסיפקה, היה זה החוב הפרטי שניצל את ההזדמנות, ותפס את מקומה. עיקר הצמיחה התרחשה בסביבתן של קרנות האשראי הפרטי (PD), שביססו את מעמדן כצינור מימון חלופי או משלים לחוב המסורתי.

מגמה זו ניתן לקשור בעיקר ליתרון היחסי שמפגינות הקרנות מול החוב הבנקאי - בעוד שהבנקים נושאים בדרישות הון גבוהות, בהליכים מסורבלים וכפופים לתנאים מחמירים, הקרנות מצידן אינן ניצבות בפני דרישות הון רגולטוריות, שכן הן לא מעמידות אשראי במסגרת מאזניהן, אלא עבור לקוחותיהן.

בנוסף, כיוון שמבנה הקרנות שרובן פרטיות, מבוסס מעגלי קבלת החלטות זריזים ומקצועיים, לקרנות יש יתרון מול הבנקים כאשר מגיעה הזדמנות העמדת אשראי בתנאים מיטביים באמצעות בדיקה פרטנית של עסקאות מגוונות, בעוד שהמערכת הבנקאית צריכה לאשר כל מודל העמדת אשראי מול מנגנוני בקרה פנימיים ומול הרגולציה הענפה לה היה כפופה. מכאן שמהירות התגובה, בניית מודלים חדשים המותאמים למקרים ספציפיים והעמדת החוב באופן כמעט מיידי מתבררת, בייחוד בתקופה של התערערות האיזון הכלכלי, כיתרון אבולוציוני מובהק, שכן בתקופות אלה היציבות הכלכלית היא פונקציה של נגישות להון נזיל וזמין, המאפשר לנהל תזרים יציב ולא להעמיק את בור ההפסדים.

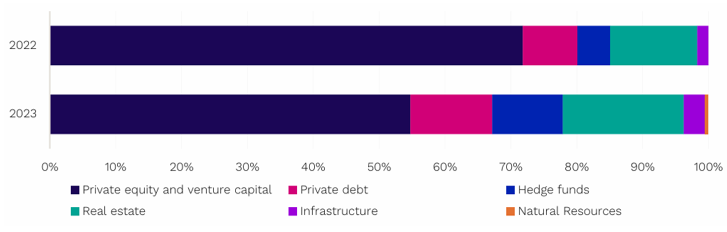

ההקצאה לנכסים בלתי-סחירים צומחת מדי שנה – וחוב הפרטי זוכה לביקושי עתק

עוצמת השינוי במפת השחקנים בשוק החוב משתקפת היטב כאשר מתרגמים את המגמה למספרים: שוק האשראי החוץ-בנקאי צומח בקצב שנתי ממוצע של כ-10% (CAGR), ומהווה אחוז דומה מסך שוק החוב בעולם, קרי מגרד את רף 2 טריליון הדולר. זוהי תמונת ראי גם למתרחש בזירה המקומית, כאשר אשראי פרטי נוגס בנתחים גדולים משוק ההלוואות. כיוון ששוק הפיננסים יחסית מפגר אחרי מדינות כמו בריטניה וארה"ב שבהן יש שוק חוץ בנקאי משוכלל, בארץ השוק עדיין בחיתוליו וניתן להניח שהחלק היחסי של השוק החוץ בנקאי רק ילך ויגדל בדומה לשווקים מעבר לים.

לא חף מסיכונים

על אף האמור, התחום לא חף מסיכונים. קרנות החוב הפרטי נעות על סקאלה רחבה של אסטרטגיות ומודלים עסקיים, ונבדלות זו מזו ביחס לסוג החוב, מבנה החוב ותנאי הענקת החוב, הגוזרים בהתאם את פרופיל הסיכון. כך, בעוד ישנן קרנות המכוונות להלוואות המיועדת לחברות הזנק בתחילת פעילותן, ולמעשה כורכות את ההלוואה בסיכון גבוה (אם כי גם בפוטנציאל תשואה בהתאם), קרנות אחרות פועלות בסגמנטים דפנסיביים הרבה יותר - העמדת חוב לצרכנים פרטיים כנגד שעבוד ובטוחות נדל"ן, המתפקדות ככרית ביטחון עבה במקרה של אירועי קצה וכשל בפירעון ההלוואה.

לצד זאת, דווקא זרם הביקושים שנע לכיוונן של קרנות החוב הפרטיות, בייחוד בתקופה זו, מציף עימו גם סיכונים עבור מודלים עסקיים מסוימים. אלו מחייבים את המנהלים לנקוט במשנה זהירות ולבצע הליכי חיתום במסרקות ברזל, על-מנת להבטיח תיק אשראי איכותי שאינו טומן בחובו מוקשים פיננסיים שעלולים להתפוצץ בבוא העת.

עבור ציבור המשקיעים, החוב הפרטי (שאינו מונפק או נסחר בשוק הציבורי) מגלם חלופה עדיפה מבחינת התשואה על איגרות חוב סחירות, ובקרנות חוב מסוימות הסיכון אף נמוך מזה של אגרות חוב סחירות ללא בטחונות.. בנוסף, לאשראי פרטי מתאם נמוך לתנודתיות השווקים, והוא מאפשר יצירת אומדנים והערכות מבוססות לשירות החוב על פני תקופת ההלוואה, ללא התנודתיות המאפיינת השקעה הקשורה לשווקים הסחירים.

לסיכומו של עניין, המגמה הבינלאומית שבה קרנות חוב פרטיות מצליחות להתאים מוצרי אשראי מגוונים בהתאם לצרכים המשתנים של הלווים מגיעה גם לישראל, ולכן ניתן לצפות כי החלק של קרנות החוב בשוק האשראי צפוי לעלות. עם זאת,כדי שהתחום ימשיך לבסס את מעמדו ולהציב תחרות בריאה לחוב הבנקאי-מסורתי, נדרשת פעילות שמרנית מצד הקרנות שצריכות להעמיד אשראי רק כנגד בטחונות ראויים כדי למנוע הפסדי אשראי הנובעים ממצבי קיצון.. שוק האשראי החוץ בנקאי מאפשר למשקיעים לגוון את אפיקי השקעתם, ואם בעבר בעיקר משקיעים מוסדיים היו מושקעים באפיק זה הרי שאנו רואים לאחרונה כי גם משקיעים פרטיים מתוחכמים מגדילים חלקם בתחום השקעה זה המקנה תשואה עודפת בקורלוציה נמוכה לשווקים הסחירים.

הכותב הוא יו"ר ובעלים משותף בקרן גשרים. אין לראות בנאמר המלצה להשקעה או כתחליף לייעוץ השקעות המתחשב בצרכים הספציפיים ל כל אדם.