מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

| ד''ר גדעון בן נון, מייסד ומנכ"ל אג'יו - ניהול סיכונים והחלטות פיננסיות |

| הפער בין הביטחון של השווקים לבין ההערכות השליליות והדאגה מההמשך, קשה להבנה. מה השווקים יודעים לספר על כך ומדוע יש ביטחון כה רב בצעדי הנגידים להורדת האינפלציה?

בלאקרוק, פימקו ומורגן סטנלי (NYSE:MS) הם רשימה חלקית של גופי השקעה בעולם, אשר מעריכים כי הכלכלה העולמית הולכת למחזור שלילי עקב הריבית, הירידה בסנטימנט הצרכני, ההשקעות של הפירמות, שחיקת ערכים בנדל"ן ועוד.

ההערכות הפסימיות נראות הגיוניות ובוודאי הן אחראיות ואומרות את האמת הקשה של אותם גופים. למרות זאת, השווקים לא נותנים להם משקל ונזהרים, אלא מעלים סיכון ולכן המדדים נמצאים במגמה כללית של עלייה, עקב נטיית הלב האופטימית של המשקיעים.

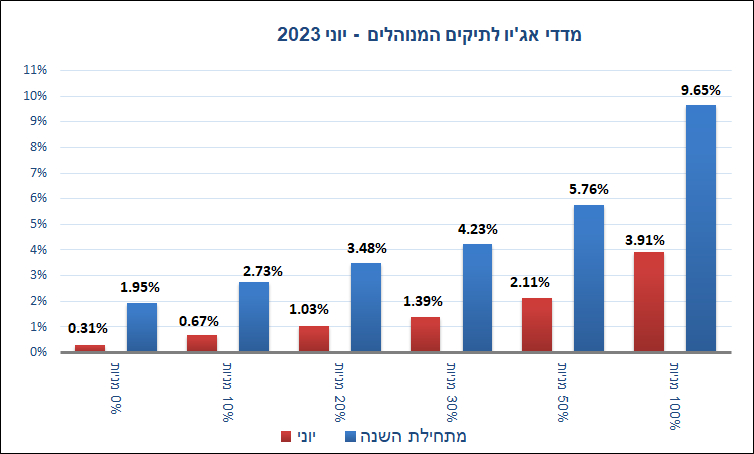

העליות נרשמו גם באפיקי המניות וגם באפיקי האג"ח, כמעט בכל מגזר: ישראל-חו"ל, צמוד-שקלי, קצר-ארוך ועוד. כתוצאה מכך, תיקי ההשקעות רשמו ביוני חודש נוסף של עליות, כפי שמשתקף ממדדי אג'יו, המהווים בנצ'מרק מקובל לתיקי השקעות מקומיים.

במסגרת המדדים, מדד תיק המניות עלה ביוני בשיעור מרשים של 3.91% ואילו מנגד, מדד תיק האג"ח עלה בשיעור של 0.31%. מדד התיק המכיל 30% מניות עלה בשיעור של 1.39% מניות.

מדדי אג'יו מבוססים על הרכבי התיקים הקיימים על פי נתוני האמת של בתי ההשקעות המובילים בישראל ביניהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, אי.בי.איי, מיטב, הראל פיננסיים, תפנית דיסקונט, UNIQUE , ואנליסט.

הנתונים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור. המדדים הנבנים מנתונים אלו עוקבים אחר 'תיק ההשקעות המצרפי' של הציבור ומהווים מדדי ייחוס והשוואה (בנצ'מרק) אובייקטיביים לצורך השוואת ביצועים ותוצאות של גופי ייעוץ וניהול השקעות, ביצועי תיקי השקעות מנוהלים, תיקים מיועצים בבנקים, קרנות השתלמות ועוד.

העליות בתיקים נרשמות זה חודש רביעי ברציפות. כך, מתחילת השנה תיק המניות עלה בשיעור של 9.65%, מדד תיק האג"ח עלה בשיעור של 1.95% ואילו מדד התיק המכיל 30% מניות עלה בשיעור מרשים של 4.23%, בחצי שנה בלבד.

| לפי גופי ההשקעה הגדולים – המשקיעים במלכודת דובים

נראה כי הביצועים השנה מייצגים היטב את הקביעה בפתח המאמר, לפיה המשקיעים לא הולכים עם הקו של גופי ההשקעה בעולם. האם האחרונים רואים צל הרים כהרים? האם הם לא חשים נכונה את מצב הכלכלה המתאוששת בניגוד לנתונים או, לכל הפחות, לא חוששים כי השווקים ייפגעו מהרעה בכלכלה?

האם הם צודקים והשווקים לקראת תיקון?

קודם כל קשה להסביר את הפער, אבל הוא נובע מזווית הראיה של כל אחד מה"צדדים". גופי ההשקעה רואים את התמונה הגדולה הכוללת את מצב החברות, התנהגותם הכלכלית של המשקיעים בהם חברות ויחידים, ובעיקר, את ההיסטוריה. לפי ההיסטוריה, לריבית יש השפעה מעכלת על השווי הכלכלי של נכסים ושל הפעילות הריאלית.

לעומתם, המשקיעים בשווקים מחזיקים יתרות גבוהות, תולדה של העושר שנצבר בעשורים האחרונים, וחוששים לפספס את ההזדמנות לרכוש במחירים נמוכים, לאחר שנים של עליות מחירים בכל גזרה.

המשקיעים סבורים כי הסיבה לפיה צריכה להיות התאוששות היא ההבנה כי האינפלציה מתמתנת ושכתוצאה מכך, הריבית תרד. על כך בנויה האופטימיות. מבחינת גופי ההשקעה הגדולים בעולם, זוהי הגדרה קלאסית ל"מלכודת דובים", בה המשקיעים מצויים כרגע.

| קו פרשת המים של הריבית

כן מלכודת לא מלכודת, קשה למחוק למשקיעים את החיוך מהפנים והם ממשיכים לרוץ פנימה, אל נכסי הסיכון. ישנם סימנים תומכים, בעיקר בארה"ב, בהם ניצנים להתאוששות במחירי הבתים, פעילות צרכנית יציבה למרות עליות המחירים והוצאות פדראליות בהיקף עצום – הביידנומיקס, וכל זה בלי להזכיר את בהלת ה- AI.

כמו כן, המשקיעים האמריקאים רואים כלכלות אחרות שנסוגות, בהן אירופה שמצויה במיתון רשמי או סין, שמנפיקה נתונים כלכליים רעים ומדאיגים. מעל לכל, הנזילות במערכת הכלכלית האמריקאית עדיין גבוהה ומעניקה למשקיעים, יכולת תמרון וחופש בחירה.

כל אלו מסמנים להם את הקו והם עולים עליו, למרות האזהרות של גופי ההערכה המובילים בארה"ב, אשר הקו שלהם מתבסס על השפעות הריבית. התחזית הרווחת הינה חשש כי הנגידים לא יוכלו לאינפלציה או לכל הפחות יחששו להפחיתה בזמן ולכן הריבית תישאר גבוהה ותמשיך לעכל את הכלכלה ואת השווים בשוק ההון ומחוצה לו.

מצב מתמשך כזה, עוד כמה חדשים, שבהם הנזילות תרד והשפעתה המעכלת של הריבית תתברר, כל אלו יובילו לנפילה של השווקים.

לפי שעה, קשה לשפוט מי משני הצדדים צודק, אבל מה שברור הוא שזוהי שאלה של קו פרשת מים.

הכותב הוא המייסד והמנכ"ל של חברת אג'יו – ניהול סיכונים והחלטות פיננסיות בע"מ, המספקת ייעוץ השקעות אובייקטיבי למגוון לקוחות, ובהם ארגונים ומשפחות (Family Office). הדברים המוצגים במאמר זה הם תיאורים, רעיונות ומחשבות של המציג בלבד ואין בהם כל קביעת עמדה לגבי דבר כלשהו וממילא אין לראות בדברים המלצה ו/או ייעוץ וממילא גם לא הצעה להשקעה ו/או הבטחה ו/או ערובה לביצועים עתידים (לרבות רווחים).