בגיבוי אנבידיה: הפרויקט השאפתני לכריית ביטקוין בחלל

| ד''ר גדעון בן נון, מייסד ומנכ"ל אג'יו - ניהול סיכונים והחלטות פיננסיות |

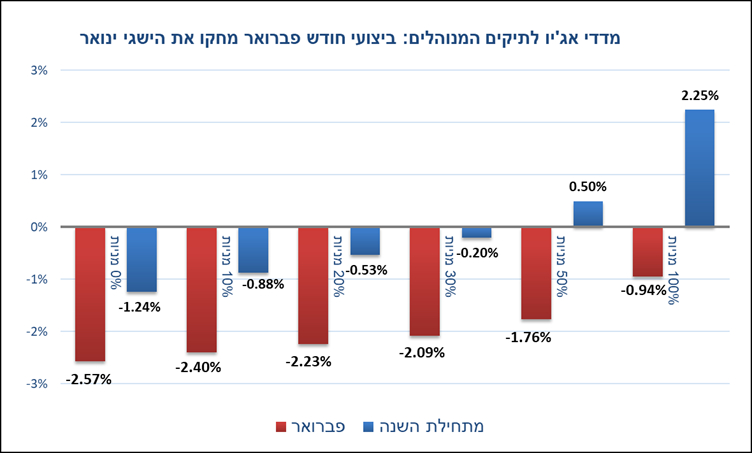

| לאחר פתיחה חיובית מאוד לתיקי ההשקעות בינואר, מדדי אג'יו לתיקים המנוהלים בפברואר ירדו בחדות. בחלק מהפרופילים נמחקו הישגי ינואר

ביצועי מדדי אג'יו בחודש פברואר מלמדים על ירידה חדה בתיקי ההשקעות של הציבור. הירידות התרחשו ביתר שאת באפיקי האג"ח והעבירו את התשואה מתחילת השנה, לסביבה שלילית.

בצד המניות, הפיחות החד שנוצר בפברואר עקב חששות המשקיעים מהשפעות החקיקה המשפטית, קיזז חלק משמעותי מהירידות במרכיב המניות בחו"ל, זאת כמובן בתיקים שלא גידרו את החשיפה המטבעית.

במאמר שלפניכם נציג את ביצועי פברואר של המדדים, המהווים בנצ'מרק מקובל לביצועי תיקי השקעות המנוהלים וננתח אותם לאור ההתרחשויות בשווקים.

מדדים אלו מבוססים על הרכבי התיקים הקיימים על פי נתוני האמת של בתי ההשקעות המובילים בישראל ביניהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, אי.בי.איי, מיטב, הראל פיננסיים, תפנית דיסקונט,UNIQUE, ואנליסט.

הנתונים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור. המדדים הנבנים מנתונים אלו עוקבים אחר 'תיק ההשקעות המצרפי' של הציבור ומהווים מדדי ייחוס והשוואה (בנצ'מרק) אובייקטיביים לצורך השוואת ביצועים ותוצאות של גופי ייעוץ וניהול השקעות, ביצועי תיקי השקעות מנוהלים, תיקים מיועצים בבנקים, קרנות השתלמות ועוד.

הגרף הבא מראה את ביצועי התיקים המנוהלים, הן בפברואר (באדום) ובמצטבר מתחילת השנה

| מה הניע את הירידות בפברואר?

מזה תקופה, עקום הריביות בארה"ב מראה בבירור כי המשקיעים סבורים כי הריבית לא תעלה באופן משמעותי ואף תחזור לרדת בתוך פחות משנה. אולי זה מתוך משאלות לב, אולי מתוך הערכה אמיתית ואולי מתוך ניסיון לחזור ולעלות במהירות על גל העליות הבא ואולי כדי להשפיע על הפד, אבל זה מנותק ממהלך הדברים בפועל. הריבית עולה וממשיכה להניע את תהליך התימחור מחדש בשווקים הפיננסיים ובכלכלה הריאלית.

מתוך גישה זו, נראה כי הירידות בתיקים הן תוצאה ברורה של התפכחות המשקיעים בנוגע למדיניות הריבית, הן של הפד והן של בנק ישראל. זאת תקופה ממושכת שבה הפד לא רומז אלא אומר בפירוש כי הריבית תעלה בשיעור גבוה יותר מזה שהשוק חושב ומתמחר “more than is priced in by financial markets".

בנוסף, בישראל, מדד המחירים לצרכן מלמד כי גם בישראל האינפלציה היא "דביקה" וגלומה בפעילות הכלכלית, עדיין מתפתחת ומניעה את עצמה. ניתוח שעשינו לפני כשנה מלמד כי מעל 70% מהאינפלציה היא תוצר של הכלכלה העולמית ופחות מ- 30% היא מקומית, כך שישראל לא תימלט מאינפלציה שתתקרב ל- 7% בשיא, מתוך 10% שהיה שיא האינפלציה בעולם.

לפי מדד ינואר שפורסם ואותת גם הוא על כיוון שכזה, בנק ישראל חרג ממנהגו להעלות את הריבית בדיוק באותו שיעור של הפד ובמקום להעלות ב- 0.25%, כמו הפד, העלה את הריבית כאן ב- 0.5%.

כתוצאה כך נרשמו ירידות חדות במדדי האג"ח בישראל, עם חולשה עודפת באפיקים השקליים לעומת צמודי המדד – דבר שהוביל להתפכחות נוספת של המשקיעים, הפעם בדמות עליה בציפיות השוק לאינפלציה. היו לכך ביטויים מגוונים החודש, בניהם התל בונד הצמוד שירד בפברואר בכ- 2.5% לעומת ירידה של 3.5% בשקלי, וגם עליה בממשלתיות הצמודות הקצרות לעומת ירידה בשקליות לטווחים מקבילים.

האג"ח לטווחים ארוכים זעזעו את השוק עוד יותר, עם ירידה של 2.76% בצמודות הארוכות (5+) וקריסה של 6.5% בשקליות לאותם טווחים ארוכים.

בצד המניות התמונה היתה מורכבת יותר, עם ירידות בשיעור של כ- 5.3% במניות הישראליות בתיק על פי הרכבן בתיקים, אולם לעומת זאת עם עליה של כ- 2.65% במניות בחו"ל הנמצאות בתיקים, זאת עקב השפעה מועילה של פיחות השקל ביחס למטבעות הזרים, בעיקר הדולר.

התוצאה, כאמור, ירידות בתיקים המשקיעים באג"ח ומניות, כאשר רק תיקים של 50% מניות ויותר, הצליחו להציג תשואה חיובית בפברואר.

| למה נצפה בהמשך?

נראה כי הזיגזג בתשואה החודשית, ינואר חיובי ופברואר שלילי, ימשיך לאפיין את התקופה הקרובה. הסיבה לכך היא חיפוש יעד הריבית של הפד, בכפוף כמובן להתפתחויות בתחום האינפלציה.

אם לקבל את דבריהם של נגידי הפד, אשר חוזרים ומסבירים כי הריבית תעלה 'עוד' ותמשיך להיות גבוהה למשך תקופה ארוכה, הרי שלחלק מהאפיקים בשווקים הפיננסיים, צפויה תקופה לא פשוטה. תחת ההנחה הסבירה כי גם בישראל הריבית תעלה 'יותר' מהצפוי בשווקים, הרי שגם אצלנו עשויה להיות תקופה לא נוחה למשקיעים.

האם המשקיעים ערוכים תודעתית לריבית של 6% בארה"ב וריבית של 5% בישראל, זאת עוד לפני המהפכה המשפטית והשפעותיה האפשריות על שוק המט"ח ועל מדיניות הריבית של בנק ישראל? לא בטוח, אבל כן ניתן לומר כי בפברואר, הם התקרבו אל הנקודה.

מהי נקודת האור? אפשר למצוא אותה בכך שהריבית והשווקים מצויים בשלב האחרון התגובה לאירועי האינפלציה, כלומר לקראת סוף עליית הריבית וסוף מהלך התימחור מחדש בשווקים, לאחריו ניתן יהיה לראות כיוונים חיוביים. לא בלי תגובה מוגזמת כלפי מעלה, אבל כן תקופה ירוקה, אבל עד שהיא תגיע – נצטרך להמשיך ולהחזיק חזק בירידות.

הכותב הוא המייסד והמנכ"ל של חברת אג'יו – ניהול סיכונים והחלטות פיננסיות בע"מ, המספקת ייעוץ השקעות אובייקטיבי למגוון לקוחות, ובהם ארגונים ומשפחות (Family Office). הדברים המוצגים במאמר זה הם תיאורים, רעיונות ומחשבות של המציג בלבד ואין בהם כל קביעת עמדה לגבי דבר כלשהו וממילא אין לראות בדברים המלצה ו/או ייעוץ וממילא גם לא הצעה להשקעה ו/או הבטחה ו/או ערובה לביצועים עתידים (לרבות רווחים).