מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

-

מניית ענקית המוליכים למחצה אינטל צנחה בכמעט 15% מאז ינואר.

-

תחזית חלשה יותר למכירות ברבעון השני ממשיכה להדאיג.

-

משקיעים לטווח הארוך עשויים לשקול לרכוש מניות אינטל סביב הרמות האלה.

-

לכלים, נתונים ותוכן שיעזור לכם לקבל החלטות יותר טובות בנוגע להשקעותיכם, נסו את +InvestingPro.

בעלי מניות בענקית השבבים אינטל (NASDAQ:INTC) ראו את שווי ההשקעה שלהם נופל בכ-14.9% עד כה השנה.

בהשוואה, מניות של המתחרות הגדולות, מיקרון NASDAQ:MU) ואנבידיה (NASDAQ:NVDA), צנחו ב-26.8% ו-41.2%, בהתאמה.

בנוסף למכירה ההמונית בוול סטריט, משקיעים חוששים מזה תקופה מהאטה בביקוש למחשבים אישיים, בפרט במגזרי הצרכנות והחינוך, בשל עליית האינפלציה.

נתונים מחברת מחקר השוק IDC מצביעים על ירידה במשלוחי המחשבים האישיים ברבעון הראשון. בינתיים, סגרי מגפת הקורונה בסין מובילים לקשיים משמעותיים בשרשרת האספקה עבור יצרנית השבבים.

ביוני 2021, מניית אינטל הגיעה לשיאה האחרון, כשמחירה הגיע ל-58.41 דולר למניה. ואולם, המניה נסחרת כעת סביב שפל של 52 שבועות, במחיר של 43.07 דולר למניה, ירידה של יותר מ-20% במהלך השנה האחרונה.

| תוצאות הרבעון הראשון

אינטל פרסמה את דוחותיה לרבעון הראשון בסוף אפריל. היקף ההכנסות הגיע ל-18.35 מיליארד דולר, ירידה של 1% לעומת התקופה המקבילה בשנה שעברה.

היקף ההכנסות של חטיבת השבבים למחשבים אישיים (CCG) של אינטל ירד ב-13%, בעוד שחטיבת מרכז הנתונים והבינה המלאכותית, וחטיבת התקשורת ואבזרי הקצה Edge, צמחו ב-22% ו-23% בהתאמה, תוך פיצוי על הירידה בהכנסות.

כתוצאה, היקף ההכנסות נטו של אינטל עמד על 3.6 מיליארד דולר, או 87 סנט למניה, ירידה של 35% לעומת התקופה המקבילה בשנה שעברה.

בנוגע לדוחות, מנכ"ל אינטל פט גלסינגר אמר:

"כשעומדת בפנינו הזדמנות שוק בשווי 1 טריליון דולר, אנו נשארים ממוקדים לחלוטין באסטרטגיית ה-IDM 2.0 (ייצור שבבים עבור חברות אחרות והרחבת מיקור החוץ) שלנו. רשמנו ביצועים טובים מול האסטרטגיה הזו ברבעון הראשון, והגענו לנקודות ציון משמעותיות בתחומי המוצר והטכנולוגיה, והכרזנו על תוכניות להרחיב את תפוקת ייצור שלנו הן בארה"ב והן באירופה".

הנהלת אינטל צופה שהתעשייה תמשיך להתמודד עם קשיים בתחומים כמו תפוקת בתי היציקה וזמינות כלים עד 2024 לכל הפחות. אך ההנהלה שמרה על תחזיות החברה ל-2022 ללא שינוי.

אינטל צופה שתשיג היקף הכנסות של 76 מיליארד דולר, ורווח מותאם למניה של 3.60 דולר, בסוף 2022.

לפני פרסום הדוחות הרבעוניים, מניית אינטל נסחרה סביב מחיר של 48 דולר למניה. אך כעת היא נסחרת סביב מחיר של 43.07 דולר למניה ושווי השוק שלה עומד כעת על 178.9 מיליארד דולר.

| מה לצפות ממניית אינטל

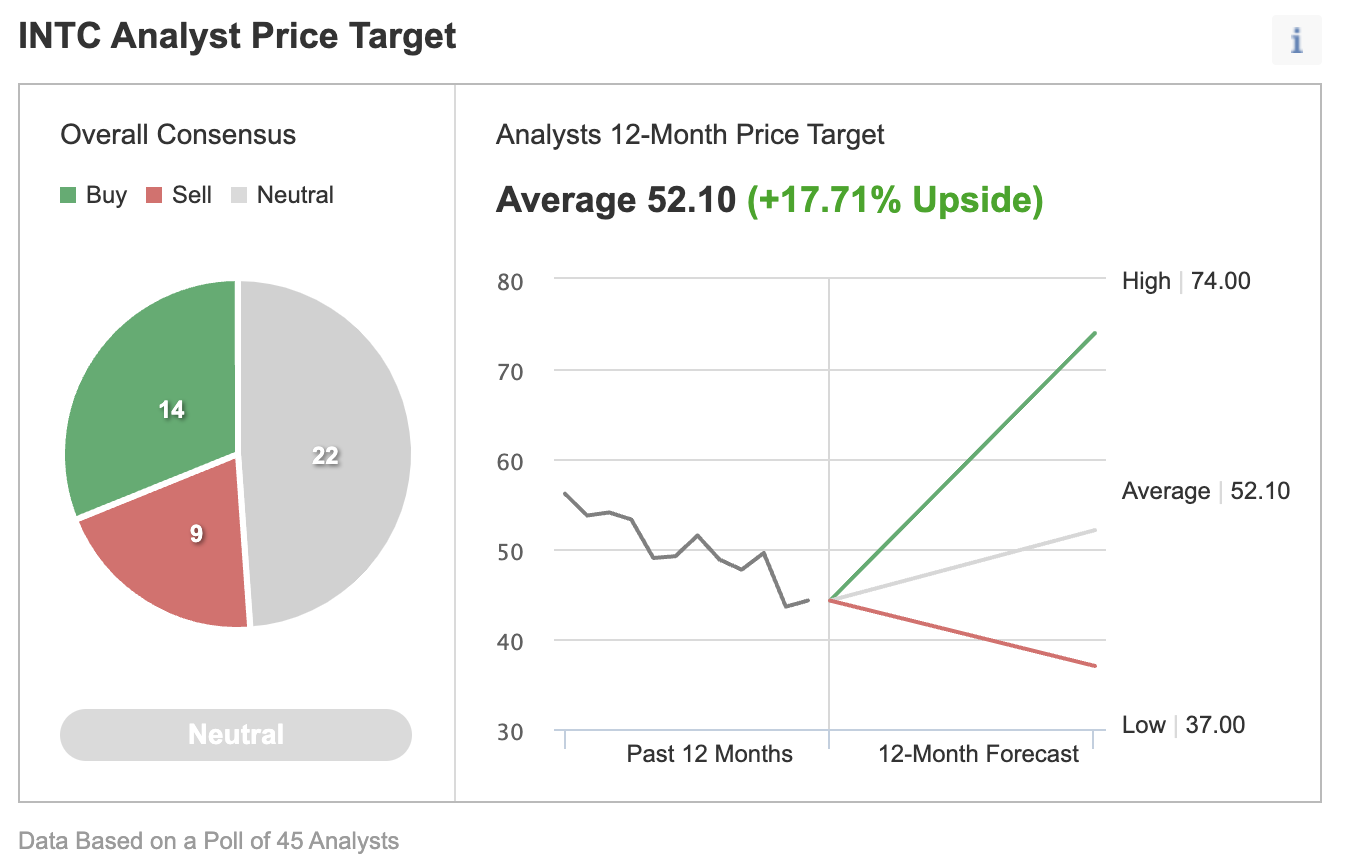

מתוך 45 אנליסטים שנסקרו על ידי Investing.com, מניית אינטל זכתה לדירוג "ניטרלי", עם יעד מחיר מניה ממוצע על פני 12 חודשים של 52.10 דולר למניה.

תנודה שכזו עשויה לרמז על פוטנציאל לעלייה של יותר מ-17% ממחיר המניה הנוכחי. טווח היעד עומד על בין 74 דולר ל-37 דולר למניה.

מקור: Investing.com

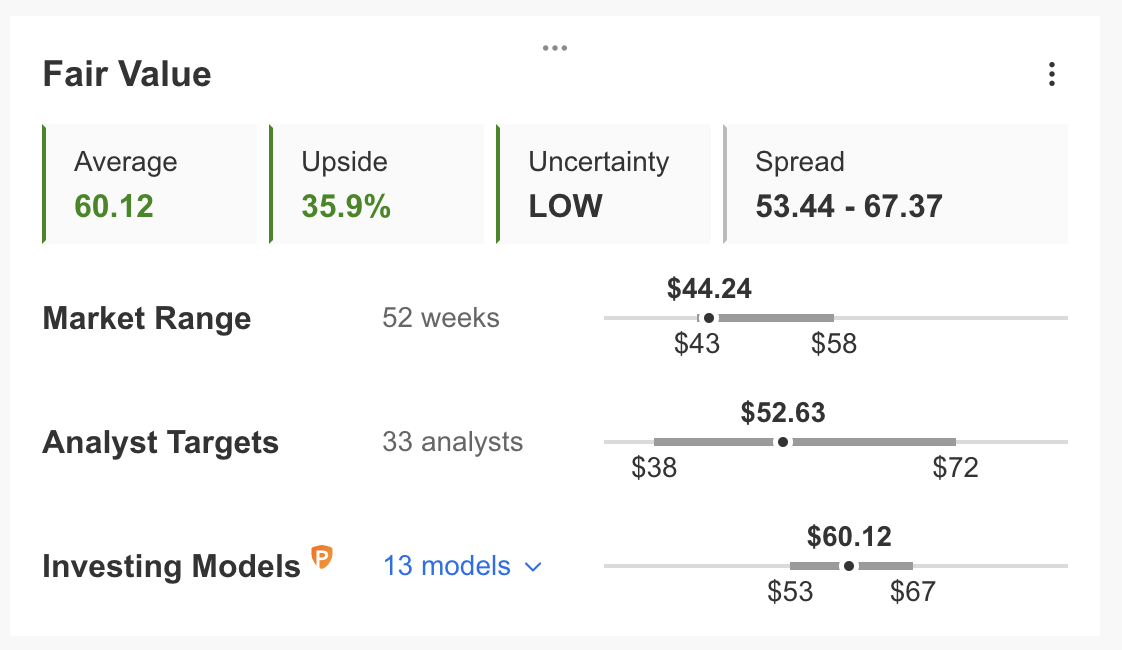

באופן דומה, לפי כמה מודלים להערכת שווי, כמו אלו שעשויים להתחשב במכפיל רווח או מכפיל מכירות , השווי ההוגן של מניית אינטל ב InvestingPro עומד על 60.12 דולר למניה.

מקור: InvestingPro

במילים אחרות, על פי הערכות שווי פונדמנטליות המניה עשויה לעלות ב-35.9%.

ניתן גם להסתכל על הבריאות הפיננסית של אינטל, כפי שנקבעה על ידי דירוג של יותר מ-100 גורמים מול חברות מקבילות במגזר טכנולוגיית המידע.

במונחים של בריאות ומומנטום תזרים המזומנים, מניית אינטל קיבלה ציון של 3 מתוך 5. ואולם, הניקוד הכולל של אינטל, שעומד על 4 נקודות, מהווה דירוג ביצועים מעולה.

נכון לעכשיו, מניית אינטל נראית כמצויה בהערכת חסר משמעותית, עם מכפילי רווח, הון ומכירות של פי 7.2, פי 1.7 ופי 2.3, בהתאמה. המכפילים המקבילים של מתחרותיה של אינטל עומדים על פי 21.1, פי 8.1 ופי 6.0, בהתאמה.

קוראים שעוקבים אחרי טבלאות טכניות יהיו מעוניינים לדעת שכמה מהמתנדים לטווח הקצר והבינוני של אינטל נמצאים במצב של מכירת יתר. למרות שהם יכולים להמשיך לפעול במשך שבועות - אם לא חודשים - ייתכן שגם הירידה במחירים מתקרבת לסופה.

אנו צופים שמניית אינטל תיסחר בטווח שבין 40 דולר ל-44 דולר למניה. בעוד שהמניה עדיין יכולה ליפול מתחת ל-40 דולר למניה, סביר להניח שמניית אינטל תתאושש בהקדם. לאחר מכן, מניית אינטל עשויה להתחיל במגמת עלייה חדשה.

| אופציות פוט מגובות מזומן על מניית אינטל

המחיר הנוכחי: 43.70 דולר

משקיעים שאינם מודאגים מתנודות יומיות במחיר, ושמאמינים בפוטנציאל לטווח הארוך של החברה, עשויים לשקול להשקיע במניית אינטל כעת. הם יכולים לצפות שהמניה תנוע מעלה לכיוון של 52.10 דולר למניה, ובכך תיישר קו עם תחזיות האנליסטים.

אלו שמנוסים במסחר באופציות יכולים גם לשקול למכור את אופציות המכר מגובות המזומנים על מניות אינטל - אסטרטגיה שאנו מסקרים באופן קבוע. בכל הנוגע לאופציות, המודל הזה לא מתאים לכל המשקיעים.

מסחר שוורי שכזה עשוי להיות מושך במיוחד עבור אלו שמעוניינים להשיג פרמיות (ממכירת אופציות מכר), או אולי לרכוש מניות אינטל עבור מחיר נמוך ממחיר השוק הנוכחי שלהן, שעומד על 43.70 דולר למניה.

חוזה אופציית מכר על מניית אינטל מהווה את האופציה למכור 100 מניות. משמעות אופציית מכר מגובה במזומנים היא שלמשקיע/ה יש מספיק כסף בחשבון הברוקרים שלו או שלה כדי לרכוש את נייר הערך אם מחיר המניה נופל, והבעלות על האופציה מועברת.

רזרבת המזומנים הזו חייבת להישאר בחשבון עד שהפוזיציה על האופציה נסגרת, פג תוקפה או שהבעלות בה מועברת.

בואו נניח שהמשקיע מעונין לרכוש מניות של אינטל, אך לא מעונין לשלם את המחיר המלא של 43.70 דולר למניה. במקום זאת, המשקיע יעדיף לרכוש את המניות בהנחה במהלך כמה החודשים הקרובים.

אפשרות אחת תהיה שמניית אינטל תמשיך ליפול, דבר שעשוי לקרות או שלא לקרות. האפשרות האחרת היא למכור חוזה אחד של אופציית מכר מגובה במזומנים על מניית אינטל.

כך שהסוחר ירשום בדרך כלל אופציית מכר בתוך הכסף (ATM) או מחוץ לכסף (OTM), ובמקביל ישים בצד מספיק מזומנים כדי לקנות 100 מניות של אינטל.

בואו נניח שבמסגרת עסקה זו הסוחר רושם אופציית מכר שפוקעת ב-17 ביוני. מכיוון שמחיר המניה עמד על 43.70 דולר בזמן הרישום, אופציית מכר מסוג OTM תהנה ממחיר מימוש של 42.50 דולר למניה.

כך שהמוכר יהיה חייב לקנות 100 מניות של אינטל במחיר מימוש של 42.50 דולר למניה, במקרה שבו רוכש האופציה יממש את האופציה לרשום אותה לזכות המוכר.

האופציה על מניית אינטל ל-17 ביוני, במחיר מימוש של 42.50 דולר למניה, כרגע ממוצעת במחיר (או פרמיה) של 1.75 דולר למניה.

קונה האופציה יהיה חייב לשלם 1.75 דולר כפול מאה (מניות), או 175 דולר, בפרמיות למוכר האופציה. פרמיה זו שייכת למוכר האופציה, ללא קשר לעתיד לקרות. אופציית המכר תפסיק להיסחר ביום שישי, ה-17 ביוני.

בהנחה שסוחר ייכנס למסחר באופציית המכר מגובת המזומנים הזו כעת, לפי מחיר של 43.70 דולר למניה, בעת הפקיעה ב-17 ביוני, התשואה המקסימלית למוכר תהיה של 175 דולר, לא כולל עמלות ועלויות מסחר.

התשואה המירבית של המוכר תהיה סכום הפרמיה, במקרה שבו מניית אינטל תיסגר מעל מחיר המימוש, שעומד על 42.50 דולר למניה. במקרה כזה, האופציה תיפקע כחסרת ערך.

אם אופציית המכר היא בתוך הכסף (כלומר שמחיר השוק של מניית אינטל נמוך ממחיר המימוש, שעומד על 42.50 דולר למניה), בכל נקודת זמן לפני או בתאריך הפקיעה של ה-17 ביוני, האופציה יכולה להיות מועברת הלאה.

במקרה כזה, המוכר יהיה מחוייב לרכוש 100 מניות של אינטל במחיר המימוש של אופציית המכר, שעומד על 42.50 דולר למניה (כלומר, בעלות כוללת של 4,250 דולר).

נקודת האיזון בדוגמה שלנו היא מחיר המימוש (42.50 דולר למניה) פחות הפרמיה שנקבל על האופציה (1.75 דולר למניה), כלומר 40.75 דולר למניה. זהו המחיר שבו המוכר יתחיל לספוג הפסד.

מכירת אופציית פוט מגובת מזומנים היא אסטרטגיה מעט יותר שמרנית מאשר קניית מניות של חברה ישירות במחיר השוק הנוכחי שלה. זו יכולה להיות דרך לנצל את התנודתיות במניית אינטל בשבועות הקרובים.

משקיעים שבסופו של דבר יחזיקו במניות אינטל כתוצאה ממכירת אופציית מכר, עשויים לשקול אסטרטגיית "קול מכוסה" (covered calls( על מנת להגדיל את פוטנציאל התשואות על המניות שלהם.

לכן, מכירת אופציות מכר מגובות מזומנים עשויה להיחשב כצעד הראשון בבעלות מניות.

השוק הנוכחי הופך את תהליך קבלת ההחלטות הנכונות לקשה מתמיד. חישבו על האתגרים:

-

אינפלציה

-

סערה גיאופוליטית

-

טכנולוגיות משבשות

-

העלאות שיעורי הריבית

כדי להתמודד איתם, אתם זקוקים לנתונים טובים, כלים יעילים לניתוח הנתונים, ותובנות לגבי המשמעות שלהם. אתם צריכים להוציא את הרגש מההשקעות ולהתמקד בנתוני היסוד של הכלכלה.

לשם כך, קיים +InvestingPro, עם כל הנתונים והכלים המקצועיים שתצטרכו כדי לקבל החלטות השקעה טובות יותר.