מחיר הביטקוין היום: מתון בקרבת 67 אלף דולר לאחר נתוני תעסוקה חזקים בארה"ב; מדד המחירים לצרכן בהמתנה

| אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות |

העלאת הריבית של הפדרל ריזרב בשבוע שעבר, כפי שהגדיר אותה פיטר שיף, היא ההעלאה הכי צפויה והכי לא משמעותית אי-פעם. בעוד שבאינטרסים של שיף, שיושב על פוזיציות זהב גדולות יותר מאלה של סמוג מ"שר הטבעות", אפשר וכדאי בהחלט לחשוד, עם המסקנה שלו קשה להתווכח. החלטת הפד היתה בהחלט צפויה ותומחרה בשווקים כבר כמה חודשים, אבל אין ספק שהיא ההחלטה עם הפער הגדול ביותר אי פעם בין גובה האינפלציה לבין עוצמת הצעד שהפד בחר לנקוט.

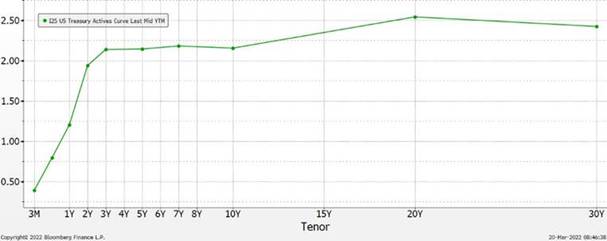

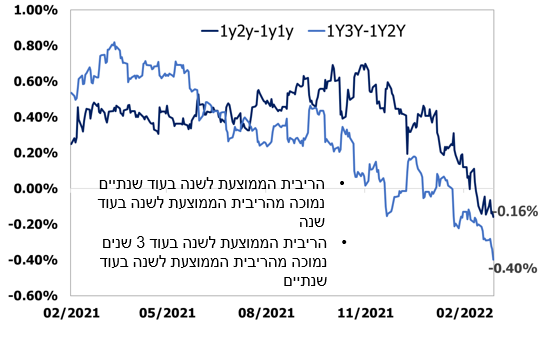

מצד שני, עדכון תחזית הפד לריבית בסוף השנה ובסוף 2023 כלפי מעלה (ל-1.9% ו-2.8%, בהתאמה) היה אמור מבחינת הפד לעשות את העבודה של צינון ציפיות האינפלציה והחזרת האמון בפד, אבל נדמה שבפועל התוצאה היתה פחות טובה מכפי שייחלו בפד, ועקום התשואות המשיך להשתטח.

אם נביט במחזורי העלאות הריבית הקודמים, נראה שבדרך כלל הפד נאלץ לעצור את העלאות הריבית כחודש-חודשיים לאחר שעקום התשואות מתהפך. למה לפד צריך להיות אכפת כל כך מעקום התשואות? מכיוון שעקום התשואות הוא לא רק סיגנל שמאפשר לנו לראות כיצד השווקים מתמחרים את הסביבה הכלכלית העתידית, אלא בעיקר מכיוון שהוא מהווה בעצמו גורם שמשפיע על אותה הסביבה. השתטחות של עקום התשואות מלמדת, מצד אחד, על כך שהמשקיעים מעריכים שהמשק בדרך להאטה ושהריבית לא צפויה לעלות, אבל גם תורמת לאותה ההאטה מהצד השני, דרך הפגיעה בשוק האשראי.

במלים אחרות, זה לא רק שהשוק אומר לפד "די, הגזמת", אלא שעצם העובדה שהשוק מרגיש כך, עלולה להביא להאטה - והנבואה מגשימה את עצמה. כיום, מבנה העקום הוא כזה שמתמחר אמנם העלאות ריבית מהירות וחדות בשנה וחצי הקרובות, אבל גם עצירה בתוואי העלאות הריבית ברמה נמוכה יותר מכפי שתחזיות הפד מרמזות, ואפילו הפחתת ריבית בעוד שנתיים.

אם נניח שהפד אכן יעמוד בתחזית ויעלה את הריבית עד לרמה של כ-2% בסוף השנה, הרי שכל העלאה נוספת במהלך 2023 תגרום לעקום להיות בשיפוע שלילי, לפגיעה בשוק האשראי ותוביל את הפד לעצור את התהליך באיבו.

אז מה צריך הפד לעשות? תיאורטית, הפד צריך לייצר ציפיות להמשך העלאות הריבית גם בעתיד הרחוק יותר מ-2022 כדי לגרום לתשואות בטווחים הבינוניים-ארוכים לעלות מעט. מצד שני, עליית תשואות בחלקים אלו תשפיע לרעה, דרך שוק האשראי, על הכלכלה הריאלית, אם תהיה מהירה מדי, כך שמדובר בתהליך קשה יותר לביצוע.

ביום שישי האחרון התראיין חבר הוועדה המוניטרית של הפד, כריסטופר וולר, ב-CNBC ואמר כי הוא חושב שהפד צריך להיות הרבה יותר ניצי בטווח הקצר, ושהוא מאמין שהריבית תעלה ב-50 נ"ב באחת או יותר מהפגישות הבאות. בסך הכל, יש היגיון בדבריו של וולר, שכן אמירות מסוג זה עשויות להביא לעלייה מסוימת בתשואות לאורך העקום ולקנות לפד מרווח נשימה ארוך יותר, אבל יש בהן גם סיכון גדול, שכן אם השוק לא קונה את זה (כמו שקרה בסופ"ש), אז התשואות הקצרות יעלו יותר מהר, העקום ישתטח מוקדם יותר - והפד ימצא את עצמו במבוי סתום הרבה לפני שתיכנן.

בשורה התחתונה, בפד מרחיקים כרגע את הכדור ומנסים להעביר את הזמן ככל שניתן, תוך שהם מקווים שהאינפלציה תתכנס לבדה לרמה נוחה יותר, בלי שיאלצו ליישם מדיניות מוניטרית מגבילה מדי, שתוביל את המשק למיתון. מדובר בשיטת פעולה הגיונית ולגיטימית, אבל במצב העולם הנוכחי, גם בכזו שמייצרת עבור הפד סיכון גבוה באופן יחסי. שיהיה לכולנו בהצלחה.

| סין מצטרפת לעולם

שבוע בלבד לאחר שהודיעה על סגרים חדשים בעקבות התפשטות הקורונה - סגרים שהשפיעו על אוכלוסייה קטנה של 50 מיליון איש בלבד - הממשלה הסינית עשתה בסוף השבוע פליק-פלאק והודיעה על הקלות של המגבלות, בעיקר באזור שנזן. הקלות אלה, ניתן להניח, מגיעות משילוב של שני דברים: ראשית, הסינים מעדיפים שלא לפגוע שוב בכלכלה המקומית, כשבשאר העולם הכל פתוח; שנית, הסינים, כמו בשאר העולם, מבינים שהקורונה כבר לא מפחידה כמו שהייתה לפני שנתיים.

לשינוי התפיסה של הסינים יש השלכות משמעותיות, שכן הוא יאפשר למגבלות השונות בשרשראות האספקה העולמיות להיפתר מהר יותר. בשבוע שבו נמל שנזן היה מושבת, נוצרו שוב פקקי ענק בנתיבי הסחר העולמיים ומחירי התובלה עלו. אם הסינים אכן ישתכנעו שניתן להשיב את הנמל לעבודה בתפוקה מלאה (או אפילו תפוקה עודפת), הרי שפקקים אלה יתחילו להשתחרר, מחירי התובלה יתחילו לרדת - וכך גם מחירי המוצרים השונים.

פה אולי המקום לחזור על נקודה קריטית שעולה בכל שיחה שלנו עם משקיעים: האינפלציה הנוכחית בישראל ובעולם מכילה בתוכה עליות מחירים חדות של חומרי גלם ומוצרים שונים, שהושפעו מהשיבושים בשרשראות האספקה. גם אם מחירים אלו לא יירדו, אלא רק ישארו ברמתם הנוכחית, הרי שתרומתם לאינפלציה העתידית היא אפסית - כך שהאינפלציה תדעך באופן דרמטי.

אם בטעות נראה את מחירי השינוע יורדים לקראת סוף השנה, הרי שמוצרים שונים יתחילו לתרום תרומה שלילית לאינפלציה, הלחץ על הבנקים המרכזיים יפחת - והמדיניות המוניטרית כבר לא תהווה איום על השווקים. מדובר בתרחיש סביר מאוד, כאשר הסיכונים להתממשות שלו הם בעיקר אסקלציה משמעותית במלחמה באוקראינה ו/או זני קורונה חדשים ואלימים, שמחזירים את העולם למדיניות של סגרים.

הכותב הוא האסטרטג הראשי של בית ההשקעות פסגות ואינו בעל עניין אישי בנושא הסקירה. אין בסקירה זו כדי להוות תחליף לשיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.