| מאת יונתן כץ וכלכלני לידר שוקי הון |

בשבוע האחרון השווקים תיקנו כלפי מעלה, וזאת למרות המשך הלחימה באוקראינה ואי וודאות לגבי האפשרות להפסקת אש. הפד העלה את הריבית ב-0.25% וחברי הפד צופים 7 העלאות עד סוף 2022. נימה ניצית מפאוול במסיבות עיתונאים גם לא הצליחה לשנות את המגמה החיובית. הבנק המרכזי באנגליה העלה את הריבית ל-0.75%.

| ישראל: צפויה אינפלציה של 3.2% שנה קדימה

ניתוח גורמי האינפלציה:

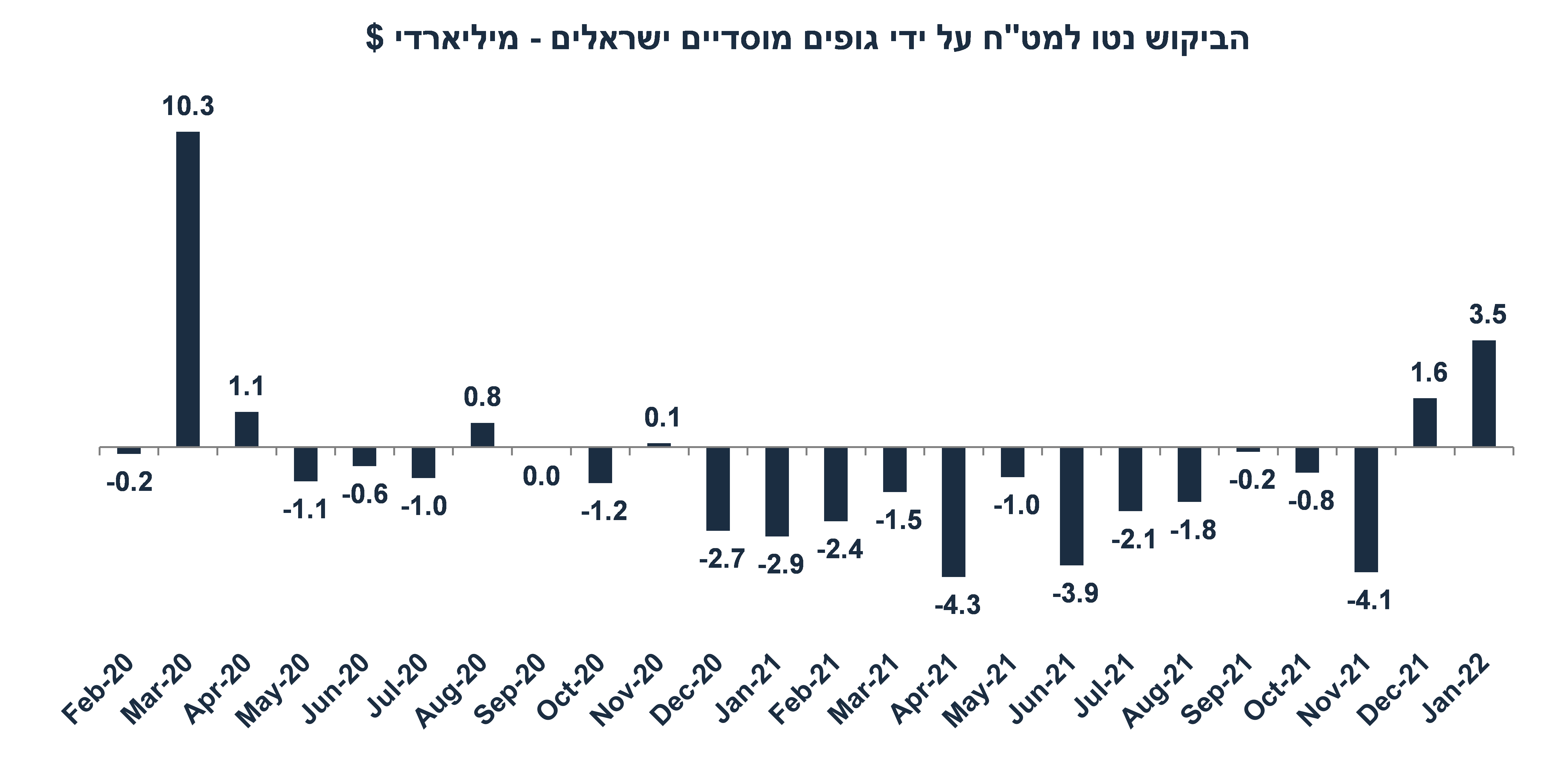

למרות שהגורמים הבסיסיים ממשיכים לתמוך בשקל (עודף בחשבון השוטף + השקעות ריאליות נטו = 9% תוצר ב-2021!), בטווח הקצר השקל ימשיך להיות רגיש יותר מכיוון השווקים. בחודש ינואר גופים מוסדיים רכשו 3.5 מיליארד דולר (כנראה רכשו מט"ח גם בפברואר). חודש ינואר אופיין על ידי ירידות חדות בשוקי ההון בעולם, מה שאילץ את המוסדיים לרכוש מט"ח כדי לא לרדת בשיעור החשיפה למט"ח.

רכישות מט"ח של המוסדיים בתקופות של ירידות בשווקים תורמות לפיחות בשקל. הנחנו פיחות מתון בשקל בחודשים הקרובים ואחר כך חזרה למגמת ייסוף קל בקצב שנתי של כ-3%.

תחזית שע"ח בעוד שנה: 3.25 שקל לדולר ו-3.55 שקל ליורו.

צפויה המשך האצה בקצב עליית מחירי השכירות. אנו מניחים עלייה של 4.4% במחירי השכירות בחוזים מתחדשים (2.9% שנה אחורה בפברואר 22) ו- 5% בשנת 2023. סעיף הדיור יתרום 1.05% לאינפלציה שנה קדימה.

עדיין לא ברור מה יהיה היקף ההגירה לישראל מרוסיה ואוקראינה, אך כנראה שמדובר במספרים לא נמוכים. תוספת של 50 אלף מהגרים מהווה כ-15 אלף משקי בית חדשים, גידול של 25% לעומת הגידול הטבעי של 55 אלף לשנה.

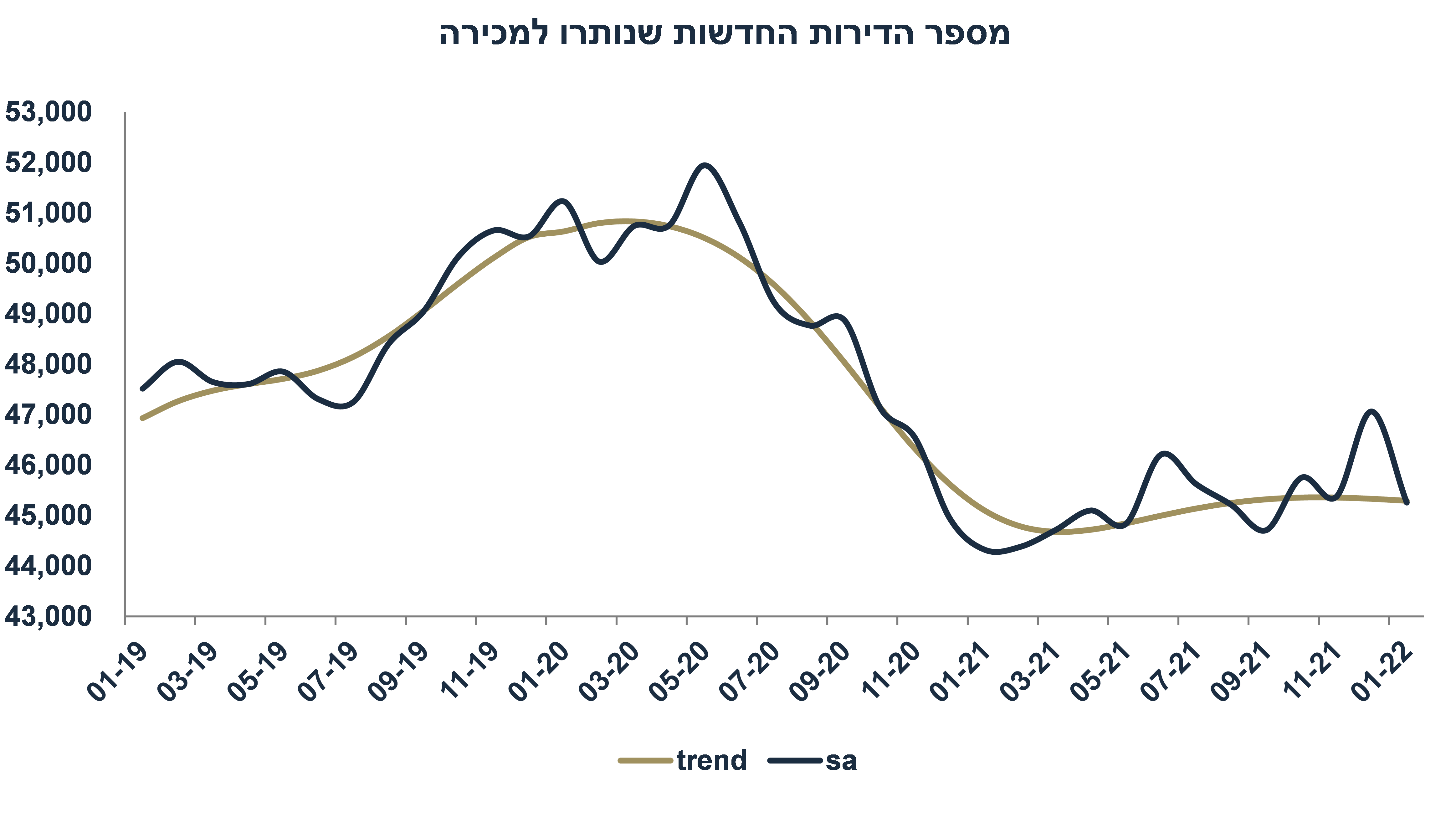

כבר היום רמת המלאי של הדירות החדשות הלא מכורות נמוכה יחסית:

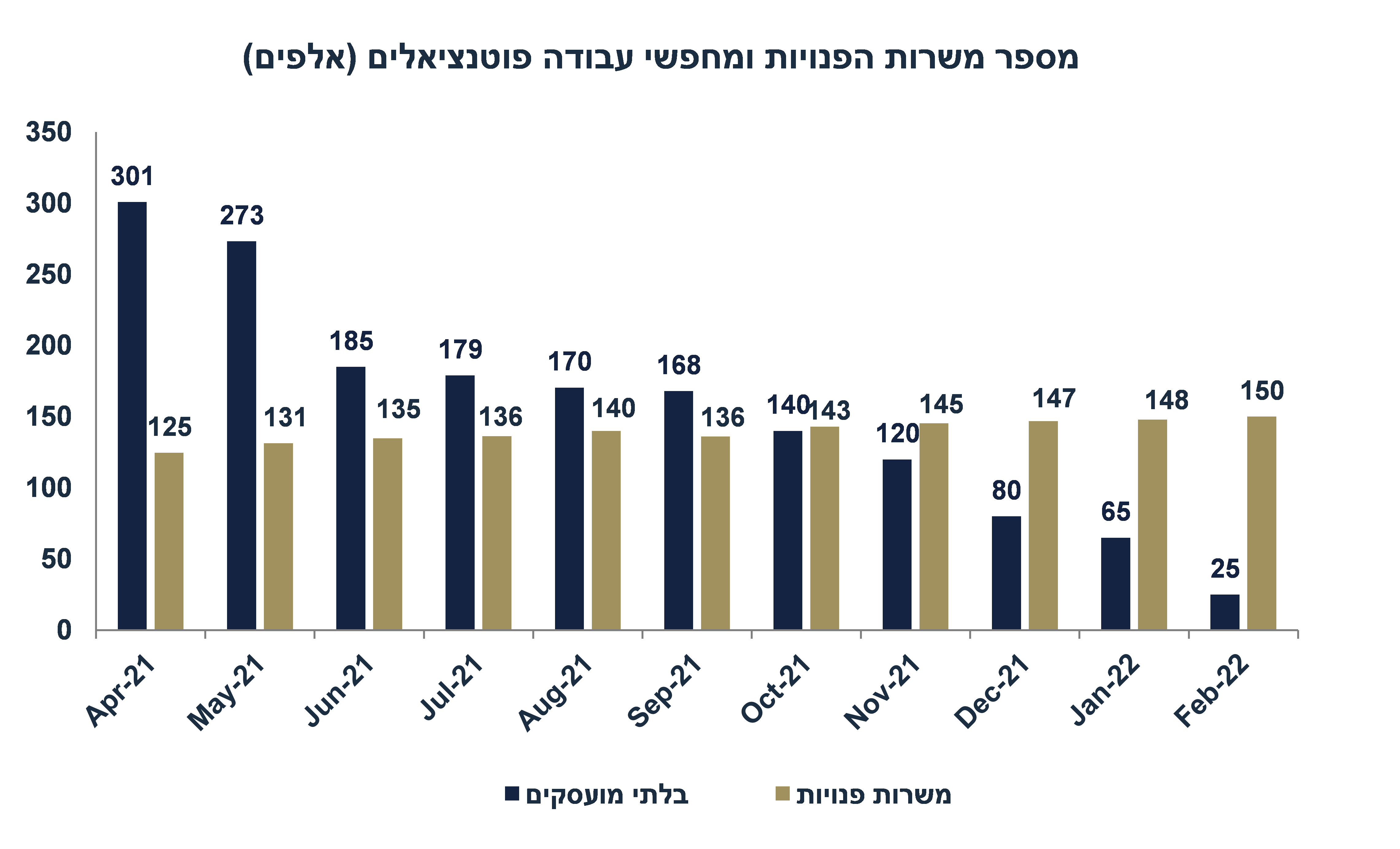

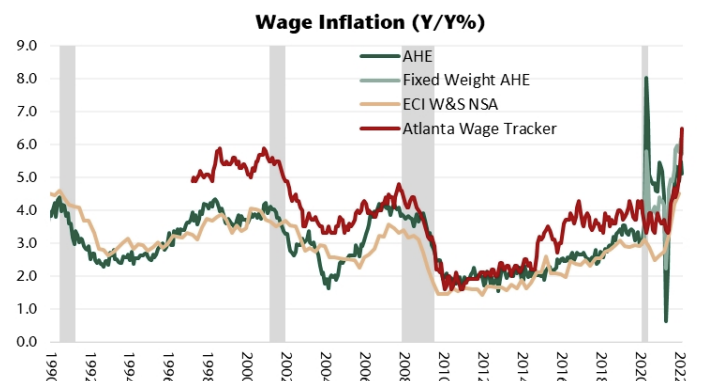

נתוני השכר של הלמ"ס מצביעים על עלייה בקצב שנתי של כ-4.2% לשנה (עד דצמבר), בפרט בענפי ההיי טק והבינוי. אנו מניחים האצה לקצב של 4.5%-5% בסוף 2022 (בסקטור העסקי), זאת על רקע שוק עבודה "הדוק".

בחודש פברואר מספר המשרות הפנויות עלה לכמעט 150 אלף לאחר עלייה רצופה בחודשים האחרונים, זאת למרות גידול מהיר במספר המועסקים.

שוק העבודה מתקרב במהירות לתעסוקה מלאה ועדיין חסרים עובדים רבים. במהלך שנת 2023 צפויה האצה נוספת בציפייה שייחתמו הסכמי שכר בסקטור הציבורי.

אנו מניחים התייצבות של מחירי הנפט בעולם על 100-105 דולר לחבית ברנט עד סוף 2023. קשה לחזות את המגמה בטווח הקצר בשל השפעת המלחמה. בשלב זה לא נראה שהאוצר יוריד את שיעור הבלו.

שיבושים בהספקה ומחירי ההובלה בעולם: בינתיים מסתמנת התמתנות מסוימת אך בסין חוזרים לסגר כללי ב-Shenzhen. גם המלחמה באוקראינה פוגעת בהובלה באזור וגם מייקרת את ההובלה במטוסים.

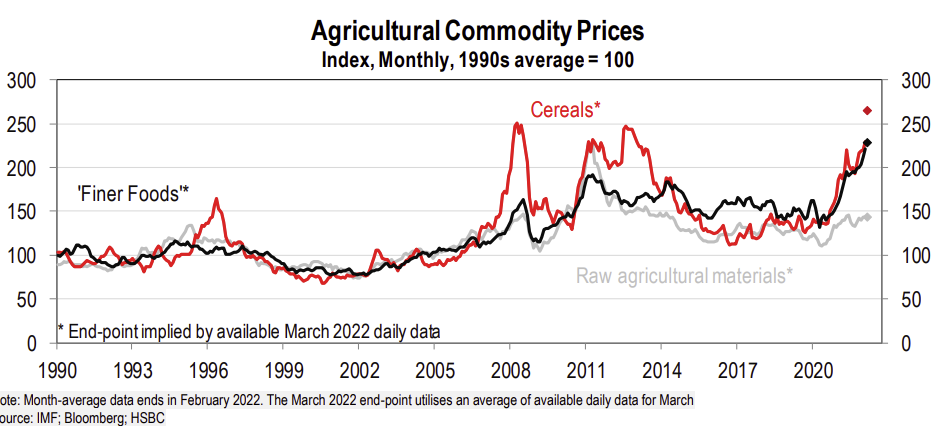

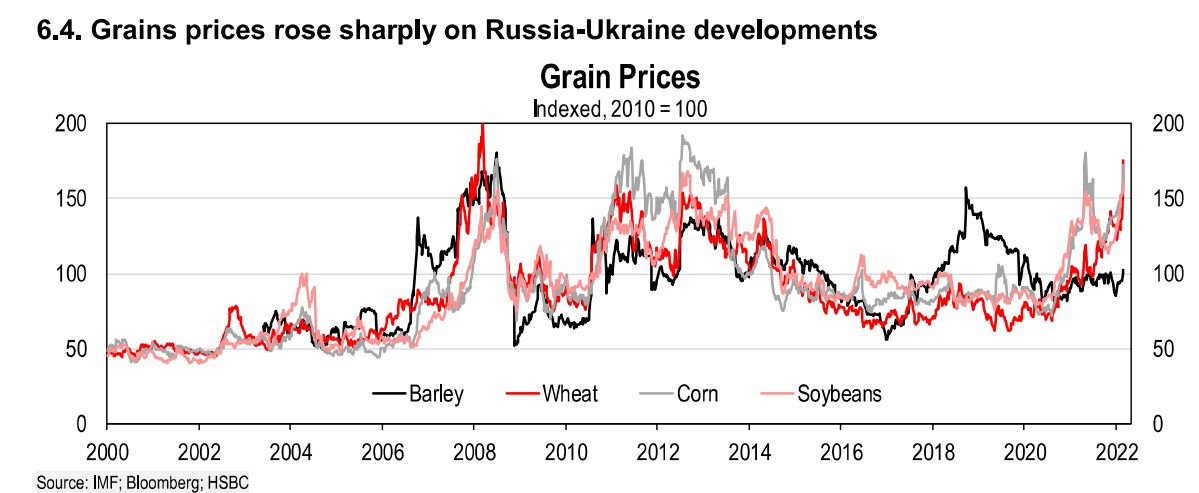

בתחילת השנה מחירי הסחורות החקלאיות עלו ב-21%, מזה מחירי החיטה עלו ב-38%, תירס ב-26% וסויה ב-24%, בעיקר בשל השפעת המלחמה. צפויה השפעה על מחירי המזון בישראל.

בנוסף, גם מחירי הסחורות התעשייתיות עלו, בפרט מחירי האלומיניום, דשן, וניקל.

מחירי הנסיעות לחו"ל (במשקל 3.7% במדד) ירדו ב-5.2% במצטבר בשנתיים האחרונות (גם בשל הייסוף בשקל וגם בשל הירידה בביקוש בתקופת הקורונה). אנו מניחים התייקרות של 17% שנה קדימה עקב ההתאוששות הצפויה בביקוש לטיסות ועלייה במחירי הנפט בעולם.

מנגד, צפויה השפעה הפוכה במחירי ההבראה ונופש בישראל (משקל 0.8% במדד) אשר נהנו מעודף ביקוש בשנתיים האחרונות והעדר תחרות מול נופש בחו"ל. סעיף זה עלה ב-9% בשנתיים האחרונות וצפוי לרדת בשנה הקרובה באופן חלקי (1.5%-).

| ארה"ב: נימה ניצית מכיוונו של הפד

מעבר להעלאת הריבית הצפויה על ידי הפד, במסיבת עיתונאים פאוול הדגיש את החשיבות להחזיר את סביבת האינפלציה ליעד של 2%, אפילו כתנאי להמשך שיפור בשוק העבודה. הפד קרוב להציג גם תוכנית לצמצום המאזן אשר כנראה תחל בחודש יוני.

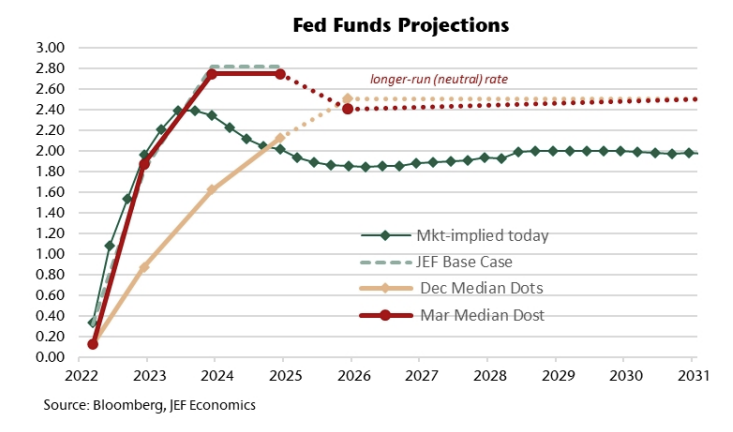

תחזית ה- Dots של חברי הפד משקפת 7 העלאות ריבית ב-2022 ו-11 העלאות ריבית עד סוף 2023 לרמה של 2.8%. מדובר ברמה של ריסון מוניטארי אל מעבר לריבית שיווי משקל לטווח הארוך אשר נאמדת על ידי חברי הפד ב-2.4%. שוק האג"ח מתמחר עלייה חדה בריבית בשנה הקרובה אך חושש מכניסה למיתון ולכן גם צופה ירידה בריבית הפד בחזרה לרמה של 2%:

מספר נגידי הפד צופים תוואי העלאת ריבית אגרסיבי יותר מהגעה ל-2.8% וסבורים שיש להעלות את הריבית במנות של 0.5%. בסך הכול, ריבית של 2.8% לא מהווה ריבית ריאלית חיובית כמעט.

חברי הפד צופים אינפלציית ליבה של 4.1% ב-2022 ו- 2.6% בשנת 2023.בסופו של דבר, תוואי עליית אינפלציית הליבה (ללא השפעת מחירי הסחורות) ייקבע על ידי התפתחות השכר במשק. בינתיים כל האינדיקטורים מצביעים על האצה של ממש בשכר, זאת על רקע שוק העבודה מאד הדוק.

עליית השכר גם תתמוך בהמשך לחצי ביקוש (והתייקרות העלויות של הפירמות). Bottom line: אין אנו צופים מיתון בארה"ב וסביר להניח המשך עליית תשואות ארוכות השנה לכיוון 2.5% לפחות.

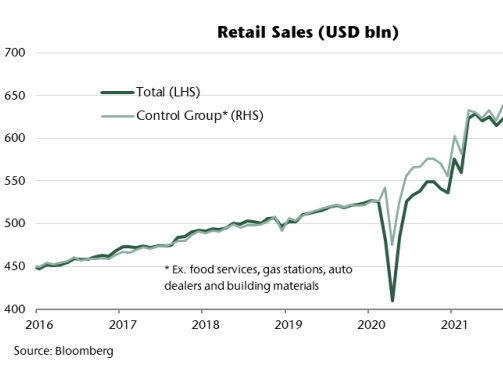

| אל תספידו את הצרכן האמריקאי

רבים צופים ירידה בצריכה הפרטית (הריאלית) במהלך השנה, זאת על רקע הזינוק באינפלציה אשר שוחק את כוח הקנייה של הציבור. גם מדד האמון הצרכני נמצא בשפל (למרות המצב התעסוקתי המאוד חיובי). פסימיות צרכנית לא אמורה לתמוך בצריכה הפרטית. גם הירידה בערכם של הנכסים הפיננסיים פוגעת בעושר הפיננסי של משקי הבית.

בפועל, הצריכה הפרטית מתמתנת אך עדיין התרחבה בחודש פברואר. המסחר הקמעונאי עלה ב-0.3% (הצפי היה ל-0.4%), אך הנתון של ינואר עודכן ל-4.9% (מ-3.8%). בסך הכול, ברבעון א' הצריכה הפרטית הריאלית ממשיכה להתרחב.

סביר להניח שברבעון א' הצריכה הפרטית (הריאלית) תתרחב ב-2.5%-3% ותתרום לצמיחה ברבעון זה. ציינו בעבר, שלחצי השכר (ועליות השכר) מתרחשים בענפים בעלי שכר נמוך כמו אירוח ופנאי, מסחר, ותחבורה. תוספות שכר בענפים הללו (עם רמות שכר נמוכות) נוטות להגיע יותר לצריכה הפרטית ופחות לחיסכון של משקי הבית.

משמעות הדבר: אל תספידו את הצרכן האמריקאי. המשך התרחבות (מתונה אומנם) בצריכה תתמוך בפעילות ותמנע כניסה למיתון, ולכן הפד צפוי להמשיך להעלות את הריבית לפחות עד ל-2.8% בסוף 2023.

| זום אין: עלייה חדה במחירי הסחורות החקלאיות צפויה לתרום לאינפלציה

- המלחמה באוקראינה הביאה לעלייה חדה במחירי הסחורות החקלאיות. מחירי הדגנים (חיטה, תירס, אורז, וכו') עלו ב-41% מאז פרוץ המלחמה ועלו ב-98% מאד פרוץ משבר הקורונה. מחירי המזון בעולם חזרו לרמתם הריאלית של שנות ה- 70.

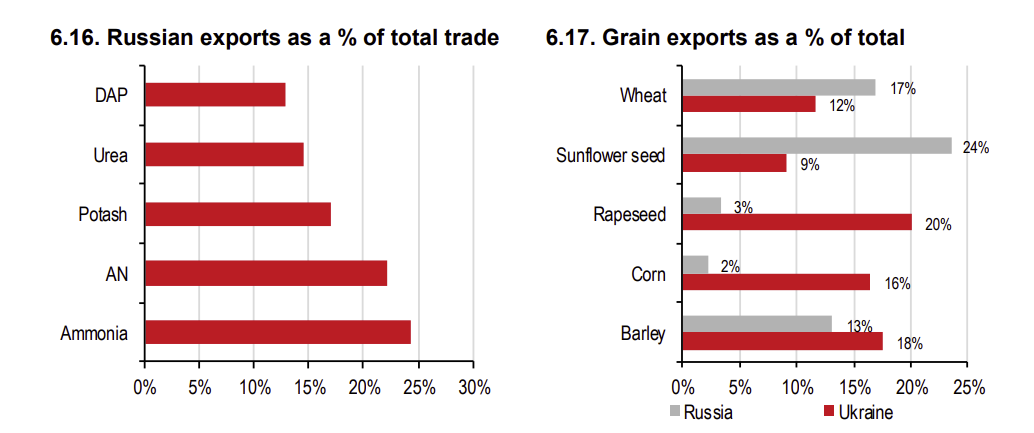

- רוסיה ואוקראינה הן ספקיות חשובת של מספר סחורות חקלאיות. הן מהוות 30% מסך ייצוא החיטה הגלובלי, ו-20% מיצוא התירס. אוקראינה מהווה 8% מיצוא הדגנים ו-6% מיצוא שמן צמחי. רוסיה מהווה 13% מסך ייצוא הדשנים בעולם ו- 8% מסך יצוא הדגנים.

- אוקראינה הפסיקה את כל העבודה בנמלים וחברות חקלאיות גם הפסיקו את פעילותן. עונת הזריעה הינה בחודשים מרץ-אפריל וללא סיום מהיר של המלחמה צפויה פגיעה גם ביבול של השנה הבאה.

- גם עלייה במחירי האנרגיה והדשנים צפויה לתרום לעלייה במחירי הסחורות החקלאיות. ייצור סחורות חקלאיות הינו תהליך עתיר אנרגיה. קיימת הערכה שכל התייקרות של 10% במחירי הנפט מעלה את מחירי הסחורות החקלאיות ב-3%.

- בהנחה שהעימות לא יסתיים בקרוב, צפויה השפעת אינפלציה משמעותית השנה. גם אם העולם לא מטיל סנקציות על כל היצוא הרוסי, העדר יכולת לבצע תשלומים דרך Swift מאד תגביל את הייצוא הרוסי למערב.

- בשנים האחרונות, גם פגעי טבע תרמו לעלייה במחירי הסחורות החקלאיות עם הצפות ובצורת במספר מקומות חשובים בעולם, בפרט בדרום אמריקה.

- משקל המזון במדד עומד על 14.8%. אנו מניחים עלייה של כ-4% במחירי המזון בישראל בחודשים אפריל-יולי אשר תתרום כ-0.6% לאינפלציה.

- הנחה זו מאד משפיעה על תחזית האינפלציה שלנו בחודשים הקרובים ותחזית האינפלציה לשנה הקרובה. אנו מניחים עימות ממושך יחסית באוקראינה (נקווה שאנחנו טועים).

מסמך PDF: סקירת המאקרו השבועית מאת כלכלני לידר שוקי הון

הכותבים הם כלכלני לידר שוקי הון. הסקירה מתבססת על מידע שפורסם לכלל הציבור על ידי החברות הנסקרות בו וכן על הערכות ואומדנים ומידע אחר שלידר ושות' בית השקעות בע"מ ("לידר ושות'") מניחה שהוא מהימן, וזאת בלי שביצעה בדיקות עצמאיות ביחס למידע. עם זאת, מודגש כי אין לידר ושות', כותבי הסקירה ועורכיה אחראים למהימנות המידע, לשלמותו, לדיוק הנתונים הכלולים בו או לכל השמטה, שגיאה או ליקוי אחר בה. סקירה זו אינה בגדר ייעוץ השקעות ואינה מהווה הזמנה לרכוש או הזמנה למכור את ניירות הערך הנזכרים בה. לפיכך, אין להסתמך על המידע הכלול בה ואין בו כדי להחליף שיקול דעת עצמאי וקבלת ייעוץ מקצועי, לרבות מיועץ השקעות שייעוצו מתחשב בנתונים ובצרכים המיוחדים של כל אדם. לידר ושות', עובדים ונושאי משרה בה, בעלי השליטה וחברות בנות או קשורות שלהם ("קבוצת לידר") עשויים להחזיק בניירות הערך ו/או בנכסים הפיננסיים המתוארים בסקירה.