מחירי הנפט זינקו מעל 100 דולר לחבית; אדובי סיסטמס מדווחת

| ד''ר גדעון בן נון, מייסד ומנכ"ל אג'יו - ניהול סיכונים והחלטות פיננסיות בע"מ |

הטרגדיה של הדרום הביאה את ישראל לצאת למלחמה קשה וממושכת, אולי רב זירתית. התוצאה הינה חודש נוסף של שחיקה בתיקי ההשקעות.

השווקים נעים בין האופטימיות לפסימיות. נקווה שהתמונה תתבהר והתיקים ירוצו קדימה אל שנה טובה יותר בשנת 2024.

החודש התעכבתי עם סיכום אוקטובר בתיקי ההשקעות של הציבור, נמנעתי, לא 'בא לי'. העיסוק בכסף ובתיקי השקעות נראה לא שייך לאור האסון שהתרחש בדרום ואיתו העצב והטרגדיה של משפחות רבות בישראל, אבל, בכל זאת, צריך להמשיך ולנהל השקעות.

נכון לסוף אוקטובר השוק והמשקיעים מהמרים על כיוון חיובי, על כך שכמו בעבר - ישראל תעצור את המהלך בנקודה שתמנע מלחמה ממושכת ואם לא היא – אזי ארה"ב או מישהו אחר יכפה עליה לבלום את המהלך.

אבל, כלל לא ברור כי מהלך הדברים ייעצר ולא יצא מכלל שליטה, לכיוון של מלחמה נרחבת, רב זירתית ואולי גם רב גושית. ניגע בכך בהמשך.

בכל מקרה, סיכום החודש בתיקי ההשקעות אינו חיובי מאחר והתגובה הראשונית של התיקים היתה אגרסיבית ובכיוון שמשקף את סיכוני המלחמה ואת הפגיעה במשק, בפעילות הכלכלית ובפרמטרים הכלכליים, בהם האינפלציה, הריבית, הגירעון ואולי דירוג האשראי.

החשש לכל אלו הביא לירידות חדות במניות ובאג"ח והתוצאה היא ירידות והפסדים בתיקים.

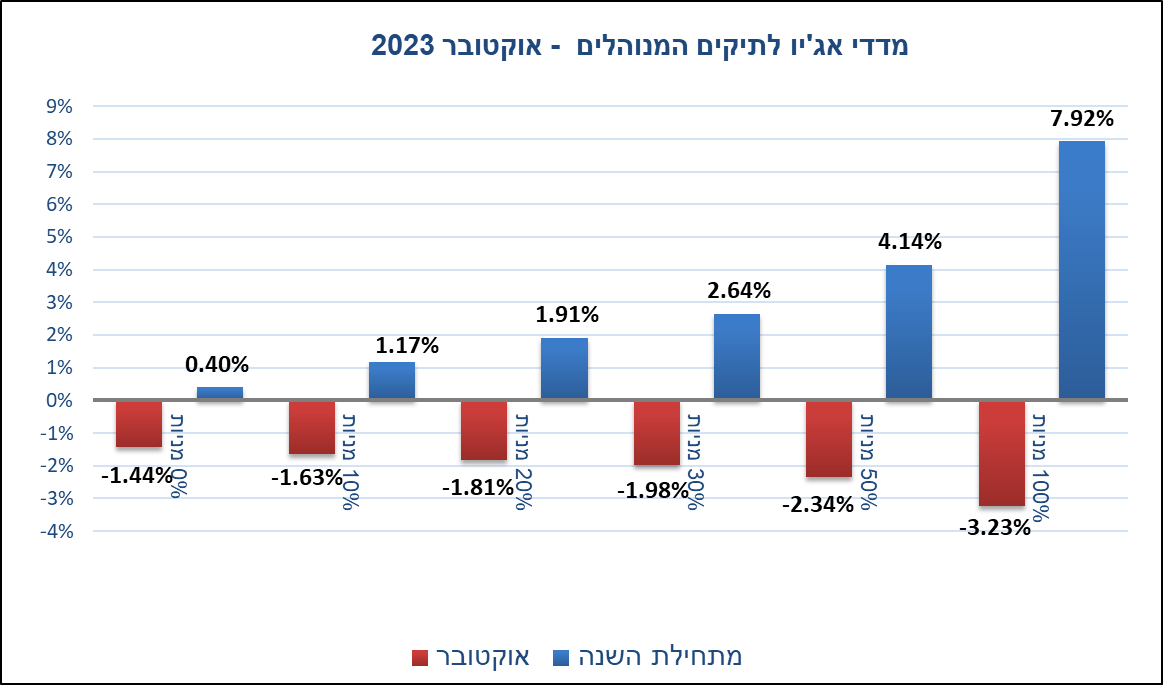

מדד תיק האג"ח ירד בשיעור של 1.44% ואילו מדד תיק המניות ירד בשיעור של 3.23%. בניהם, מדד התיק המכיל 20% מניות ירד בשיעור של 1.81% ואילו זה המכיל 30% מניות ירד בשיעור של 1.98%.

מדדי אג'יו מבוססים על הרכבי התיקים הקיימים על פי נתוני האמת של בתי ההשקעות המובילים בישראל ביניהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, הפניקס (TASE:PHOE1), אי.בי.אי (TASE:IBI), מיטב (TASE:MTAV), הראל פיננסיים, תפנית דיסקונט, UNIQUE, ואנליסט(TASE:ANLT).

הנתונים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור. המדדים הנבנים מנתונים אלו עוקבים אחר 'תיק ההשקעות המצרפי' של הציבור ומהווים מדדי ייחוס והשוואה (בנצ'מרק) אובייקטיביים לצורך השוואת ביצועים ותוצאות של גופי ייעוץ וניהול השקעות, ביצועי תיקי השקעות מנוהלים, תיקים מיועצים בבנקים, קרנות השתלמות ועוד.

| ספטמבר ואוקטובר הכבידו על התקדמות התיקים

התיקים עברו חודשיים קשים של ירידות בשווקים והפסדים בתיקים. בספטמבר הירידות נוצרו עקב הפנמה של משקיעים, בארץ ובעולם, כי הריבית תישאר גבוהה למשך תקופה ארוכה והדבר שחק את מחירי הנכסים הפיננסיים בשווקים.

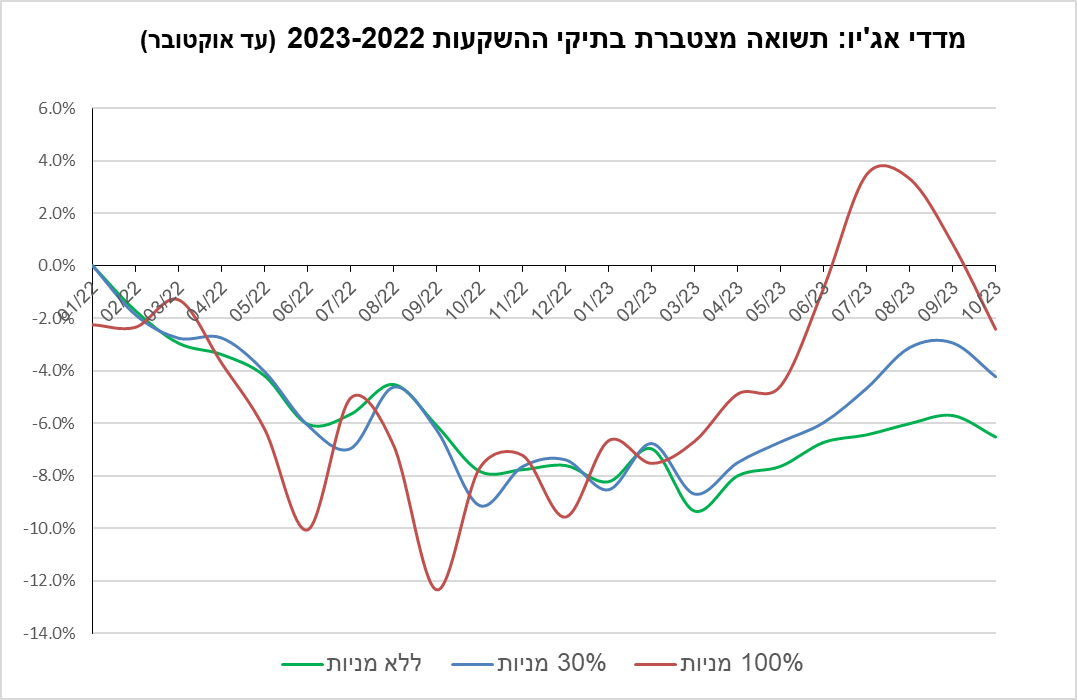

באוקטובר המגמה בעולם נמשכה עוד קצת, אבל היפוך המציאות בישראל הביא לשחיקה נוספת מעבר לזו שהיתה בעולם והירידות בתיקים, החריפו. כך, במשך חודשיים תיקי ההשקעות איבדו בין 2.5% לבין 5.5% במצטבר, תלוי באיזה פרופיל סיכון.

כתוצאה מכך, בראייה שנתית, תשואת תיק האג"ח מתחילת השנה היתה 0.4% בלבד ואילו תשואת תיק המניות נותרה עם 7.92%, לאחר שכבר טיפסה כמעט עד 15% באוגוסט. תיק הביניים המכיל 30% מניות נותר עם תשואה של 2.64% בלבד, לאחר שביקר מעל 6% באוגוסט.

זוהי חזרה לאחור שאם מסתכלים במצטבר מתחילת 2022, שנה שהיתה כואבת בשווקים, כל המדדים בתשואה שלילית. התמונה כמובן היתה יכולה להיות גרועה בהרבה אילו הדולר לא היה עולה השנה בכ- 10%, מתוכם בכ- 5% רק בחודש האחרון.

נותרו לשנה הזו פחות מחודשיים ולא נראה כי יהיה בהם ראלי ותשואות יוצאות דופן. בכלל, משקיעים צריכים להבין כי עלייה משמעותית בריבית מביאה איתה שנתיים-שלוש קשות בשוקי ההון ובתיקי ההשקעות.

| הגיאופוליטיקה והשלכות המלחמה בישראל

כפי שאנו מציינים מאז תחילת 2022, הפעם הסערה מגיעה גם מהכיוון הגיאופוליטי. זוהי לא רק תגובת הכלכלה ועליית הריבית שבאו בעקבות הקורונה, אלא גם השינוי הגורף בסביבה הגיאופוליטית.

זאת הפכה להיות מורכבת ברמה הגלובאלית ולכן היא מקשה על הסחר, על מחירי חומרי הגלם ועל המחירים. היא מייצרת אינפלציה שמתקשה לחזור לרמות הנמוכות והיא תומכת בעליית ריבית.

ברמה המקומית, השינוי החריף במצב הביטחוני, לאחר שנים של שקט מדומה, מעלה עוד יותר את הסיכוי לאינפלציה וכן היא תומכת בעלייה בריבית ולכן, התגובה הראשונית של השוק היתה בהחלט בכיוון הנכון: עליית תשואות, ריצה לצמודי מדד, ירידות במניות, חולשה בשקל.

כל אלו נובעים מהירידה הצפויה בשיעור צמיחת התוצר, לרמות של 1%-2%, יש הסבורים אף התכווצות. הם תומכים בעלייה בתשואות עקב צרכי הגיוס של הממשלה, שעלולים להגיע לרמות של 100 מיליארד נוספים, מעל התכנית ומעל הסיוע האמריקאי.

המשמעות היא הכפלת הגירעון משיעור צפוי של 3-4%, לרמות שבין 5% ל- 10% לפי חלק מהתחזיות.

סוכנות הדירוג מודי'ס (NYSE:MCO) מעריכה כי הוא יהיה 7.1%. בתנאים אלה, הריבית תצטרך לעלות ובוודאי לא לרדת כנגד היחלשות המטבע והגידול בחוב.

ירידת הריבית יכולה לבוא בשלב מאוחר יותר של התייצבות המצב אי שם ב- 2024, אבל לפני כן, הורדתה עלולה להיות מעשה בסגנון הבנק המרכזי של טורקיה ולכן היא תערער אמון ותסבך את ניהול המדיניות הכלכלית.

במצב העניינים הנ"ל, גם אם לא תהיה הסתבכות בלחימה והתפשטותה לזירות נוספות, די במה שנגרם כדי להקשות על הכלכלה, על מחירי ניירות הערך ועל התיקים. למרות שזה דומה למבצעים קודמים שהיו והסתיימו בעליות בבורסה המקומית, הפעם זה עלול, חלילה, להיות אחרת, ארוך ומסובך יותר, בעל השפעה שלילית יותר.

כדאי לקחת את זה בחשבון ולשמור על זהירות. הלוואי ונטעה כך שהתמונה תתבהר והתיקים ירוצו קדימה אל שנה טובה יותר בשנת 2024.

הכותב הינו מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות. באתר החברה ניתן למצוא מדדי בנצ'מרק וחתכים נוספים. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק.