חוזים עתידיים במניות בארה"ב צונחים בעקבות מהומת המכסים של טראמפ; צפייה לדוח של אנבידיה

- אנבידיה אמורה לפרסם מחר (רביעי) את דוחות הרבעון השני לאחר סיום המסחר

- יצרנית השבבים צפויה לדווח על צמיחה חזקה

- בהתחשב בהערכות השווי מרקיעות השחקים שלה, האם המניה יכולה להמשיך לצמוח בטווח הארוך?

כל העיניים נשואות לאנבידיה (NASDAQ:NVDA) כשספקית החומרה והתוכנה של בינה מלאכותית (AI) מתכוננת לפרסום הדוחות הרבעוניים שלה, מה שעשוי להיות האירוע החשוב ביותר בעונת הדוחות של הרבעון השני.

תוצאות הרבעון הראשון שפרסמה אנבידיה בחודש מאי היכו את השווקים העולמיים בהלם, והציתו את טירוף הבינה המלאכותית עליו נשענה המגמה השורית של השנה במדד נאסד"ק 100 , והביאה לזינוק מרשים של 53% במניות החברה מאז.

הזינוק התווסף לעלייה המדהימה של 221% במניית ענקית השבבים מקליפורניה מאז ינואר.

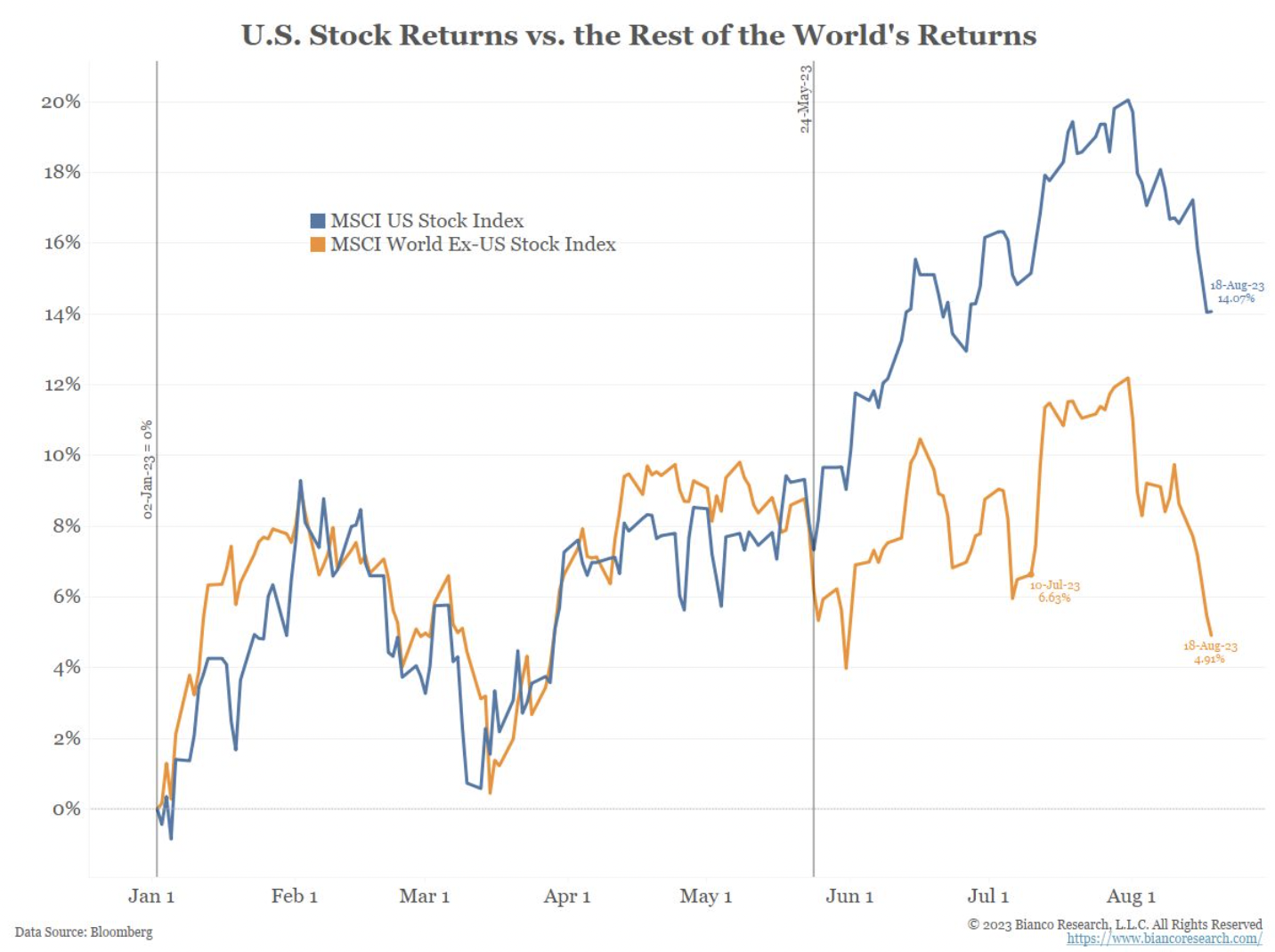

יש לציין כי פרסום התוצאות של אנבידיה לרבעון הראשון ב-24 במאי סימן את הרגע המדויק שבו החל שוק המניות בארה"ב להכות את ביצועי מדד MSCI World Ex USA לשנה זו, מה שמדגיש את ההשפעה מרחיקת הלכת של הביצועים הפיננסיים של החברה על שוק המניות כולו.

| למה לצפות מדוחות הרבעון השני?

הדוח הרבעוני שתפרסם החברה ביום רביעי אחרי סיום המסחר, צפוי לחשוף צמיחה משמעותית עבור ענקית השבבים. ההכנסות הצפויות מוערכות ב-11.1 מיליארד דולר, עלייה מדהימה של 65% בהשוואה לתקופה המקבילה אשתקד כשההכנסות הסתכמו ב-6.70 מיליארד דולר.

הרווח למניה (EPS) צפוי להיות 2.09 דולר, עלייה ניכרת לעומת רווח של 0.51 דולר למניה בתקופה המקבילה אשתקד, מה שמצביע על צמיחה של 309%.

בנוסף, ה-EBIT (רווח לפני ריבית ומסים) צפוי לעמוד על 5.93 מיליארד דולר, זינוק ניכר מ-1.32 מיליארד דולר שנרשם באותה תקופה בשנה שעברה, ומסמל צמיחה של 348%.

הערכות אלו תואמות את הציפיות של השוק לצמיחה יוצאת דופן, המונעת בעיקר על ידי תחום הבינה המלאכותית שהיה מוקד הפעילות של אנבידיה.

| האם מחיר מניית אנבידיה תואם את הערכות השווי הנוכחיות?

למי שמכיר את גישת ההשקעה שלי, שני המרכיבים הקריטיים בכל ניתוח איכות/ערך הם מאזנים חזקים והערכות שווי תואמות.

בהקשר של אנבידיה, המרכיב הראשון - אינדיקטורים מוצקים לאיכות כמו מגמות רווחים והכנסות חיוביות ומאזן מאוזן בהחלט קיימים. עם זאת, מהצד השני, היבטים מסוימים של תזרים המזומנים, למשל, תשואת ה-FCF, מראים חולשה בולטת.

בעיקרו של דבר, המצב טוב אבל לא ממש יוצא דופן.

אני בוחר את המונח הזה בקפידה כי הוא תואם את הציפיות לדוח הרבעוני של אנבידיה - השוק צופה ביצועים מדהימים לאנבידיה, והנרטיב הזה הקפיץ את מחיר המניה לגבהים מדהימים.

למרות זאת, למרבה הצער, בגלל הזינוק במניה, המרכיב השני - הערכת השווי, סובל מנסיגה משמעותית.

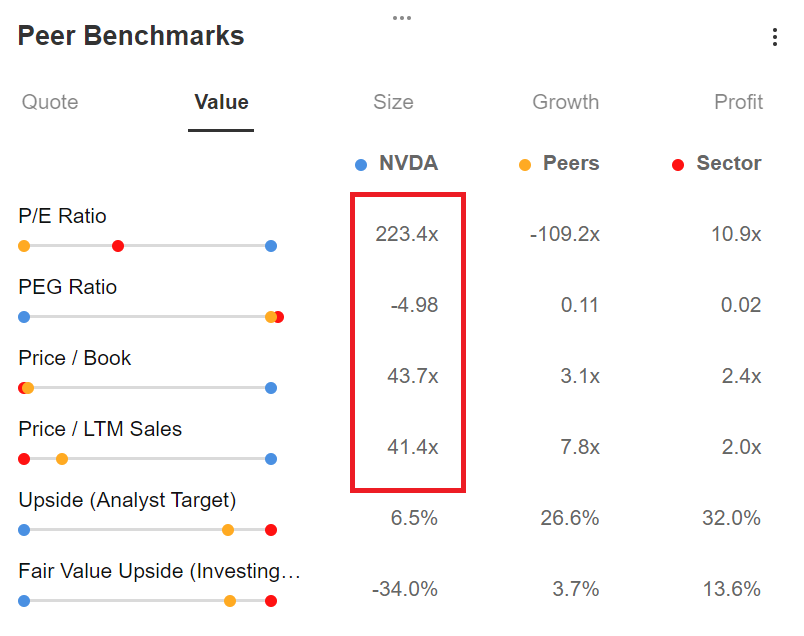

בעזרת InvestingPro , אנו יכולים להבחין כי הערכת השווי של המניה מציגה פרמיה גבוהה במיוחד שנמצאת גם ברמה גבוהה באופן קיצוני, בהשוואה לשוק ולמתחרות שלה.

אם נסתכל מקרוב על האינדיקטורים הנפוצים, ברור שהערכת השווי של אנבידיה חרגה פי 40 מההכנסות שלה ופי 223 מדהים מהרווחים שלה.

אתם בטח מודעים לאופן שבו הדברים מתרחשים בשוק, נכון? תפיסת הסיכון לרוב מסתבכת בהייפ בקרב המשקיעים.

מניות עם הרבה באזז, כמו אנבידיה, מושכות קונים כי הן במגמת עלייה, מגיעות לשיאים חדשים, ובאופן מוזר, אנשים מתחילים להרגיש שיש פחות סיכון (למרות שזה בדיוק ההפך).

מהצד השני, מניות שצונחות, אולי בגלל גורמים חיצוניים, אבל בסופו של דבר נסחרות במחיר תחרותי ואטרקטיבי ננטשות לעתים קרובות רק בגלל שהן מתויגות כמסוכנות.

לכן, משקיעים צריכים תמיד לזכור מה באמת אומר הערך של החברה כיום: סכום כל תזרימי המזומנים העתידיים המהוונים שלו.

כעת, הבעיה העיקרית עם חברות כמו אנבידיה היא שהערכות השווי הגבוהות שלהן הן בעצם הימורים על תזרימי מזומנים שאפתניים מאוד בשנים הקרובות.

אם הרווח למניה (EPS) של אנבידיה יעלה על 6.4 דולר לשנה כולה, זה יצביע על קצב צמיחה ממוצע של למעלה מ-40% למשך 10 שנים. השאלה הגדולה היא האם ניתן לסמוך על צמיחה מהסוג הזה, בשילוב עם הערכות השווי הגבוהות של היום, בהמשך הדרך.

כדי לתת לכם מושג: תרחיש זה אומר שבתוך כחמש שנים, מניית אנבידיה יכולה להגיע ל-7600 דולר, עם שווי שוק כולל העולה על 15 טריליון דולר!

האם זה באמת יכול לקרות? ובכן, כפי שהדברים נראים כעת, המשקיעים יכולים להאמין שזה באמת המצב למשך עוד כמה חודשים. אבל בסופו של דבר, הערכות השווי האמיתיות יהיו יותר חשובות.

כתב ויתור: מאמר זה נכתב למטרות מידע בלבד; הוא אינה מהווה שידול, הצעה, ייעוץ, ייעוץ או המלצה להשקעה, הוא לא נועד לתמרץ רכישת נכסים בשום אופן. זכרו שכל סוג של נכסים מוערך מכמה נקודות מבט והוא מסוכן ביותר ולכן, כל החלטת השקעה והסיכון הנלווה נשארים בידי המשקיע.