מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

- מניית אנבידיה (NASDAQ:NVDA) זינקה אחרי הדוחות והיא מוערכת יתר על המידה כעת

- לכן, רכישת המניה כעת היא מסוכנת מאוד, וכדאי לשקול יצרניות שבבים אחרות במקום זאת

- לפי InvestingPro , למי שמחפש להשקיע במניות של יצרניות שבבים, קוואלקום מתאימה בצורה מושלמת

תעשיית המוליכים למחצה זכתה לתשומת לב משמעותית עקב העלייה בביקוש לטכנולוגיות בינה מלאכותית (AI).

ביום רביעי בערב, אנבידיה (NASDAQ: NVDA ) פרסמה את תוצאותיה החזקות לרבעון הראשון, מה שעורר עוד יותר את העניין המוגבר ממילא סביב המגזר.

כשהיא עוקפת את התחזיות המוקדמות, הרווח וההכנסות המרשימים של החברה הביאו לעלייה יוצאת דופן במניה, בשיעור של כ-25%.

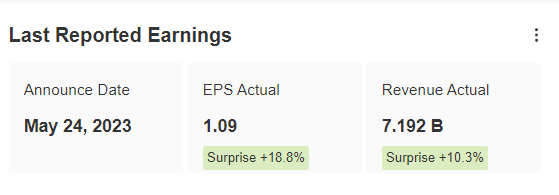

מקור: InvestingPro

הרווח למניה הגיע ל-1.09 דולר, והיה גבוה ב-18.8% מהציפיות המוקדמות לרווח של 0.92 דולר למניה, בעוד שההכנסות הגיעו ל-7.1 מיליארד דולר, הפתעה חיובית של 10.3% מעל ההערכות.

בנוסף, יצרנית השבבים מסנטה קלרה, קליפורניה, פרסמה תחזיות אופטימיות להמשך השנה, במידה רבה הודות לתחזית החיובית של תחום ה-AI.

בינה מלאכותית דורשת מעבדים ייעודיים המאיצים משימות AI בדאטה סנטרס, תחום בו אנבידיה היא המובילה העולמית כיום.

הבעיה, מנקודת המבט של המשקיע הקטן, היא שאולי קצת ברור מדי שאנבידיה תהיה אחת המרוויחות הגדולות מהשימוש הנרחב של AI.

משקיעים נהרו למניה מתחילת השנה. המניה רשמה עלייה פנומנלית של 160% מאז תחילת 2023, מה שמעלה חשש שהפוטנציאל שלה מוצה, לפחות לעת עתה.

ועכשיו, אולי הם תוהים איזו מניית שבבים לשקול כעת, כשהערכת השווי של אנבידיה הפכה מסוכנת מדי.

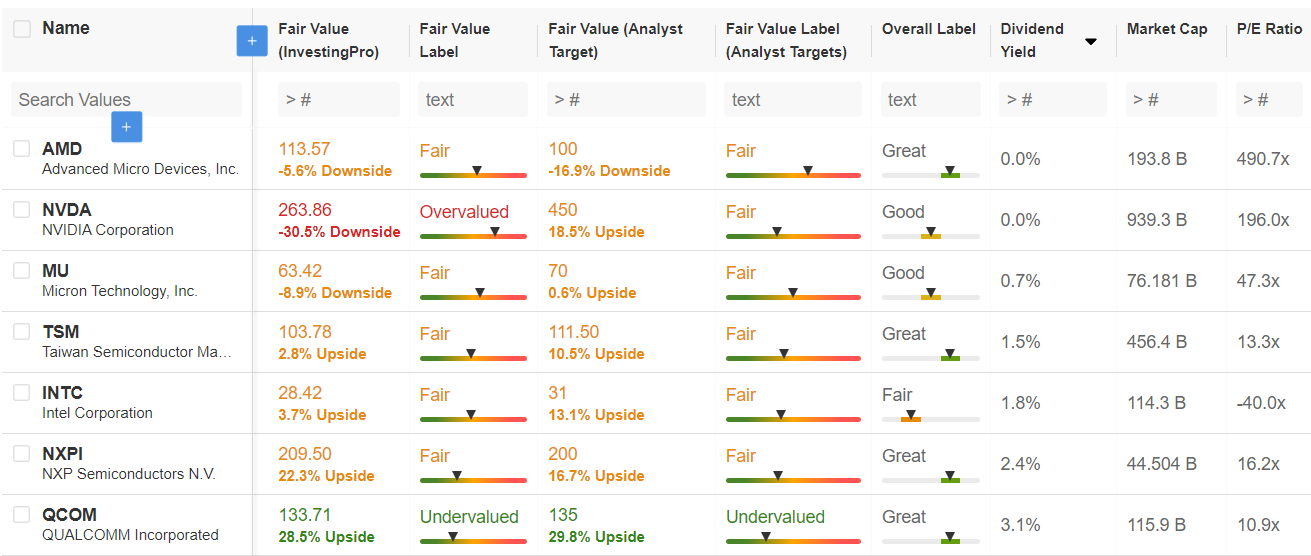

כדי לענות על שאלות אלו, פנינו לכלי InvestingPro כדי להשוות בין מניות השבבים המובילות הרשומות בארה"ב. באופן ספציפי, אספנו 7 ממניות השבבים החשובות ביותר בארה"ב לרשימת מעקב מתקדמת.

בנוסף לאנבידיה, כללנו את המתחרה העיקרית שלה AMD (NASDAQ: AMD ), אינטל (NASDAQ:INTC) (NASDAQ: INTC ), טייוואן (סימול: TSM ), וכן חברות קטנות יותר כמו מיקרון (NASDAQ: MU ) , NXP סמיקונדקטורס NV (NASDAQ: NXPI ) וקוואלקום (NASDAQ: QCOM ).

מקור: InvestingPro

בהתבסס על הנתונים מ-InvestingPro, נראה כי למניית אנבידיה מכפיל רווח (P/E) של 196. למרות שזה נמוך יותר ממכפיל הרווח של AMD, הוא עדיין גבוה בהרבה מהממוצע של המגזר.

יתרה מכך, אנו יכולים לראות שהשווי ההוגן של אנבידיה, לפי InvestingPro המשתמש במספר מודלים פיננסיים מוכרים כדי לקבוע שווי הוגן לכל מניה, עומד על 263.86$, שמתורגם לסיכון צדדי של 30.5% מהמחיר הנוכחי.

באשר למניות האחרות - AMD, Micron, Intel, NXP ו- Taiwan Semiconductor מוערכות בצורה הוגנת לפי InvestingPro, עם פוטנציאל עלייה מוגבל או שלילי לפי המודלים של שווי הוגן ויעדי אנליסטים מובילים.

רק מניה אחת ברשימה זו נחשבת לא מוערכת מספיק על ידי המודלים של InvestingPro: קוואלקום, שמציגה את הפוטנציאל השורי הגדול ביותר לא רק על פי InvestingPro אלא גם על פי הערכות של אנליסטים.

לבסוף, קוואלקום היא גם המניה ברשימה זו עם יחס ה-P/E הנמוך ביותר.

| קוואלקום: ביקורת לא הוגנת?

הצצה מהירה על הגרף היומי של מניות קוואלקום (NASDAQ:QCOM) לא נותנת לנו תמריץ מהותי להשקעה. מאז שקבעה שיא כל הזמנים ברמה של למעלה מ-193.58 דולר בינואר 2022, המניה נמצאת במגמת ירידה חזקה.

מקור: Investing.com

מקור: Investing.com

המניה הגיעה לשיא של 110.35 דולר ביום שישי, רף שלא הגיעה אליו מאז יולי 2020.

מעניין גם לציין שאחרי הדוחות האחרונים, המשקיעים הענישו את החברה בצורה לא הוגנת והמניה ירדה בחדות.

ב-3 במאי פרסמה החברה את תוצאות הרבעון והציגה רווח למניה שהיה מעט מתחת לקונצנזוס ומכירות שעלו על הציפיות המוקדמות ב-1.7%.

עם זאת, המניה צללה בלמעלה מ-8% למחרת ולאחר מכן המשיכה לרדת, מה שמרמז כי הערכת השווי עשויה כעת להיות אטרקטיבית לקנייה.

| דיבידנדים: סיבה נוספת לשקול את קוואלקום

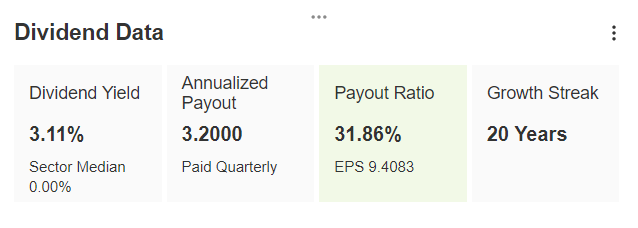

יתרון בולט אחד בקניית מניית קוואלקום הוא תשלום הדיבידנד שלה.

מקור: InvestingPro

עם תשואה של 3.11%, הדיבידנד של קוואלקום הוא מהגבוהים בין מניות השבבים.

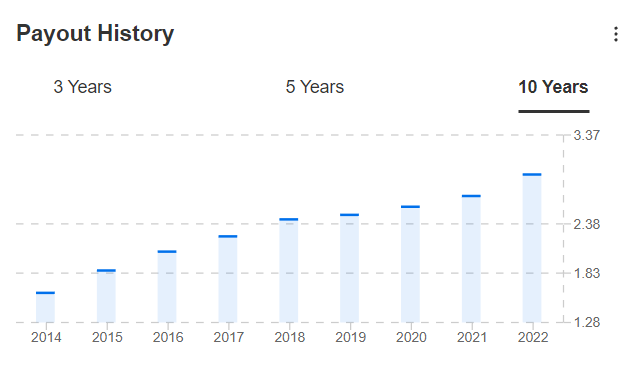

מקור: InvestingPro

לפי נתוני InvestingPro , הדיבידנד גדל בעקביות ב-20 השנים האחרונות ואין אינדיקציות להאטה של מגמה זו.

| בריאות פיננסית איתנה

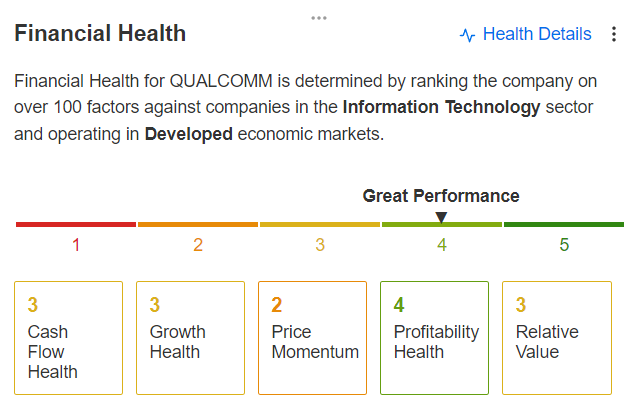

לבסוף, כדאי לציין שדירוג הבריאות הפיננסי של קוואלקום חזק.

מקור: InvestingPro

על פי דירוג הבריאות הפיננסי של InvestingPro , הביצועים הפיננסיים של קוואלקום מדורגים 4 מתוך 5.

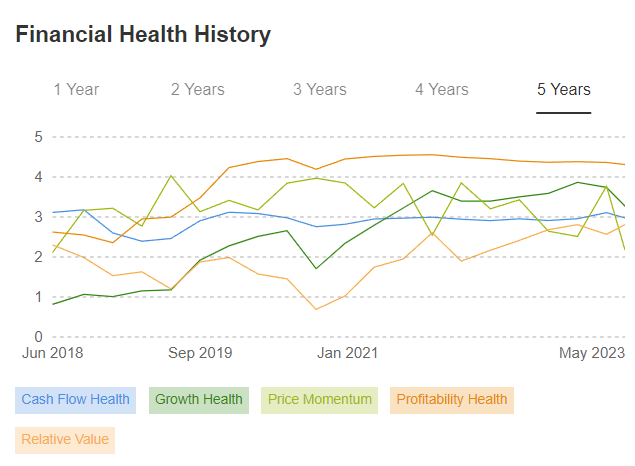

מקור: InvestingPro

נוסף על כך, מגמת דירוג הבריאות הפיננסית של יצרנית השבבים מסן דייגו, קליפורניה, הייתה חיובית בשנים האחרונות.

| סיכום

למרות שאנבידיה הוא שם אטרקטיבי בעולם ה-AI הפופולרי בימים אלה, זה כנראה לא זמן אידיאלי לקנות את המניה, מכיוון שהיא מוערכת יתר על המידה. עם זאת, זה לא אומר שיש להתרחק מכל מניות השבבים.

הניתוח שלנו גילה שיש כמה חברות שצריך לשקול קנייה שלהן עכשיו, כמו קוואלקום, שיש להן הרבה מקום לעלות על סמך הערכות השווי הנוכחיות.