| ד''ר גדעון בן נון, מייסד ומנכ"ל אג'יו - ניהול סיכונים והחלטות פיננסיות |

| מדדי אג'יו לתיקי השקעות מנוהלים ינואר 2023: במקום לבחור בין שתי אפשרויות פחות טובות – עולם ההשקעות בחר להיות אופטימי

מדדי הבנצ'מרק של תיקי ההשקעות משקפים את פתיחת השנה החיובית בשוקי ההון. האופטימיות של המשקיעים נראית מנותקת משתי התרחישים העיקריים העומדים לפניהם.

מדדי אג'יו לתיקים המנוהלים פתחו את השנה בראלי, באג"ח ובמניות כאחד. את המגמה הובילו השווקים בעולם, בעיקר בארה"ב, כאשר שוק המניות שם עלה בכ- 7%, טרם השפעת ההדולר.

גם מחירי האג"ח עלו עקב הציפיות לעצירה בקרוב של העלאת הריבית על ידי ה'פד'. בישראל, המגמות היו אחרות ושוקי המניות רשמו עליה מתונה בלבד ומדדי האג"ח עלו בשיעור מתון ממקביליהם מעבר לים, זאת הודות לחששות מהשפעות שליליות על הכלכלה ועל שוקי ההון, אם יעברו הרפורמות המשפטיות.

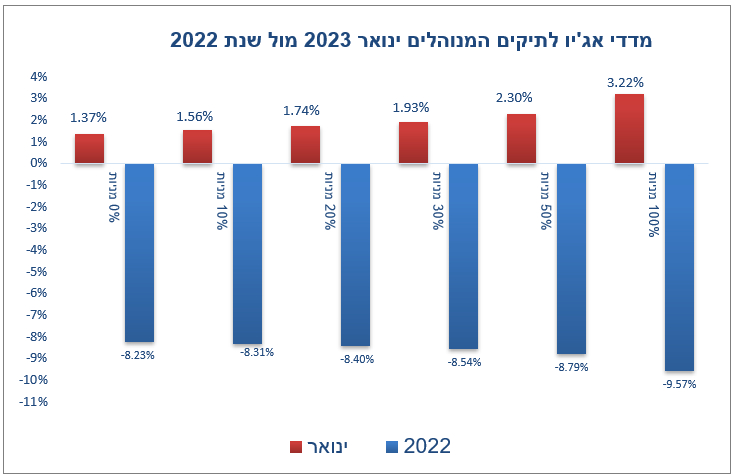

כך, מדדי אג'יו לתיקים המנוהלים עלו בחוזקה, החל משיעור של 1.37% בתיק האג"ח ועד 3.22%, בתיק המנייתי. בתיקים המעורבים, נציין כי תיק המכיל עד 20% מניות עלה בשיעור של 1.74% ותיק עם 30% מניות עלה בשיעור של 1.93%.

מדדי אג'יו מהווים בנצ'מרק מקובל לביצועי תיקי השקעות מנוהלים מבוססים על הרכבי התיקים הקיימים על פי נתוני האמת של בתי ההשקעות המובילים בישראל ביניהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, אי.בי.איי, מיטב דש, הראל פיננסיים, תפנית דיסקונט,UNIQU , ואנליסט.

הנתונים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור. המדדים הנבנים מנתונים אלו עוקבים אחר 'תיק ההשקעות המצרפי' של הציבור ומהווים מדדי ייחוס והשוואה (בנצ'מרק) אובייקטיביים לצורך השוואת ביצועים ותוצאות של גופי ייעוץ וניהול השקעות, ביצועי תיקי השקעות מנוהלים, קרנות השתלמות ועוד.

| עליות נאות בתיקים - איך השווקים פעלו לטובת התיקים

כאמור, בחודש האחרון, בלט הניגוד בין המגמות בישראל לבין אלו שבעולם. העליות בארה"ב גולשות על תחזיות לכך שהריבית תתחיל לרדת, כבר לקראת סוף השנה הנוכחית. הדבר תרם תרומה של כ- 5.9% לתיקי ההשקעות הישראלים וזאת לאחר השפעת התחזקות מסויימת של השקל בסוף החודש.

גם מדדי האג"ח תרמו תרומה מכובדת לתיקי ההשקעות, אם כי אלו קיימים בשיעור נמוך ואף זניח בתיק של המשקיע הישראלי. לעומת מרכיב המניות בחו"ל, מרכיב המניות המקומיות בתיקי ההשקעות, תרם תרומה זעומה של כ- 0.6% בלבד, אולם התרומה המשמעותית יותר ניתנה למרכיבי האג"ח. בסקטור זה, האג"ח הארוכות תרמו תרומה גבוהה לרווחיות וכך גם השקליות, שתרמו יותר מהצמודות, במח"מ דומה.

בממוצע, במהלך ינואר נראה אף צמצום קל נוסף במרווחי הסיכון של האג"ח הקונצרניות מעל הממשלתיות, זאת במקביל לעליה בתיאבון לסיכון והנטייה אל שוק המניות.

| על פרשת דרכים: מיתון או המשך עליית ריבית

העליות בתיקים משקפות אופטימיות של המשקיעים לכך שהורדת הריבית נמצאת מעבר לפינה. לא פחות מכך, הן משקפות צמא של המשקיעים לתשואות חיוביות, אחרי שנת השקעות קשה ב- 2022. כתוצאה מכך המשקיעים הסתערו על השווקים ורכשו במחירים עולים, כאשר די ברור שהריבית ממשיכה לעלות, גם אם באופן איטי.

נראה כי העליות מוקדמות מאחר והריבית שכבר עלתה, לא סיימה את השפעתה המדכאת על הכלכלה והשווקים, אלא היא דווקא עשויה להזיק את נזקיה בתקופה הקרובה, בין אם על הכלכלה ובין אם על שוקי ההון. נראה כי בין שתי אלו – השוק בחר באפשרות שלישית, אופטימית, אשר לפי שעה נראית מנותקת מהמציאות, לפיה הריבית תרד, השווקים ימריאו לשמיים והכל יחזור לקדמותו. האומנם?

כפי שציינו בסקירה הנרחבת הקודמת שהעלינו באתר זה, בתחילתה של שנת 2023 נראה תגובה של שוק המניות לריבית הגבוהה שנוצרה, תהליך של התאמת מחירים. התאמה זו בשוק המניות יכולה לבוא גם מן הזווית של המשקיעים שעייפו משוקי המניות ורואים ריבית נאותה על פיקדונות ואג"ח, אך גם מצד הפירמות, שיראו עלייה בהוצאות המימון וירידה בביקוש כלומר ירידה ברווחיות. מכפילי הרווח נכון להיום, לא משקפים בצורה נאותה את האפשרות של מיתון כלכלי ולא את האפשרות של המשך עליית הריבית.

כידוע, שוק העבודה בארה"ב הדוק, השכר עולה וביכולתו לשאת מיתון "קל". האינפלציה, היא מצידה עדיין לא נמוכה אלא גלומה בפעילות הכלכלית כך שאם בוחנים את מדד מחירי השירותים או הצריכה השוטפת בארה"ב, שניהם מעל 7%.

מצב זה דוחק ב'פד' להמשיך להעלות את הריבית, גם במחיר של עליה כלשהי בשיעור האבטלה. הדבר יחזק את האפשרות לתוצאה כואבת, אחת משתיים: או בלימת השוק עקב בריחה מסיכון או מיתון.

כל אחת מהן יכולה להביא לתיקון משמעותי בשוק המניות. העניין הוא, שגם שוק האג"ח עלול לספוג נזקים, שנה שניה ברציפות, עקב אפשרות זו.

החדשות הטובות הן שנפילה סופית של השווקים, תוכל להביא לתחילת ההתאוששות ולתקופה ארוכה של תשואות חיוביות בתיקי ההשקעות המנוהלים.