בגיבוי אנבידיה: הפרויקט השאפתני לכריית ביטקוין בחלל

| אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות |

החדשות באשר לצעדים של ממשלת גרמניה להלאמת ענקית הגז יוניפר הזכירו לחלקנו את המהלכים של ממשלת ארה"ב להלאמת גופים כמו GM, AIG וסיטי (באופן חלקי) במהלך 2009-2008. לא רק בגרמניה מדברים על הלאמות - ולמעשה באוסטריה, פינלנד, שווייץ ושבדיה הממשלות כבר פעלו להעביר הלוואות וקווי אשראי של מיליארדי אירו על מנת להציל חברות אנרגיה שעמדו בפני קריסה והיוו איום על מיליוני אזרחים שזקוקים לחשמל כדי להמשיך לראות את המלחמה באוקראינה בטלוויזיה.

כשיורדים לעומק הדברים, מגלים שהקשר בין האירועים לא מקרי בכלל. משבר האנרגיה באירופה לובש בימים אלו צורה חדשה, כאשר חלק גדול מחברות האנרגיה השונות מגיעות למצב של מחסור בנזילות ועומדות על סף קריסה. מדוע חברות האנרגיה קורסות ולא פשוט מגלגלות את עליית המחירים לצרכן?

ובכן, בדיוק כמו ב-2008, הקריסה היא לא תוצאה של הפעילות הריאלית, אלא של המבנה הפיננסי של שוק האנרגיה האירופי, שכמו סקטור הבנקאות בארה"ב שלפני 2008 חרג מכל גבול של הגיון. המסחר באנרגיה באירופה בשנים האחרונות נעשה דרך שוק של חוזים עתידיים במינופים של עד פי 100 כך שעליית המחירים החדה מביאה את החברות לעמוד בפני מרג'ין קול ומכריחה את החברות להסב עוד ועוד כסף לביטחונות.

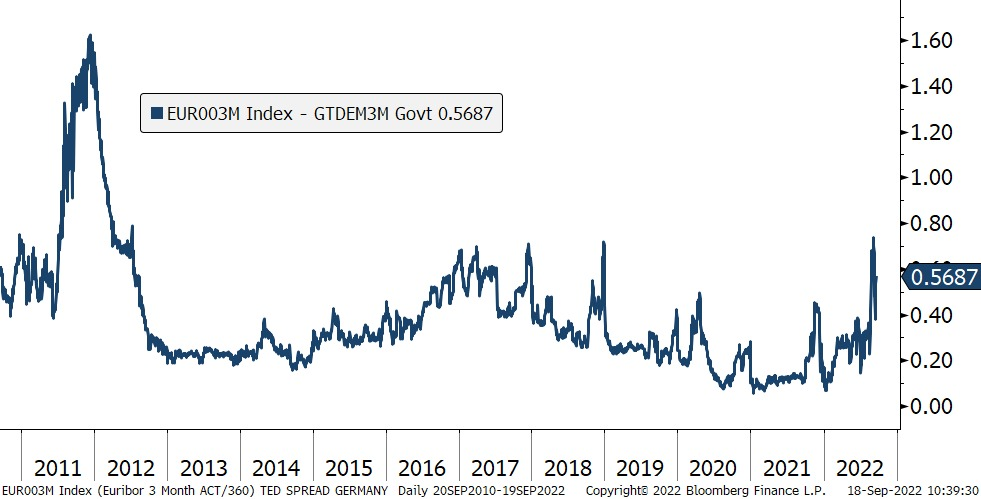

כמה אנחנו קרובים לאותו רגע שמשבר האנרגיה הופך למשבר פיננסי? ובכן, בשל המינופים הגבוהים ההערכות הן שממשלות אירופה (או הבנקים המרכזיים) יצטרכו להזרים בקרוב למערכת לא פחות מ-1.5 טריליון אירו על מנת למנוע ממנה לקרוס. איך זה עומד עם העלאות הריבית והרצון לצמצם את הנזילות בשווקים כדי לעצור את האינפלציה? האוקראינים כנראה היו אומרים ש-життя паскудне.

גרף: לחצי הנזילות באירופה מתחזקים. המרווח בין הריבית הבין-בנקאית ל-3 חודשים ותשואות האג"ח הגרמניות

מקור הגרף: בלומברג

| מיתון הוא התרחיש הטוב

נתוני האינפלציה של השבוע שעבר המחישו שוב שהספירלה האינפלציונית בשוק העבודה ממשיכה להסתחרר.

בארה"ב ובישראל מדדי הליבה ממשיכים לעלות בקצב מהיר ושוקי העבודה עדיין הדוקים מאוד. למי שעדיין לא הפנים, כל עוד הפער בין המשרות הפתוחות (ביקוש לעובדים) ומחפשי העבודה (היצע העובדים) נותר כפי שהוא, המעסיקים נאלצים להמשיך ולהעלות שכר בקצב מהיר.

גם אם נשים בצד את כל גורמי ההיצע שעדיין מייצרים אינפלציה אך צפויים להתמתן, העלאות השכר לא מותירות למעסיקים ברירה אלא להעלות מחירים. לכן, הדרך היחידה שבה האינפלציה תוכל לחזור לרמה סבירה, כלומר להתקרב איכשהו ליעדים של הבנקים המרכזיים, היא אם תרשם האטה בשוק העבודה ושיעור האבטלה ילך ויעלה.

בהתאם לכך, השיח סביב הצפי שהפד יכניס את המשק האמריקאי למיתון הוא מיותר לגמרי. מיתון לא יהיה תופעת לוואי של מדיניות הפד, אלא המטרה העיקרית של מדיניות זו!

כשקוראים את הודעות הפד צריך תמיד לזכור שהן עוברות מסננת דקה במיוחד של אנדר סטייטמנט ולכן אם הפד עבר מ-"לא יהיה מיתון" ל-"נחיתה רכה" ואז ל-"אולי זה יהיה לא נעים" ולבסוף ל-"זה הולך לכאוב", אנו מסיקים שבפד מבינים שעברנו את הנקודה בה הספירלה תוכל להיעצר מעצמה.

כדי להביא את האינפלציה לפחות מ-3% האבטלה צריכה להיות גבוהה יותר מ-5%. אך תחזיות הפד הנוכחיות לאבטלה ב-2023 עומדות כרגע על 3.9%. לכן, בפד יעדכנו כנראה ברביעי הקרוב לא רק את תחזיות האינפלציה אלא גם את תחזיות הצמיחה והאבטלה ויקוו שהעדכון יעזור לתנאים הפיננסיים להמשיך להידרדר. בנקודה זו כדאי אולי גם לשאול מדוע הפד מעדיף מיתון (בהנחה שהוא אכן מכוון לשם) מאינפלציה כאשר מחד, לאינפלציה יש גם יתרונות כמו שחיקה של יחס החוב לתוצר ומנגד, עלייה באבטלה זה דבר לא נעים בכלל.

על אף שמדובר בשאלה לגיטימית לחלוטין, בנאומו האחרון בג'קסון הול פאוול הבהיר שבפד חוששים מאוד משידור חוזר של התהליך שהפד הוביל שנות ה-70 בו הוא ניסה לאזן בין האינפלציה לצמיחה ללא הצלחה. בסופו של דבר, האינפלציה ובעיקר ציפיות האינפלציה המשיכו לעלות, הכריחו את נשיא הפד דאז, פול וולקר, להעלות את הריבית בחדות ל- 20%, מה שהוביל כמובן למיתון עמוק. הביקורות נגד וולקר היו רבות אבל לפחות לפי פאוול, התרחיש בו הפד ממשיך להלך בין הטיפות היה מוביל בסופו של דבר למיתון עמוק וממושך יותר.

לכן, בשורה התחתונה השאלה היא לא אם ארה"ב בדרך למיתון או לא, זו בעצם המטרה של העלאות הריבית.

השאלות החשובות באמת הן:

א) עד כמה המיתון יהיה עמוק?

ב) מתי המטרה של הפד תושג?

להערכתנו, השווקים ריאליים באשר לתשובה לשאלה הראשונה, שכן אין כרגע סיבה מספיק טובה להעריך מיתון עמוק או תהליך משברי לאור עוצמתו של המשק האמריקאי, התפתחות ענף הטכנולוגיה והמדיניות הפיסקאלית שנותרת מרחיבה.

נכון, שוק האשראי והסביבה הגיאו-פוליטית מהווים סיכון לתחזית זו, אבל עדיין מדובר בתרחישים עם הסתברות נמוכה באופן יחסי, כמו למשל, זו של תרחיש דמיוני בלבד, שבו נפער פתאום בולען בעומק של בניין של 5 קומות באמצע אוטוסטרדה.

באשר לשאלה השנייה, נדמה שהשווקים עדיין אופטימיים מדי, ולו רק מהסיבה שהתהליכים הנ"ל לוקחים לא מעט זמן. גם אם הפד אכן ימשיך ויעלה את הריבית עד לרמה של 4.5%, ההשפעה תבוא לידי ביטוי בעליית אבטלה משמעותית רק בשלהי 2023 - ולכן לא סביר להניח שהריבית תחל לרדת כבר באמצע השנה.

בהתאם לכך, על אף שעליית התשואות של השבוע האחרון הפחיתה מהסיכון בשוקי האג"ח, מוקדם לומר שהגיע הזמן להאריך מח"מ ולהגדיל את משקל נכסי הסיכון בתיקים.

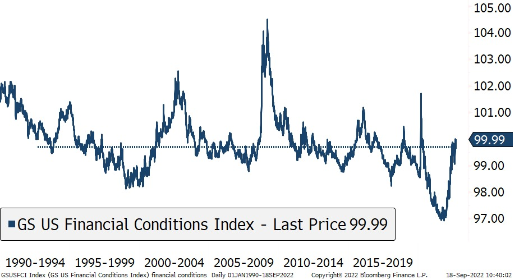

גרף: התנאים הפיננסיים בארה"ב עדיין לא מספיק מהודקים

מקור הגרף: בלומברג

| קמיקזה פיננסית

היחלשות הין היפני מול הדולר, במקביל להתעקשות על מדיניות מוניטרית אולטרה מרחיבה שכוללת ריבית שלילית ושמירה על תשואה ל-10 שנים ב-0.1%, מביאה את הבנק המרכזי ביפן לשקול צעדים חדשים. בשבוע החולף דווח על כך שהבנק היפני החל לבחון מהלך של התערבות בשוק המט"ח על מנת למתן את היחלשות המטבע המקומי, מהלך שאף מדינה עדיין לא נקטה בו.

לאלה מאיתנו שהתרגלו לכך שבנק מרכזי מתערב בשוק המט"ח ושההשלכות של התערבות כזו היא בעיקר טיסות זולות לחו"ל, נזכיר שיש הבדל מהותי בין התערבות לצורך החלשת המטבע המקומי לבין התערבות לצורך חיזוק המטבע המקומי. בהתערבות שנועדה להחליש את המטבע המקומי, הבנק המרכזי משתמש במטבע המקומי, שממנו יש לו למעשה מאגר אינסופי, כדי לקנות מט"ח. לעומת זאת, כדי לחזק את המטבע המקומי הבנק המרכזי צריך להשתמש ברזרבות המט"ח שלו - ואלו כמובן מוגבלות.

במקרה שבו השוק מאמין שרזרבות המט"ח אינן מספיקות כדי ליישם את המדיניות לאורך זמן, הבנק המרכזי עלול למצוא את עצמו במלחמה ספקולטיבית שבה ככל שרזרבות המט"ח הולכות וקטנות, כך גם הספקולציות לאובדן אמון הולכות וגדלות והמטבע הולך ונשחק.

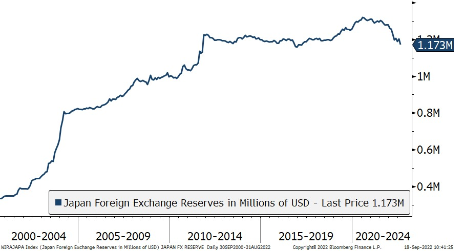

למזלם של היפנים, רזרבות המט"ח שלהם הלכו וגדלו בשנים האחרונות באופן עקבי, ולפחות נכון לעכשיו אין חשש לתהליך שבו הבנק המרכזי מבצע מהלך של קמיקזה פיננסית. עם זאת, ככל שהיפנים יתעקשו לשמור על המדיניות המוניטרית הנוכחית, כך גם הלחץ לפיחות ילך ויגבר והרזרבות ילכו וידללו.

אגב, גם לבנק ישראל יש רזרבות מט"ח אדירות שהוא יכול להשתמש בהן על מנת למתן את האינפלציה המיובאת במקרה והדולר ימשיך להתחזק. כרגע המדיניות של בנק ישראל מתרכזת, בצדק, בהעלאות הריבית שכן עיקר האינפלציה מגיעה משוק העבודה ההדוק אבל אין ספק שגם בהיבט של מיובאת יש לישראל יתרון ברור על פני מדינות אחרות.

גרף: רזרבות המט"ח של הבנק המרכזי היפני

מקור הגרף: בלומברג

| תחזית פסגות

למרות הירידה במדד אוגוסט מעבר לציפיות, אנו מעריכים כי המדד לא ישנה דבר מבחינת בנק ישראל. האינפלציה הכללית ובמיוחד הליבה ממשיכה להיות גבוהה באופן משמעותי מעל היעד והסיכונים האינפלציוניים במבט קדימה ממשיכים עדיין גבוהים – האינדיקאטורים כמו גם ההודעות הרשמיות של לא מעט חברות מאותתים על כך שישנן עדיין עליות מחירים משמעותיות בגזרת מוצרי המזון אשר צפויות לבוא לידי ביטוי במדד במהלך החודשים הקרובים, כנראה לאחרי חגי תשרי.

בנוסף, למרות שהפעילות בשוק הנדל"ן החלה להתקרר, המחירים עדיין ממשיכים לעלות. לאור הפיגור הניכר בין מחירי הנדל"ן לבין סעיף הדיור במדד, נראה כי סעיף זה ימשיך לטפס מעלה תוך הפעלת לחץ אינפלציוני במשק הישראלי. נדגיש כי אינפלציית השירותים בישראל ממשיכה להיות גבוהה כאשר זו עלתה ב-0.5% באוגוסט והקצב השנתי נותר על 5.1% - רמה שאינה מאפשרת לבנק ישראל להוריד את הרגל מהבלמים.

נוסף על כל אלו, הסנטימנט השלילי המחודש בשווקים הכביד על השקל מתחילת ספטמבר ואנו מעריכים כי הלחץ לפיחות יימשך גם בחודשים הקרובים - מה שגם צפוי להפעיל לחץ אינפלציוני נוסף במשק הישראלי. להערכתנו, ההתפתחויות העולמיות, ובמיוחד האגרסיביות של הבנקים המרכזיים בעולם, ביחד עם סביבת האינפלציה הגבוהה בשוק המקומי, שוק העבודה ההדוק והמצב הפיסקאלי האיתן של ישראל יאפשרו לבנק ישראל להמשיך ולהעלות את הריבית בחדות. להערכתנו בנק ישראל יעלה את הריבית ב-75 נ"ב בחודש הבא.

הכותב הוא האסטרטג הראשי של בית ההשקעות פסגות ואינו בעל עניין אישי בנושא הסקירה. אין בסקירה זו כדי להוות תחליף לשיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.