מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

- ההחמרה בתחזיות הכלכליות פוגעת במניות המדיה החברתית, ומטא פלטפורמס נופלת

- הגידול בהכנסה מפרסומות של פלטפורמות דיגיטליות טהורות צפוי לרדת השנה

- יש אנליסטים שמפרשים את השווי הירוד של מניות המדיה החברתית כאיתות קנייה

- כדי לשדרג את החיפוש של רעיונות חדשים להשקעות, כדאי לבדוק את InvestingPro+

לנוכח הנפילה העצומה של הרבה מניות מדיה חברתית השנה, יכול להיות שהמגזר נמצא בעיצומה של הסערה המושלמת. למשל, Meta Platforms (NASDAQ:META) ירדה כ-50% מתחילת השנה, ו-Snap (NYSE:SNAP) איבדה לא פחות מ-69% באותה התקופה.

קרן הסל Global X Social Media (NASDAQ:SOCL), שמחזיקה סל של מניות מדיה חברתית מכל העולם, ירדה השנה כ-35%.

החמרה בתחזיות האינפלציה, עלייה של שיעורי הריבית ומיתון צפוי בקרוב גורמים לחברות מדיה חברתית להקטין הוצאה על פרסומות, מה שמוסיף על אי הוודאות בתחזיות הרווחים של אותן ענקיות טכנולוגיה. עם זאת, יש הטוענים שהתקופה הדובית נותנת למשקיעים לטווח ארוך הזדמנות מושלמת לקנות בירידות, שכן הרבה מהחברות במגזר עדיין מאוד רווחיות.

בעדכון לאמצע השנה, GroupM, זרוע רכישת הפרסומות של WPP, צופה השנה גידול של 12% בערך בהכנסה מפרסומות אצל פלטפורמות דיגיטליות טהורות, האטה מקצב של 32% שנרשם בשנת 2021. לפי הדיווח:

"אחרי שערי השפל של שנת 2020 ושערי השיא של 2021, שוק הפרסום מסתגל לשנת 2022, שנה עם אינפלציה גואה, עלייה בשכר, התגברות הלחץ הרגולטורי על חברות הטכנולוגיה הגדולות ומאמץ כללי של צרכנים ומשווקים למצוא אחיזה, בעולם שמתרגל יותר ויותר לחיים עם הקורונה".

עם זאת, בדיווח נאמר שהרבה מגזרים עדיין משיגים צמיחה משמעותית.

"רוב המשווקים עדיין מוסיפים לתקציבי המדיה שלהם בשנת 2022; גורם חשוב שמבדל את השנה הנוכחית מהשנה שעברה: הקצב איטי יותר אצל המשווקים הוותיקים, ובמקביל, סביר להניח שפחות משווקים חדשים מופיעים".

| האיום של טיקטוק

בנוסף לאי הוודאות ברמת המאקרו וההאטה בהוצאה על פרסומות, המשקיעים חוששים מרוחות קדמיות ספציפיות של חברות מסוימות. מטא פלטפורמס אמרה למשקיעים בחודש אפריל שהגידול במספר המשתמשים מדשדש. המכירות של מטא לרבעון הראשון עלו רק 7% בהשוואה לתקופה המקבילה אשתקד, וזו הפעם הראשונה בהיסטוריה שלה כחברה ציבורית, 10 שנים, שבה ההכנסות גדלו בשיעור חד-ספרתי.

הכללים החדשים של Apple (NASDAQ:AAPL), המחייבים את חברות המדיה החברתית לקבל הרשאת מעקב ממשתמשים בטלפונים חכמים, פוגעים די קשה בחברות הקטנות יחסית, כמו סנאפ. עם הכללים האלה, יותר קשה למפרסמים למדוד ולנהל את מסעות הפרסום שלהם.

בנוסף לשינויי הפרטיות של אפל, עלייתה של טיקטוק, חברה בבעלות סינית עם 2.91 מיליארד משתמשים פעילים בחודש, יוצרת איום משמעותי על חברות קטנות ועל ענקיות המדיה החברתית כאחת. השירות משך מיליארדי בני נוער בכל העולם, ותופס נתח גדול יותר מעוגת הפרסום הדיגיטלי.

| איתות קנייה?

אולם מבחינתם של אנליסטים מסוימים, המחירים הירודים כיום מאותתים שזה הזמן לחטוף את המניות הזולות. ובראש הרשימה נמצאת מטא, שמנהלת את המשפחה הגדולה בעולם של אפליקציות מדיה חברתית, ובהן פייסבוק ואינסטגרם.

זו הזדמנות קנייה למשקיעים שמאמינים שהבעיות של פייסבוק הן זמניות. מכפיל הרווח הנוכחי של מטא הוא 12, לעומת 20 בנאסד"ק 100 ו-16 ב-S&P 500. לפי נתונים של בלומברג, נתון זה קרוב לרמה הכי נמוכה אי פעם יחסית לרווחים.

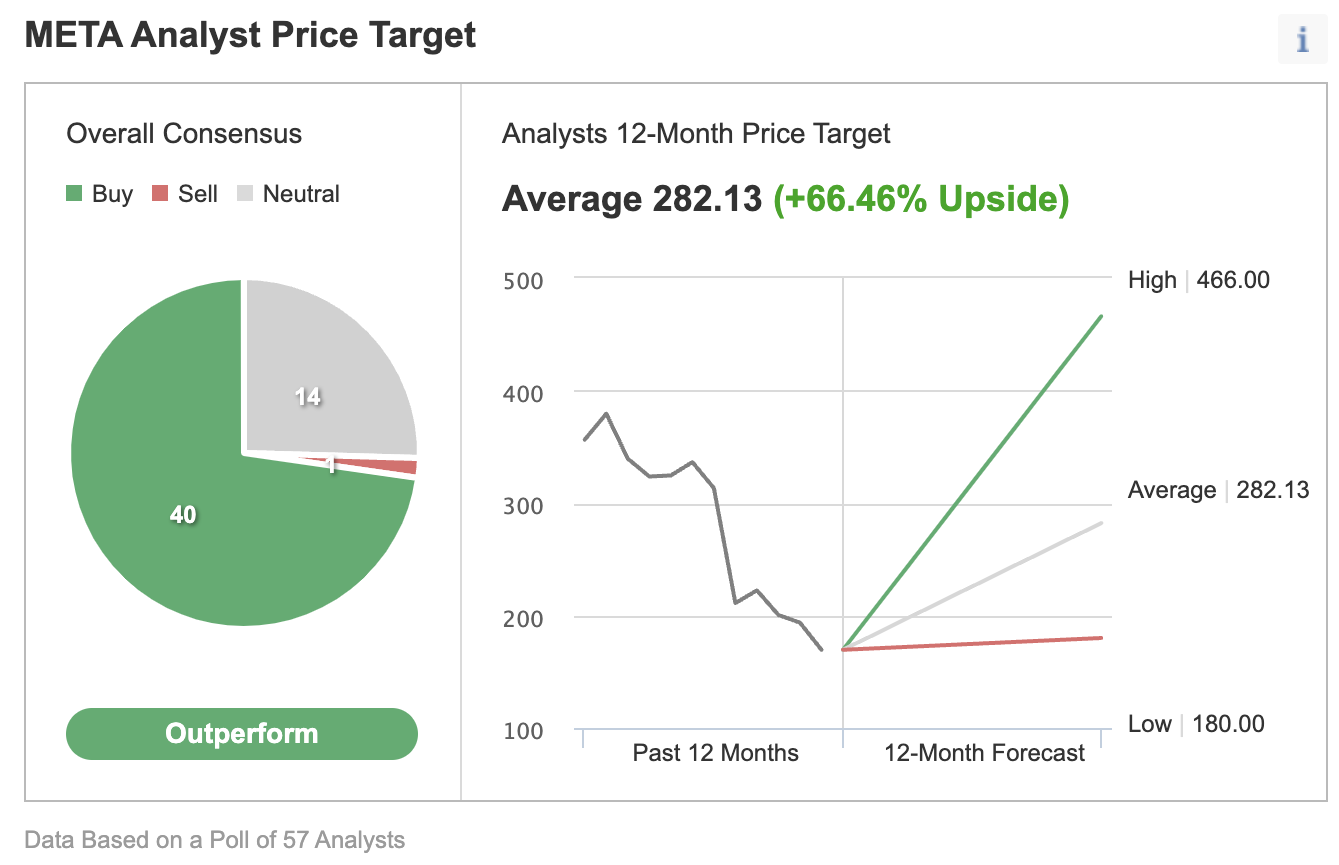

שולי הרווח הגולמי של מטא הם עדיין הכי טובים מבין חברות ענק דומות. אולי זו הסיבה לכך שרוב האנליסטים עדיין נותנים למניית מטא דירוג קנייה ב-Investing.com. הקונצנזוס שלהם על שער היעד ל-12 חודשים נותן עלייה אפשרית של 66.4% משער הנעילה של המניה ביום שני.

מקור הגרף: Investing.com

יש גם אנליסטים השוריים כלפי החברה האם של גוגל, Alphabet (NASDAQ:GOOGL), שמנייתה ירדה השנה כ-18%, אחרי שפרסמה דוח כספי מאכזב לרבעון הראשון. הם מאמינים שהמודל העסקי הרחב של ענקית הטכנולוגיה מכשיר את המניה לשרוד את הירידה הכלכלית.

עלי מוגרבי, אנליסט ב-Morningstar, כתב בדיווח בסוף חודש אפריל שהגידול בהכנסות מפרסומות של YouTube "היה קצת מאכזב", בין השאר, עקב התגברות התחרות ממצטרפים חדשים כמו טיקטוק.

בדיווח חדש מאת בנק אוף אמריקה נאמר:

"לאלפאבית יש עסק יציב יותר, יתרונות בתחום הבינה המלאכותית (AI) ולמידת המכונה (ML) בכל חבילת המוצרים (Performance Max כגורם חיובי), גמישות משמעותית בהוצאות, צוות [הנהלה] שעושה יותר למען בעלי המניות תחת המנכ"ל החדש (כלומר, קנייה חוזרת של מניות) ותמיכה אפשרית בשווי".

| השורה התחתונה

למשקיעים שעמדתם מנוגדת לעמדה הכללית, המניות של ענקיות המדיה החברתית, ובהן מטא וגוגל, מתאימות יותר מאשר החברות הקטנות יותר.

להערכתנו, לציידי המציאות שמחפשים ערך בשוק הדובי הנוכחי, עדיף מבחינה אסטרטגית להישאר עם החברות האלה.

***

רוצים להתקדם מהר ברעיון הבא שלכם? עם InvestingPro+ אפשר למצוא:

- • נתונים פיננסיים לכל חברה מ-10 השנים האחרונות

- • דירוגי בריאות פיננסית למדידת רווחיות, צמיחה ועוד

- • שווי הוגן המתקבל מחישוב לפי עשרות מודלים פיננסיים

- • השוואה מהירה לחברות דומות

- • גרפים של נתוני בסיס וביצועים

ועוד הרבה יותר. ב-InvestingPro+ תקבלו גישה מהירה לכל הנתונים החשובים שצריך כדי לקבל החלטות מושכלות. למידע נוסף »