מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

- דיסני תפרסם את הדוחות הכספיים לרבעון השני של 2022 ביום רביעי, 11 במאי, אחרי סגירת המסחר

- תחזית ההכנסות: 20.05 מיליארד דולר

- תחזית הרווח למניה: 1.19 דולר

כשענקית המדיה והבידור האמריקאית וולט דיסני (NYSE:DIS) תפרסם מחר את הדוחות הכספיים הרבעוניים העדכניים שלה, הציפיה היא שהאינפלציה הגואה, התחרות העזה בשוק הוידאו בסטרימינג והזינוק בעלויות כוח העבודה, יכבידו על יכולתה של ענקית הבידור העולמית לשמור על התאוששות חזקה בתקופה שאחרי מגפת הקורונה.

מניית דיסני נסגרה ביום שני במחיר של 106.98 דולר למניה.

כמו חברות מדיה אחרות, מרכיב גדול מתחזית הצמיחה העתידית של דיסני התבסס על מרחב הסטרימינג, כאשר החברה "הימרה" שיותר ויותר צרכנים יבטלו את מנוי הטלוויזיה בכבלים המסורתית שלהם, ויעברו לצפות בסרטים וסדרות באופן מקוון.

ביצועיה של דיסני בסגמנט הזה היו די מרשימים, מאז שהחברה השיקה את אפליקציית הסטרימינג שלה בנובמבר 2019. בסיס המנויים הכולל של דיסני התקרב ל-130 מיליון לקראת סוף השנה שעברה, כאשר היא מצמצמת את הפער בנתח השוק מנטפליקס (NASDAQ:NFLX), שדיווחה על 222 מיליון מנויים בחודש שעבר.

ואולם, הסביבה אחרי מגפת הקורונה יצרה רקע יותר מאתגר למגזר הוידאו בסטרימינג. הדוחות הכספיים הגרועים שנטפליקס פרסמה לאחרונה תומכים בטענה ש"הבית של מיקי" ככל הנראה יתקשה להוסיף מנויים חדשים לשירותי דיסני פלוס שבהפעלת החברה, בשעה שתחום הסטרימינג עובר תיקון משמעותי.

הפן האופטימי עבור ענקית הבידור מהעיר ברבנק שבמדינת קליפורניה, הוא העסקים הוותיקים שלה, שכוללים פארקי שעשועים, ספינות נופש, ובתי קולנוע, שלמרות הסיכונים המאקרו-כלכליים הגדלים, אמורים להמשיך לשגשג על רקע עליית הביקוש בתחומי התיירות והפנאי.

היקף ההכנסות של החטיבה בדיסני חצה את ה-7.2 מיליארד דולר במהלך הרבעון הפיסקלי הראשון, כפול מהכנסות החברה ברבעון המקביל בשנה שעברה.

הביצועים התפעוליים של הסגמנט זינקו עד ל-2.5 מיליארד דולר, בהשוואה להפסד של 100 מיליון דולר בתקופה המקבילה בשנה שעברה.

| תזרים הכנסות מגוון

השנה, ביצועי מניית דיסני מלמדים שתזרים ההכנסות המגוון של החברה עוזר לה לרשום ביצועים טובים משל מקבילותיה בתקופת המגמה השלילית הנוכחית של השוק.

מניית דיסני איבדה יותר מ-30% מערכה ב-2022, כמחצית מההפסדים שרשמה נטפליקס. שתי החברות היו בעלות שווי שוק דומה נכון לסוף דצמבר, שעמד על כ-275 מיליארד דולר.

בשיחה עם משקיעים בפברואר, סמנכ"ל הכספים של דיסני קריסטין מקארתי אמרה שטכנולוגיות חדשות, כמו שימוש בטלפונים ניידים לצורך ביצוע צ'ק אין למלון או הזמנת אוכל, הורידו את העלויות, והוסיפה שחזרת האירועים בהשתתפות קהל והמבקרים הבינלאומיים אמורים להזניק את היקף המבקרים בעתיד הקרוב.

עמידותה של דיסני, במהלך אחת התקופות המאתגרות ביותר עבור תעשיית הבידור, עודדה אנליסטים רבים בוול סטריט להישאר חיוביים בנוגע לעתידה.

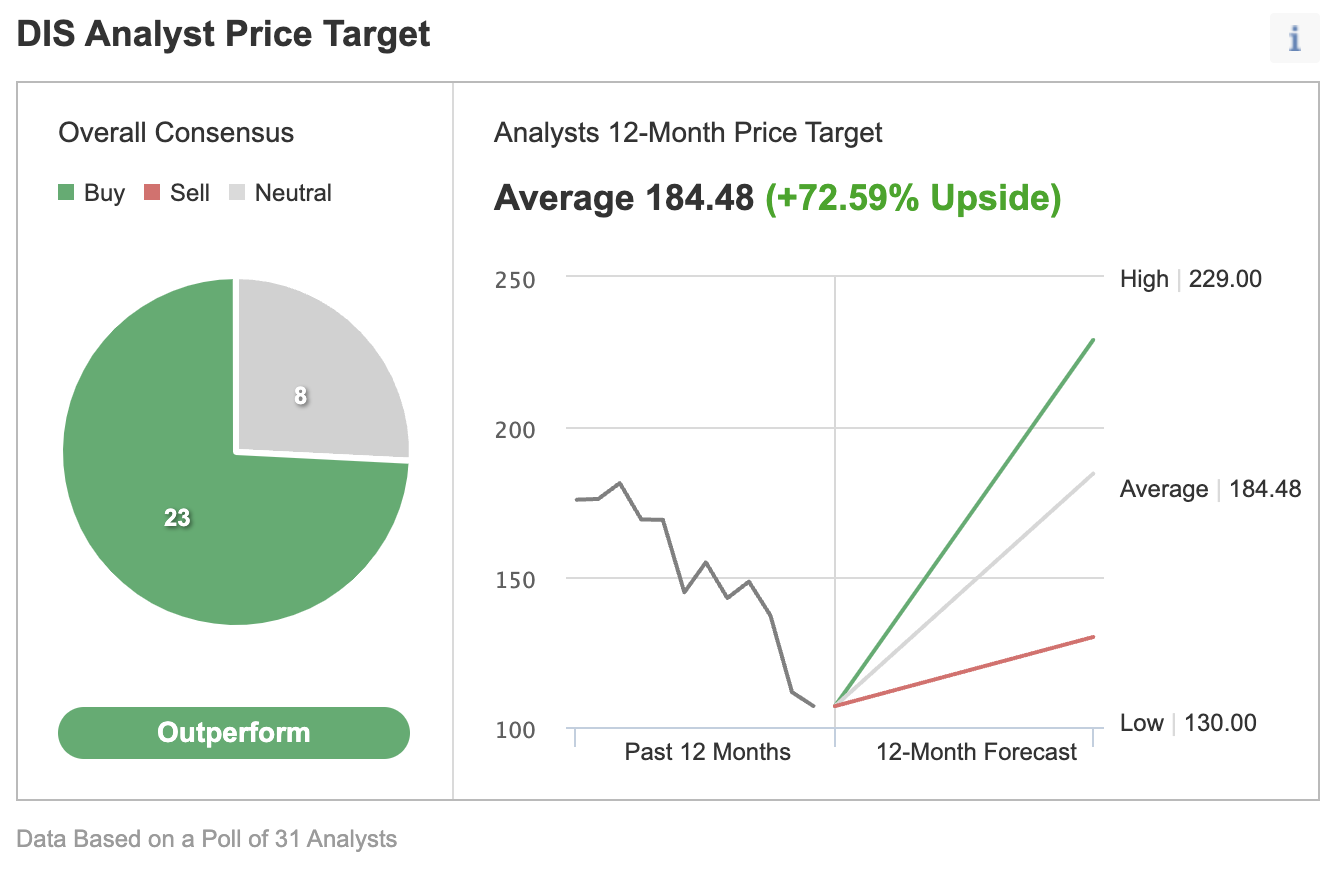

תחזית הקונצנזוס בקרב האנליסטים בסקר שנערך על ידי Investing.com בקרב 31 חוזים, מעידה על פוטנציאל לעלייה של 72.5% במחיר המניה.

מקור: Investing.com

בהודעה שפורסמה לאחרונה, בנק מורגן סטנלי חזר והעניק לדיסני דירוג של "משקל עודף", ואמר שחטיבת הפארקים של דיסני תסייע לחזק את תחזית הרווח למניה של החברה. בהודעה נמסר:

"אנו משדרגים את התחזיות שלנו לחטיבת הפארקים של דיסני, ומאמינים שהחברה מטמיעה טכנולוגיה וכלים תפעוליים שאמורים להניע צמיחה גבוהה יותר באופן מבני, ועלייה מתונה קבועה במרווחים בשנים הבאות. ואולם, תחום הסטרימינג ממשיך להיות סיפור טעון הוכחה, אם כי ההצלחה אינה משוקללת במחיר".

גם בנק וולס פארגו רואה פוטנציאל חיובי לגידול בעסקי הפארקים של דיסני. לפי הודעת הבנק:

"מבחינה של עסקים מקבילים והביצועים התפעוליים, אנו רואים אפשרות לרמות גבוהות יותר של הכנסות ומרווחים מאשר במודל הנוכחי שלנו".

| השורה התחתונה

מניית דיסני נותרה בחירה מועדפת על אנליסטים רבים בוול סטריט, בעקבות התאוששות חזקה בביקוש לפארקים ונכסי בידור אחרים שבבעלותה, שספגו מכה בתקופת מגפת הקורונה.

הודות לחוזקה זו, דיסני נמצאת בעמדת יתרון להתמודדות עם טלטלות כלכליות, כמו העלאות של שיעור הריבית ומיתון.

השוק הנוכחי הופך את תהליך קבלת ההחלטות הנכונות לקשה מתמיד. חישבו על האתגרים:

- אינפלציה

- סערה גיאופוליטית

- טכנולוגיות משבשות

- העלאות שיעורי הריבית

כדי להתמודד איתם, אתם זקוקים לנתונים טובים, כלים יעילים לניתוח הנתונים, ותובנות לגבי המשמעות שלהם. אתם צריכים להוציא את הרגש מההשקעות ולהתמקד בנתוני היסוד של הכלכלה.

לשם כך, קיים +InvestingPro, עם כל הנתונים והכלים המקצועיים שתצטרכו כדי לקבל החלטות השקעה טובות יותר.