מחיר הביטקוין היום: צונח מתחת ל-105 אלף דולר לאחר גל חיסולים של 1.3 ביליון דולר

| דור דבירי, מייסד הבלוג הכלכלי בַּזֶּרֶם |

נכון לכתיבת שורות אלה, מדד S&P 500 השיא תשואה חיובית של מעל ל-20% מתחילת שנת 2021. מדד נאסד"ק בתשואה של כ-18% מתחילת השנה, אחרי מכה קלה בכנף במניות הטכנולוגיה בתחילת השנה.

החגיגה לא עצרה עד כה בארה"ב לבדה: קרן הסל הידועה Vanguard Total World Stock Index Fund ETF Shares (NYSE:VT), החשופה לכלל המניות בעולם, עומדת על תשואה חיובית של כ-15% מתחילת השנה.

לא צריך להיות משקיע ותיק כדי להיזכר בתשואות דו-ספרתיות שכאלה. להוציא את שנת 2018 שהסתיימה ברבעון האחרון שלה בצרימה, בשנים האחרונות התרגלו המשקיעים לתשואות חיוביות וגבוהות.

בהתאם לשווי הגבוה ולמחירים המאמירים של החברות הנסחרות בבורסות, נשמעים – כרגיל, יש לומר - קולות המבשרים את בוא החורף. הבועה תתפוצץ, זה רק עניין של זמן. בלי להיכנס לשאלה האם הערכות השווי של החברות מצדיקות את המכפילים הנוכחיים, אפשר לומר כי בכל מקרה, רצוי להיערך לקור המקפיא של ניו יורק.

אחת הדרכים הידועות להתמודד עם תקופות ארוכות של עליות מחירים בשוקי ההון היא לשמור נתח נכבד של מזומן בתיק ההשקעות. נזילות כזו תאפשר למשקיע לשמור על קור רוח ולחזק פוזיציות או לפתוח כאלה חדשות במקרה של ירידות, שסטטיסטית מתקרבות ככל שהעליות בשווקים נמשכות.

| המקרה של חודש מרץ 2020

מרץ 2020 הוא דוגמה טובה לכך. באותו חודש ירדו המדדים המרכזיים בוול סטריט בכ-20% בתוך כשלושה שבועות. המחולל הראשי היה התפרצות ראשונה ומשמעותית של נגיף הקורונה בעולם המערבי.

על פי הפרסומים באותה תקופה, בחודש מרץ 2020 פדה הציבור בישראל קרנות נאמנות וקרנות סל מנייתיות בהיקף של יותר מ-42 מיליארד שקל - מה שבטא אז את הפחד אצל המשקיעים.

עם זאת, חשוב להבין שעל כל משקיע שמוכר את החזקותיו, בצד השני של השוק ישנו משקיע שקונה - קרי, מחליט להיכנס לפוזיציה דווקא כשהשוק יורד.

מהלך כניסה בשוק יורד מתאפשר בשני תנאים עקרוניים. האחד הוא מחשבה או אמונה שהשוק יעלה ביחס לנקודת ההשקעה, והשני הוא נזילות. בהיעדר כסף זמין להשקעה, עלול המשקיע למצוא עצמו עם רצון, אך ללא יכולת להשקיע בשוק.

בחזרה למרץ 2020: מי שקנה אז בנקודת השפל, החזיר את ההשקעה בתוך מספר שבועות חד-ספרתי, ומאז רשם תשואה חיובית של עשרות אחוזים.

המסקנה היא מתבקשת: מי שחשב כי מדובר במשבר זמני בלבד ושמר על נתח נזיל בתיק ההשקעות שלו, יכול היה לחזק פוזיציות, למצע את הירידות שבתיק ואף להרוויח בטווח הקצר במקרה זה.

| כמה נזיל?

אחד האתגרים המשמעותיים אצל המשקיעים בתקופות של עליות מתמשכות הוא איזון נכון בין נזילות לבין חוסר נזילות בתיק השקעות. ככל שנתח המזומן בתיק יהיה גבוה, כך המשקיע עלול לאבד תשואה פוטנציאלית. מנגד, ככל שנתח המזומן בתיק קטן, יכולת התגובה של המשקיע לירידות פוחתת וחושפת אותו להפסד פוטנציאלי (גם אם זמני) גדול יותר.

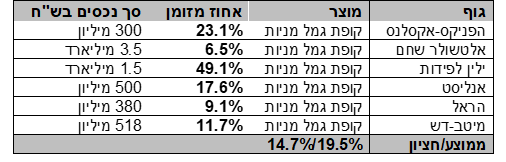

כמה נזילות צריך לשמור ביחס לגודל התיק בתנאי השוק הנוכחיים? כדי לענות על שאלה זו בדקתי כמה תיקים פנסיוניים של גופים מוסדיים, בהתאם לדיווח נכסי התיק נכון לרבעון הראשון של 2021.

מניתוח הבדיקה האקראית עולה כי באותם מסלולי השקעה, מנהלי השקעות שומרים נזילות הנעה בטווח רחב שבין 6.5% ל-49.1% ביחס לשווי הכולל של התיק, ובממוצע של 19.5%, לעומת נתח חציוני של 14.7%.

מבט בקופות במסלולים סולידיים יחסית בעלי שיעור מניות מופחת מגלה כי נתח המזומן נכון לסוף הרבעון הראשון קטן משמעותית מזה של מסלולי המניות. באקסלנס, למשל, נתח המזומן במסלול של עד 20% מניות עומד על כ-7% (נכון לרבעון ראשון השנה). בילין לפידות במסלול של עד 25% מניות, נכון לסוף החציון הראשון של השנה, נתח המזומן עמד על כ-20%.

כלומר, ניתן לראות כי מנהלי התיקים, באופן עקרוני, מקטינים את רכיב המוזמן בתיק ההשקעות כשרמת הסיכון יורדת.

| סיכום

נזילות היא מרכיב משמעותי וחשוב בניהול השקעות, בעיקר בתקופות של עליות וכאשר מחירי החברות בשיא, והכותרות בעיתונים מזהירות מפני התפוצצות בועה או משבר קרב. האיזון בין מרכיב המוזמן למרכיב ההשקעות חשוב במיוחד כדי שלא להחמיץ תשואה פוטנציאלית לצד מוכנות לחיזוק פוזיציות במקרה של ירידות מהותיות.

ומהו היחס הנדרש? אם תשאלו את המוסדיים המנהלים את כספי הפנסיה שלנו, תמצאו שנתח מזומן של 15%-20% בתיק ההשקעות שלכם אמור לספק לכם בממוצע הגנה מפני ירידות, ולהעניק לכם יכולת התאוששות ואף ניצול הזדמנויות בדרך למיקסום תשואת התיק.

הנתונים והמידע המובאים אינם מהווים ייעוץ, המלצה או חוות דעת לכדאיות השקעה במוצרים פיננסיים מכל מין וסוג שהם, ו/או תחליף לייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

איזו מניה כדאי לקנות ביום המסחר הבא?

כוחות מחשוב מבוססי AI משנים את שוק המניות. ProPicks AI של Investing.com כוללת עשרות תיקי מניות מנצחים שנבחרו על ידי מנוע ה-AI המתקדם שלנו.

מתחילת השנה, 3 מתוך 4 תיקי השקעות גלובליים עולים על מדדי הייחוס שלהם, כאשר 98% מהם נמצאים בירוק. אסטרטגיית הדגל שלנו, ענקיות הטכנולוגיה, הכפילה את מדד S&P 500 תוך 18 חודשים, כולל מנצחות בולטים כמו Super Micro Computer (+185%) ו-AppLovin (+157%).

איזו מניה תהיה הבאה שתזנק?