ניר צוק חושף את הסטארטאפ חדש שלו ומגייס 45 מיליון דולר

• המניות הקטנות בוול סטריט מוכנות לתיקון;

• למרות החשש מאינפלציה, הנתונים והעלייה בשולי הרווח של החברות בארה"ב אמורים לדחוף את המניות כלפי מעלה.

המשך האופטימיות ממהלך ההתאוששות הכלכלית דחף ביום שישי האחרון את רוב המניות בוול סטריט כלפי מעלה זה היום השלישי לפחות, ובחלק מהמדדים זה החודש הרביעי ברציפות, עם סיום המסחר לחודש מאי. התחושה החיובית אמורה להמשיך בשבוע המסחר הקרוב, המקוצר עקב החג (יום הזיכרון, שחל ביום שני בארה"ב).

הגישה השורית של המשקיעים גברה בשבוע החולף על החשש, המופיע לסירוגין, מהאפשרות שהאינפלציה תפריע לצמיחה, אבל לא כל הנכסים זכו לביצועים טובים כמו של המניות. ביום שבת, הביטקוין המשיך בגל המכירות שלו.

ביום שישי, מדד המניות S&P 500 עלה זה היום השלישי ברציפות, וסיים בשער הנמוך ב-0.7% בלבד משער השיא שבו ננעל ב-4 במאי. היה זה גם החודש הרביעי ברציפות של עליות במדד הייחוס הכללי. גם מדד דאו ג'ונס עלה זה היום השלישי ברציפות, ביום האחרון של שבוע המסחר שעבר, וננעל בשער הנמוך ב-0.75% מהשיא שבו ננעל ב-4 במאי.

מדד נאסד"ק 100 עלה 0.25% ביום שישי, וננעל בשער הנמוך ב-2.6% מהשיא שלו. היה זה חודש שלישי ברציפות של עליות במדד עתיר הטכנולוגיה. לעומתם, מדד החברות הקטנות ראסל 2000 היה המדד החשוב היחיד שנעל את היום בירידה, לשער הנמוך ב-3.8% מהשיא שאליו הגיע ב-15 במרץ. עדיין, מדד החברות הקטנות רשם עלייה זה חודש שמיני ברציפות, לראשונה מאז שנת 1995.

חשוב לציין ששני המדדים האחרונים שהזכרנו - שמייצגים את הצדדים הנגדיים של סחר רפלציוני - נחשבים שניהם כרחוקים יותר מהשיא שלהם בהשוואה לשני המדדים החשובים האחרים. אבל זה לא אומר בהכרח שהביצועים שלהם חלשים יחסית. יכול להיות שהם פשוט קפצו גבוה יותר, ויצרו שיאים גבוהים יותר, משני האחרים.

למעשה, מדובר בתמונה חלקית בלבד. כשמדד הדאו ג'ונס ומדד S&P 500 עלו 12.7% ו-11.8%, בהתאמה, עד כה השנה, מדד נאסד"ק 100 עלה הרבה פחות, 7.2% בלבד. ואולם, מדד ראסל הרוויח הכי הרבה עד כה בשנת 2021, ועלה 15.6% מתחילתה.

כלומר, אפשר לטעון שמניות הטכנולוגיה, שבדרך כלל נחשבות כמניות צמיחה, עשויות לתת יותר ערך מאשר מניות הנחשבות כמניות הערך, שאותן מיטיב לייצב מדד ראסל 2000, שבו רשומות חברות אמריקאיות מקומיות וקטנות יחסית. החברות הקטנות יותר הן אלה שסבלו הכי הרבה מהסגרים, ולכן צפויות להרוויח הכי הרבה מפתיחת המשק מחדש, לפחות במסגרת הזמן המוצעת שלנו. לכן, בין השאר, אנחנו חושבים שראסל 2000 עשוי להיכנס עכשיו לתיקון.

מדד הייחוס של החברות הקטנות יצר תבנית של כוכב נופל, כשהתקרב לשיא בתבנית ראש וכתפיים.

גם אחרי שמדד הליבה של ההוצאה לצריכה אישית עלה הכי הרבה זה שני עשורים, הסוחרים עדיין מתמקדים בתחזית לעלייה בהוצאות, שעשויה לעודד צמיחה. התחושה החיובית נשמרה גם הודות להנחה שלפיה הנתונים העדכניים לא יספיקו כדי לשנות את המדיניות של נציגי הפדרל ריזרב.

נושא האינפלציה עדיין שנוי במחלוקת בקרב משקיעים וכלכלנים כאחד, כשיש הטוענים שהעליות במחירים זמניות, ואילו אחרים חוששים מהאפשרות להסלמת עלויות בטווח הקרוב. נשיא ארה"ב ג'וזף ביידן פרסם בשבוע שעבר את הצעת התקציב הראשונה שלו לשנה המלאה. ההצעה מפרטת את השאיפות שלו להגדלה ולהרחבה של הממשלה הפדרלית, עם הוצאות בהיקף של יותר מ-6 טריליון דולר ארה"ב לשנת הכספים הקרובה.

אם כל כך הרבה מהנתונים מעודדים פחות מהצפוי, ומשקיעים בולטים כמו וורן באפט ממשיכים להזהיר מאינפלציה, למה ערך המניות עולה? למרות שהמחלוקת ממשיכה לסעור, החברות רושמות רווחים, והתנופה מתגברת.

ואכן, אחרי ש-97% מהחברות במדד S&P 500 כבר פרסמו דוחות כספיים לרבעונים האחרונים, התוצאות של החברות צפויות לעלות 50% בהשוואה לשנה שעברה, העלייה הכי גדולה של נתון זה מאז שנת 2010.

ואולם חשוב לזכור שכבר הזהרנו מההשוואה הזאת לשנה שעברה, משום שהיא נעשית בהקשר של השבתה כלכלית, לכן כל צמיחה צפויה להיות גבוהה באופן מלאכותי. עם זאת, הערכות הקונצנזוס מתחשבות בהשבתת הכלכלה, והתוצאות עדיין עוקפות את התחזיות בהפרש שיא של 23%.

למעשה, בהשוואה לשלושת הרבעונים הקודמים, שבהם הנתונים הטובים מהצפוי היו תולדה של ציפיות נמוכות, התוצאות לרבעון זה היו פונקציה של עלייה ברווחים, שמשקפת חוזק כלכלי. הביקוש התאושש עם הירידה במספר מקרי הקורונה, כשמספר החיסונים בעלייה ויש הקלה של הריחוק החברתי. כפי שעולה מהנתונים על אמון הצרכן והוצאות הצרכן מהשבוע שעבר, יש ביקוש עצוּר, שלו תורמת כמות משמעותית של חיסכון עודף, שהצרכנים עשויים לנצל עם תחילת החידוש של הפעילויות הנורמליות.

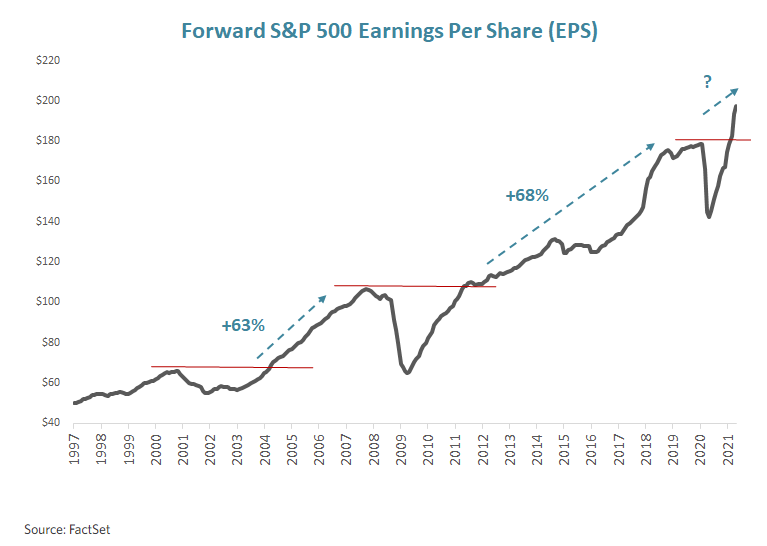

וכשמתחשבים בכל אלה, ומתעלמים לעת עתה משאלות על מדיניות פיסקלית ומוניטרית חסרת תקדים - יש סנכרון מלא של ביצועי שוק המניות ורווחי החברות, וזה אמור להרגיע קצת את המשקיעים. אבל אם רווחי החברות ל-12 החודשים הבאים כבר צפויים לעלות על הרמה שלהם לפני המגפה ביותר מאשר 11%, האם עוד יש מקום לצמיחה?

אנחנו מאמינים שכן, על סמך הציפיות שלנו להתרחבות עקבית. אחרי שני המיתונים הקודמים, רווחי החברות המשיכו לצמוח 65% בממוצע, אחרי שחזרו לשיאים הקודמים שלהם.

אבל לא רק הרווחים מעודדים אופטימיות, אלא גם השיא בשולי הרווח. יצרניות רכב, פיננסים, חומרים - כולם מגזרי רפלציה - הובילו את המניות לזינוק בשולי הרווח.

אז למה אנחנו צופים נסיגה אפשרית של ראסל 2000, המדד שהוכיח שהוא הכי קשור לסחר הרפלציוני? משום שהוא מוכן למימוש רווחים לפני שימשיך לעלות.

התשואות על אג"ח, ביניהן אג"ח אוצר ל-10 שנים של ארה"ב, התייצבו באותו פרק זמן שבו התייצב מדד ראסל 2000.

פריצה כלפי מטה בתוך הערוץ היורד עשויה לאותת על נסיגה של המסחר הרפלציוני, ועמה נסיגה של ראסל 2000.

האם ירידה בתשואות תמשוך את הדולר כלפי מטה?

ביום שישי, הדולר ניסה לפרוץ את קו האפסייד של יתד יורדת, אך נכשל בניסיון הראשון. המטבע נמצא בתבנית עמוסה כבר 9 ימי מסחר, והקונים והמוכרים נתקלים בקשיים בבסיס של היתד העולה הקודמת, בעקבות היתד הענקית מאז השיא בשנת 2020.

הזהב עלה זה היום השני, אבל נשאר בתבנית עמוסה.

המתכת הצהובה מתקשה להתקדם מאז שהגיעה לשיא של הערוץ העולה ב-17 במאי. אם המתכת היקרה תיסוג, היא עשויה למצוא תמיכה הן בתחתית של הערוץ העולה המהיר שלה והן בערוץ היורד מאז השיא שאליו הגיעה בשנת 2020.

ביטקוין השלים יתד דובית, אחרי שהגשים את היעד הגלום של שיא בתבנית ראש וכתפיים.

זה מתנגש עם ההמלצה השורית שלנו לאחרונה. אולם רמה של 29,000 דולר ארה"ב תהיה הדגל האדום עבורנו. שילוב של גורמי יסוד מכביד על מחיר הנפט, ביניהם אקטיביזם סביבתי, המשא ומתן של ארה"ב עם איראן, שמאיים להוסיף היצע לשוק, וישיבת אופ"ק הצפויה להתקיים ב-1 ביוני, שסדר היום שלה כולל שיחות על הגדלת התפוקה. כמו כן, עלייה מפתיעה באקטיביזם של בעלי מניות עשויה להפריע למודלים העסקיים הישנים של ענקיות הנפט.

לעומת זאת, התאוששות כלכלית חזקה צריכה אנרגיה. בנוסף, עונת הנהיגה בקיץ מתחילה בסוף השבוע הקרוב.

יש התנגשות בין גורמים שמשפיעים על מחיר הנפט מסוג טקסס מתוק, והוא מתקשה להשלים תבנית. פריצה של קו האפסייד תאותת על שער יעד של 76 דולר.

| בשבוע הקרוב

כל הזמנים נקובים בשעון החוף המזרחי (EDT)

יום שני:

השווקים סגורים לכבוד יום הזיכרון בארה"ב וחופשת הבנקים בבריטניה.

21:45: סין – מדד מנהלי הרכש של Caixin במגזר הייצור: צפוי לרדת ל-51.7 מ-51.9.

יום שלישי:

00:30: אוסטרליה – החלטת הבנק המרכזי של אוסטרליה בנוגע לשיעור הריבית: צפוי להישאר ב-0.10%.

03:55: גרמניה – מדד מנהלי הרכש במגזר הייצור: צפוי להישאר ללא שינוי ב-64.0.

03:55: גרמניה – השינוי באבטלה: צפוי לרדת למינוס 9,000 מ-9,000.

04:30: בריטניה – מדד מנהלי הרכש במגזר הייצור: צפוי להישאר ללא שינוי ב-66.1.

05:00: גוש האירו – מדד מנהלי הרכש: צפוי לעלות ל-1.9% מ-1.6%.

08:30: קנדה – השינוי בתמ"ג: צפוי לזנק ל-1.0% בחישוב חודשי מ-0.4%.

10:00: ארה"ב – מדד מנהלי הרכש של ISM במגזר הייצור: צפוי להישאר יציב ב-60.7.

11:00: בריטניה – נגיד הבנק המרכזי של אנגליה ביילי נושא דברים

21:30: אוסטרליה – השינוי בתמ"ג: צפוי לרדת ל-2.5% מ-3.1%.

יום רביעי:

21:30: אוסטרליה – המכירות הקמעונאיות: עלו 1.1% בפעם הקודמת.

יום חמישי:

04:30: בריטניה – מדד מנהלי הרכש במגזר השירותים: צפוי להישאר ללא שינוי ב-61.8.

08:15: ארה"ב – השינוי במקומות עבודה לא-חקלאיים לפי נתונים של ADP: צפוי לרדת ל-650 אלף מ-742 אלף.

08:30: ארה"ב – תביעות ראשוניות לדמי אבטלה: צפויות לרדת ל-395 אלף מ-406 אלף.

10:00: ארה"ב – מדד מנהלי הרכש של ISM במגזר הלא-יצרני: צפוי לעלות ל-63.0 מ-62.7.

11:00: ארה"ב – מלאי נפט גולמי: רשם בעבר ירידה של 1.662 מיליון חביות.

יום שישי:

02:15: הודו – החלטה בנוגע לשיעור הריבית: צפוי להישאר ב-4.00%.

04:30: בריטניה – מדד מנהלי הרכש במגזר הבנייה: צפוי לעלות ל-62.0 מ-61.6.

07:00: ארה"ב – יו"ר הבנק הפדרלי ג'רום פאוול נושא דברים

07:00: גוש האירו – נשיאת הבנק האירופי לגארד נושאת דברים

08:30: ארה"ב – השינוי במספר המועסקים במגזר הלא-חקלאי: צפוי לעלות ל-650 אלף מ-266 אלף.

08:30: ארה"ב – שיעור האבטלה: צפוי לרדת ל-5.9% מ-6.1%.

08:30: קנדה – השינוי במספר המועסקים: צפוי לזנק למינוס 22.5 אלף ממינוס 207.1 אלף.

10:00: קנדה – מדד מנהלי הרכש של Ivey: הנתון הקודם שפורסם היה 60.6.