מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

- הסנאט העביר חבילת סיוע בהיקף של 1.9 טריליון דולר ארה"ב, בהצבעה של 50 מול 49 קולות

- המניות מתאוששת יחד עם התשואות

- הדולר מגיע לשיא מאז נובמבר, ומבסס מגמת עלייה

- הנפט חוצה את קו ההתנגדות של 66$, ומגיע לשיא שנתי חדש

התשואות על האג"ח ממשיכות למלא תפקיד מרכזי בתנועות בשוק. ביום שישי, אחרי שדוח התעסוקה החודשי של ארה"ב עקף בהרבה את התחזיות, התשואות על האג"ח זינקו, מה שהוביל לגל מכירה של מניות. מספר מקומות העבודה טיפס ב-379,000, יותר מאשר פי שניים בהשוואה לעלייה הצפויה של 182,000, ושיעור האבטלה ירד אל 6.2%, ועקף את התחזיות, שלפיהן הנתון היה צריך להישאר ב-6.3%.

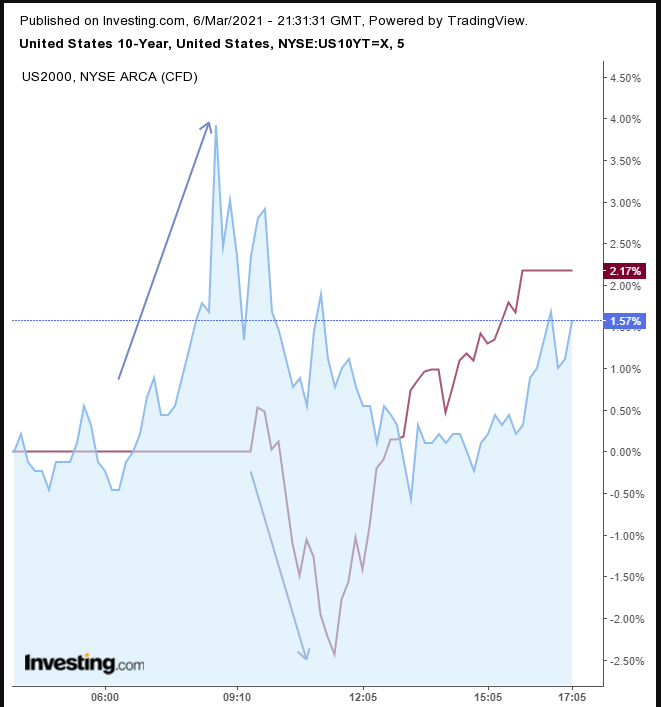

רק אחרי התייצבות של תשואות האג"ח במהלך היום, חלה התאוששות במניות.

ואכן מעניין לציין את התאוששות בתשואות. למרות שהמומנטום המוקדם האט את העליות בשוק המניות, העלייה בשערי הריבית לא בלמה את המניות, בסופו של דבר. יכולתן של המניות להתקדם יחד עם שערי הריבית מחזקת את הטיעון שלפיו התשואות יעזרו בהתאוששות הכלכלה, ולא יעכבו אותה.

ובכל זאת, אחרי נתוני התעסוקה החזקים שדווחו ביום שישי, שבים ועולים הפחדים מ"התחממות יתר" של כלכלת ארה"ב, מה שמזין אינפלציה, שבתורה עלולה לגרום לפדרל ריזרב להעלות את שערי הריבית – למרות ההבטחות של פאואל. ההתעוררות בשערי הריבית מאיימת למוטט את בית הקלפים של הערכת היתר בשוק המניות של ארה"ב, הודות לשערים האפסיים ולהקלה כמותית הנדיבה.

למשל, הביצועים של מדד המניות הקטנות של ראסל 2000 (המופיע בגרף למעלה) היו טובים מאלה של השוק (2.1%+), ואילו מדד נאסד"ק 100 עתיר הטכנולוגיה, שמונה את חברות הטכנולוגיה הגדולות, נשאר מאחור (1.6%+). אלה מעידים בבירור על ציפייה ל"מסחר ריפלציה" (reflation trade - מסחר בנכסים החשופים לכלכלה הצומחת במהירות, ללחצים אינפלציוניים, ולתשואות אג"ח גבוהות). מניות הערך, שנפגעו בתקופת המגפה, הן עכשיו הבחירה המועדפת, ואילו חברות הטכנולוגיה הגדולות, שהרוויחו מהסגרים, נשארות עכשיו מאחור.

אולי יש צדק פואטי מסוים בכך שרובין הוד מרקטס, אפליקציית המסחר שעזרה למשקיעים קמעונאיים להוביל לאחרונה את טירוף המסחר במניות כמו גיימסטופ (NYSE:GME) ואיי.אם.סי אנטרטיינמנט (NYSE:AMC), בחרה לרשום את הנפקתה הראשונה בנאסד"ק בהמשך השנה הנוכחית.

על סמך הנתונים הטכניים, העתיד המיידי של מדד נאסד"ק 100 אינו מבטיח. למרות שהמחיר מצא תמיכה בממוצע נע יומי 100, ונוצר נר פטיש, הוא גם השלים שיא קטן בתבנית ראש וכתפיים, שקו הצוואר שלה סיפק את ההתנגדות במסחר ביום שישי. אולם גם אם המחיר יתאושש עקב אותו נר פטיש, למדד יש מקום לעלות בלי לבטל את המשמעויות הדוביות של תבנית הראש-כתפיים, כפי שמייצג הקו המקווקו של מגמת הירידה.

ההתאוששות ביום שישי מחקה את רוב הירידות במדדים S&P 500 ובנאסד"ק, ואילו המדדים דאו ג'ונס וראסל 2000 עלו שניהם כ-2%. הראשון זכה לדחיפה הודות למוניטין המבוססים שלו בתור מדד ייחוס, שכולל חברות בלו צ'יפ, הנוטות לשמור על ערכן, ואילו השני כולל חברות מקומיות, שהמגבלות החברתיות הרעיבו אותן, אך צפויות לחגוג עם החידוש בזרימת הכספים בכלכלה העולה.

ועדיין, יש הרבה מחלוקת בנוגע לעתיד הצפוי עקב עליית שערי הריבית. לדברי ג'יימס בולארד, נשיא בנק הפדרל ריזרב של סנט לואיס, תשואות אג"ח האוצר של ארה"ב עולות עקב ההתחזקות הכלכלית הצפויה, ואינן צריכות להדאיג או להכתיב שינוי במדיניות. ההצהרה שלו הגיעה אחרי שיו"ר הפדרל ריזרב ג'רום פאואל אמר ביום חמישי שאותה עלייה בתשואות האג"ח זכתה לתשומת לבו, ושהוא היה "מודאג אם היו מתקיימים בשווקים תנאים חריגים או הידוק מתמשך בתנאים הפיננסיים."

ואם שתי ההצהרות נראות סותרות, זה משום שזה נכון. האישור לסתירה ביניהן – ולצורך בחידוש התיאום בין כל הגורמים – הגיע כשבולארד חש צורך להסביר, בריאיון ביום שישי לרדיו של בית הספר וורטון לעסקים:

"בתור בנקאי בבנק מרכזי, אני תמיד חושש מהאפשרות של מסחר חריג או דבר מה שמאותת על פניקה. זה ילכוד את תשומת לבי. אבל לדעתי, אנחנו לא בשלב הזה."

לכן, בולארד, באותן המילים שבהן בחר הבוס שלו, הציג את ההקשר באור חדש. כשיו"ר הפדרל ריזרב פאואל אמר שהאינפלציה "ניכרת וזוכה לתשומת לבי," הוא בעצם התכוון לומר שהאינפלציה עשויה ללכוד את תשומת לבו.

והנה, שרת האוצר של ארה"ב, ג'נט ילן, הכריזה שהעלייה בתשואות היא סימן להתאוששות חזקה יותר, לא להתחזקות החשש מאינפלציה. האם ייתכן שיש מאמץ ממוקד להרגיע את הרוחות שהזינו את גל המכירות אחרי הערותיו הכנות, אך אולי לא מדויקות, של פאואל?

בהצהרתו ביום חמישי, פאואל חזה עלייה במחירים לצרכן הקיץ – כלומר אינפלציה – ובכך נתן ביטוי רשמי לסיוטים הגרועים של המשקיעים, אחרי זמן רב מדי שבו הם דחפו את מחירי המניות כלפי מעלה בהתבסס על עליית ה'סוכר' מההקלה הכמותית של הפדרל ריזרב. ברגע שיש אפילו רמז לגמילה מהכסף הקל, פורצת בהלה.

אולם ביום שבת, הסנאט העביר בהפרש קולות צר את חבילת הסיוע הכלכלי של ג'וזף ביידן עקב מגפת הקורונה, בהיקף של 1.9 טריליון דולר. כעת צריך להצביע בבית הנבחרים על חוק העידוד הנוסף, לפני שייחתם וייעשה חוק בשבוע הקרוב.

בינתיים, תשואות האג"ח יורדות בהדרגה. אג"ח האוצר ל-10 שנים של ארה"ב ננעלו ביום שישי בשער של 1.577, הגבוה ביותר מאז 14 בפברואר.

בנוסף, ביום שישי, הדולר רשם שיא שני, וביסס מגמת עלייה חדשה.

במקביל, הדולר פרץ את חלקה העליון של תעלה עולה, והחל לעלות בתלילות, אחרי שפרץ בהצלחה גם את חלקה העליון של תבנית יתד יורדת, שהחלה בשיא של חודש מרץ בשנה שעברה.

אם תתממש הדינמיקה הצפויה בעקבות דפוס כזה, ייתכן שהדולר יחזור לנקודת השיא של 103 מחודש מרץ 2020, מה שמצביע על מסחר ריפלציה, שעשוי להאפיל על החשש מכך, שמדיניות פיסקלית ומוניטרית חסרת תקדים "תנפח את שיעורי החיסכון הלאומיים ואת הגירעון הנוכחי בחשבונות."

ביום שישי, הזהב ירד זו הפעם השמינית בתשעת ימי המסחר האחרונים.

המתכת הצהובה מתקרבת לתחתית של תבנית תעלה יורדת, מהשער שאליו קפץ המחיר מאז 12 באוגוסט.

הביטקוין רשם יום שני של עליות קטנות, וכעת שוב נסחר מעל לשער של 50 אלף דולר.

הנפט רשם ביום שישי יום שלישי רצוף של עליות, שהוסיף לראלי, אחרי שמדינות אופ"ק הפתיעו את השווקים בהחלטתן להמשיך בייצור המצומצם.

המחיר של נפט מסוג טקסס מתוק (WTI) חצה את קו ה-66 דולר לראשונה מאז אפריל 2019. עלייה של שליש אחוז נוסף תביא את הנפט הגולמי למחירו הגבוה ביותר מאז אוקטובר 2018. על סמך הנתונים הטכניים, נראה שזה בדיוק המקום שאליו הסחורה תגיע.

המחיר חצה כעת את נקודת השיא של פברואר, ועם התנועה בתוך טווח התעלה העולה לכיוון חלקה העליון – החוזה העתידי על הנפט יבחן, כנראה, את רמת ה-70 דולר.

בשבוע הקרוב

כל הזמנים נקובים בשעון החוף המזרחי (EST)

יום שני

18:50: יפן – תמ"ג: צפוי לשמור על יציבות עם צמיחה רבעונית של 3.0%.

יום שלישי

07:00: ארה"ב – תשקיף האנרגיה לטווח הקרוב של מנהל המידע של מחלקת האנרגיה

יום רביעי

08:30: ארה"ב – מדד הליבה של המחירים לצרכן: צפוי לעלות מעט לעלייה חודשית של 0.2% מ-0.1%.

10:00: קנדה – החלטת הבנק של קנדה בנוגע לשער הריבית: צפוי להישאר ללא שינוי בשער 0.25%.

10:30: ארה"ב – דיווחי מלאי נפט גולמי: הדיווח הקודם ציין מלאי של 21.563 מיליון חביות.

יום חמישי

07:45: גוש האירו – החלטת הבנק המרכזי האירופי בנוגע לשער הריבית: צפוי להישאר ללא שינוי ב-0%.

08:30: US – תביעות ראשוניות לדמי אבטלה: צפויות לרדת אל 725 אלף מ-745 אלף.

08:30: גוש האירו – מסיבת עיתונאים של הבנק המרכזי האירופי

10:00: US – מספר המשרות הפנויות בסקר ה-JOLT: צפוי לרדת ל-6.5 מיליון מ-6.644 מיליון.

יום שישי

02:00: בריטניה – תמ"ג: צפוי לרדת למינוס 4.9% מצמיחה חיובית של 1.2% ברבעון הקודם.

02:00: בריטניה – השינוי בתפוקה תעשייתית: צפוי לרדת למינוס 0.7% מצמיחה חיובית של 0.3%.

08:30: ארה"ב – השינוי החודשי במדד המחירים ליצרן: ככל הנראה ירד ל-0.4% מ-1.3%.

08:30: קנדה – השינוי במספר המועסקים: צפוי לזנק אל 52.5 אלף ממינוס 212.8 אלף.