מניות אירופה עולות מעט בעוד הסכסוך במזרח התיכון נמשך; באייר מאכזבת

מאמר זה נכתב בלעדית עבור Inesting.com (מתורגם מאנגלית)

- הסחורות עולות לשיאים חדשים כל יום

- הזהב נשאר מאחורי שאר המתכות היקרות

- הזהב נמצא במנוחה, בהתייצבות ובהתכוננות למהלך הבא שלו כלפי מעלה

- שלוש סיבות לעליות שבאופק

- לנצל את החולשה כהזדמנות קנייה; GDXJ עשוי לתת דחיפה חזקה לעליות הבאות

לזהב יש מקום מיוחד משלו במערכת הפיננסית העולמית. המתכת הצהובה היא סחורה שיש לה יישומים תעשייתיים. היא גם מטבע. בנקים מרכזים, רשויות מוניטריות וממשלות מחזיקים במתכת היקרה כחלק בלתי נפרד מעתודות המט"ח שלהם.

הרבה לפני שזרמו במערכת הפיננסית העולמית דולרים, אירו, ליש"ט, ין, יואן או כל מטבע אחר, הזהב היה הכסף. לזהב יש מקום חשוב בתנ"ך. יש ראיות ארכאולוגיות לתפקידו של הזהב בכלכלות העתיקות.

כל גרם של זהב שיצא מקרום כדור הארץ ממשיך להתקיים, בצורה כזו או אחרת. הזהב הוא נצחי. בשנת 2020, המחיר עלה ל-2,063 דולר ארה"ב לאונקיה, שיא בעידן המודרני. בתחילת המאה הנוכחית, הזהב נסחר במחיר הנמוך מ-300 דולר. בסוף השבוע שעבר מחיר הזהב היה נמוך מ-1,740 דולר, ויש שחקנים בשוק שטוענים שהימים היפים של הזהב כבר חלפו.

אבל לא כדאי לזלזל במתכת היקרה הזאת, שמאחוריה היסטוריה ארוכה בתור מאגר ערך. הזהב נמצא במנוחה, וסביר להניח שיפתיע בחודשים ובשנים הקרובים. המגמה לשני עשורים בחוזים העתידיים על הזהב חיובית. הסביבה הנוכחית ממשיכה לתמוך בנקודות שפל גבוהות יותר וגם בנקודות שיא גבוהות יותר.

מניות של כריית זהב נוטות לספק מינוף של תנועות מחיר בשוק הזהב. הביצועים שלהן נמוכים מביצועי המתכת כשהמחיר יורד, וטובים מביצועי המתכת בתקופות של עלייה בערך הסחורה. מניות קטנות לכריית זהב נוטות להציע עוד יותר מינוף מאשר היצרניות המבוססות יותר, הודות לחיפושיהן אחר המתכת. לקרן הסל Vectors Junior Gold Miners של VanEck (NYSE:GDXJ) יש תיק החזקות מגוון במניות קטנות לכריית זהב.

הסחורות עולות לשיאים חדשים כל יום

בשבועות ובחודשים החולפים, מחירי המתכות הגולמיות עלו לשיאים של כמה שנים, ולעתים של כל הזמנים. בשבוע שעבר, הנחושת עלתה מעל 4.37 דולר לפאונד, מחירה הגבוה ביותר של המתכת האדומה מאז שנת 2011, ורק כ-6% מתחת ל-4.6495 דולר, השיא של כל הזמנים.

עץ מעובד נסחר במחיר שיא של יותר מ-1,030 דולר ל-1,000 רגל רבוע לוחות ב-23 בפברואר. החוזים העתידיים על דגנים ולפתית עלו לשיאים של יותר משש שנים. הכותנה עלתה למחיר הגבוה ביותר שלה מאז יוני 2018, והחוזים העתידיים עלו סוכר למחירם הגבוה ביותר מאז מרץ 2017.

בחודש פברואר, הפלטינה פרצה את קו ההתנגדות הטכנית שלה בשיא מאוגוסט 2016, 1,199.50 דולר, והעפילה לשיא של 1,348.20 ב-16 בפברואר, מחירה הגבוה ביותר של המתכת היקרה מאז ספטמבר 2014, לפני שעברה לתיקון. הנפט הגולמי עלה יותר מ-61 דולר לחבית בסוף השבוע שעבר, ובדרך לנקודת בדיקה אפשרית של השיא משנת 2020, 65.65 דולר לחבית, בחוזים העתידיים הקרובים על NYMEX.

בתור סוג נכסים, הסחורות ממשיכות להפגין את כל הסימנים החשובים למגמה רב-שנתית, עם פתיחת מרץ 2021.

הזהב נשאר מאחורי שאר המתכות היקרות

הזהב היה אחד השווקים הראשונים שהגיעו לשיא חדש בשנת 2020.

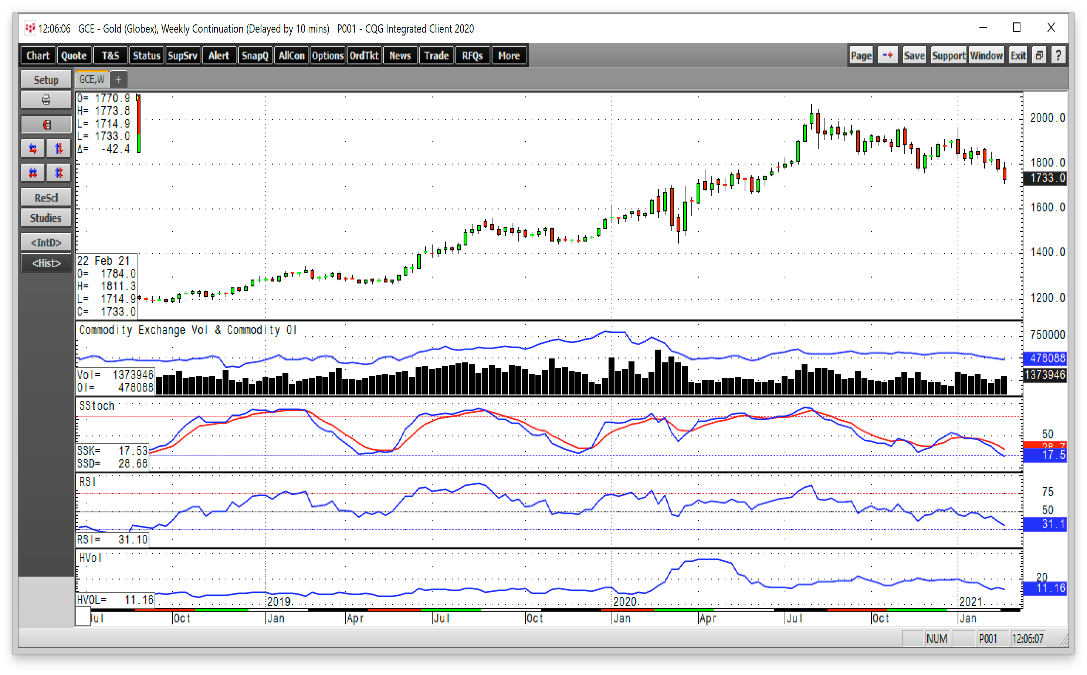

מקור: CQG

כפי שמסומן בגרף השבועי, הזהב הגיע לשיא של 2,063 דולר לאונקיה בתחילת אוגוסט 2020. מאז, היו לזהב נקודות שיא נמוכות יותר וגם נקודות שפל נמוכות יותר.

מספר החוזים הפתוחים, מספרן הכולל של פוזיציות הלונג והשורט בשוק החוזים העתידיים על זהב COMEX, ירד ממספר של למעלה מ-550,000 חוזים, כשהזהב היה בשיאו, ל-478,088 חוזים בסוף השבוע שעבר. הירידה הגדולה מ-13% באמת מידה זו, עם התיקון במחיר, לא מהווה בדרך כלל אישוש טכני להתהוות של מגמה דובית בשוק של חוזים עתידיים.

במקביל, התנופה במחיר ואינדיקטורים של חוזק יחסי ירדו מאז קניות היתר באוגוסט, למה שמסתמן כמכירות יתר בסוף פברואר. התנודתיות השבועית ההיסטורית ירדה משיעור של יותר מ-17.5% באוגוסט למעט יותר מ-11% ב-26 בפברואר.

הזהב נמצא במנוחה, בהתייצבות ובהתכוננות למהלך הבא שלו כלפי מעלה

החוזים העתידיים הקרובים של זהב COMEX לחודש אפריל סיימו את פברואר ברמה של 1,728.80 דולר, ירידה של 16.2% מנקודת השיא באוגוסט 2020. בטווח הארוך, הזהב פרץ את קו ההתנגדות הטכנית הקריטית שלו בשיא מיולי 2016, 1,377.50 דולר, באמצע שנת 2019, והוא המשיך לעלות עד אוגוסט שעבר.

נקודת האמצע של נקודת הפריצה והשיא של כל הזמנים היא 1,720.25 דולר לאונקיה, דולרים מעטים מתחת לשער שבו ננעל בפברואר 26. בשבוע שעבר הוא הגיע לנקודת השפל מאז אוגוסט, 1,714.90 דולר, והמתכת היקרה נעלה את החודש השני של שנת 2021 במחירה הנמוך ביותר מאז יוני 2020.

הזהב הוא עסק ייחודי. הוא משמש בתור סחורה ובתור מטבע.

בדרך כלל, לסחורות יש רמת תנודתיות גבוהה, והמטבעות להפך מכך. אולם בדומה לסחורות, הזהב רגיש, בסופו של דבר, להתגברות של לחצי האינפלציה. להערכתי, החולשה הנוכחית במחיר וההתייצבות בשוק הזהב הן סימן מעודד, כאשר המתכת היקרה מעכלת את השיא של כל הזמנים שאליו הגיעה בקיץ שעבר. במהלך המסחר שלי בזהב בארבעת העשורים האחרונים, למדתי ששוק שורי מדי מאותת, בדרך כלל, על תיקון. התגברות הגישה הדובית בדרך כלל מבשרת על נקודת תחתית.

העלייה המדהימה של ביטקוין ומטבעות דיגיטליים אחרים גרמה לשחקנים רבים בשוק לנהור אל הנכסים האלה. אנליסטים לא מעטים מתייחסים לשימושיות של ביטקוין בהשוואה לזהב, וטוענים שהמטבע הקריפטוגרפי יחליף את המתכת הצהובה.

אולם תנועת המחיר הפרבולית עשויה להיות בדיוק הגורם שיצית את העליות הבאות בשוק הזהב. כשכוח הכבידה ישיג את המטבעות הקריפטוגרפיים, הנהירה חזרה לזהב עשויה לדחוף את המתכת היקרה לשיאים חדשים.

שלוש סיבות לעליות שבאופק

לזהב יש היסטוריה ארוכה בתור ברומטר לאינפלציה. הנזילות מהבנקים המרכזיים ותכניות העידוד מהממשלה הגדילו דרמטית את אספקת הכסף ואת הגירעונות בשנה החולפת. המשבר הפיננסי העולמי של שנת 2008 מאוד שונה אומנם מהמגפה העולמית של שנת 2020, אולם התגובות המוניטריות והפיסקליות היו דומות.

ההבדל היחיד הוא שבשנת 2020, רמת הנזילות והתמריצים הייתה גבוהה בהרבה. מחודש יוני עד ספטמבר 2008, משרד האוצר של ארה"ב לווה סכום שיא של 530 מיליארד דולר כדי לממן את העידוד הכלכלי. במאי 2020, הוא לווה 3 טריליון דולר. הגירעון של ארה"ב מתקרב במהירות לקו ה-28 טריליון דולר. סביר להניח שתכנית התמריצים הבאה תביא אותו אל מעבר ל-30 טריליון דולר. מחיר המדיניות שמעודדת הלוואות והוצאות, על חשבון החסכונות, הוא אינפלציה.

משנת 2008 עד 2011, מחירי הסחורות המריאו עקב המדיניות שיושמה בתקופת המשבר הכלכלי. זרימת הנזילות והתמריצים הרבה יותר גדולה כיום מאשר לפני 12 שנה. למה לצפות לתגובה אחרת מהשווקים?

בשנת 2008, הזהב ירד לנקודת שפל של 681 דולר, בתקופה של העדפת סיכון נמוך (Risk Off). עד שנת 2011, המתכת הצהובה הגיעה ל-1,920.70 דולר, עלייה של 182%. נקודת השפל של הזהב ב-Risk Off של מרץ 2020 הייתה 1,450.90 דולר. אותה תנועה באחוזים משנת 2008 עד 2011 תביא את הזהב לשיא של 2,640 לאונקיה.

אולם רמת התמריצים גבוהה בהרבה, לכן סביר לצפות ליעד של 3,000 דולר ומעלה. הסיבה הראשונה לכך שהזהב צפוי לפרוץ בסופו של דבר לשיאים חדשים וגבוהים יותר היא שהבנקים המרכזיים והממשלות זרעו זרעים אינפלציוניים שוריים ביותר.

הסיבה השנייה לכך שהזהב בדרך למחירים גבוהים יותר, בנוסף על האינפלציה, היא ששוק האג"ח מספר לנו שהפדרל ריזרב טועה לגבי האינפלציה. הפדרל ריזרב ממשיך לדווח על אינפלציה הנמוכה מ-2%, שיעור היעד הממוצע. אולם למרות רכישה של 120 מיליארד דולר בחודש בניירות חוב, שוק האג"ח נמצא בירידה כבר חודשים.

מקור: CQG

הגרף השבועי מראה שאג"ח האוצר של ארה"ב ל-30 שנה ירדו מתחת לנקודת התמיכה הטכנית מנקודת השפל של מרץ 2020, 169-09, ונסחרו ב-161-25 ב-26 בפברואר. נקודת התמיכה הבאה נמצאת בנקודת השפל מסוף 2019, טרם המגיפה: 155-05.

בשבוע שעבר, נקודת השפל ירדה אל מתחת ל-158 לפני התאוששות האג"ח. הפדרל ריזרב שולט בשערי הריבית לטווח הקצר, אבל השוק קובע את שערי הריבית בהמשך עקום התשואות. אפשר לנסות לדמיין כמה נמוך היה מגיע שוק האג"ח אם הפדרל ריזרב לא היה קונה 120 מיליארד דולר בניירות חוב כל חודש.

הירידה באג"ח והעלייה בשערי הריבית לטווח הארוך הן סימן מובהק ללחצי אינפלציה. העלייה בשערי הריבית מגדילה את עלות ההחזקה של זהב וסחורות אחרות. אולם כשהשערים יעלו עקב האינפלציה, זה כבר סיפור אחר.

לסיום, הדולר הוא מטבע העתודה העולמי, ומנגנון התמחור של רוב הסחורות. הזהב אינו יוצא מהכלל. ירידה בשער הדולר נוטה לתמוך מאוד בעליית המתכת הצהובה. עלייה בשערי הריבית לטווח הארוך אמורה לתמוך בדולר, אבל הוא קרוב לנקודת השפל שלו מאז פברואר 2018, בהשוואה למטבעות עתודה עולמיים אחרים.

מקור: CQG

הגרף של מדד הדולר האמריקני, שמודד את הדולר לעומת האירו, הליש"ט והין, כמו גם מטבעות עתודה אחרים, מראה שהוא ירד מ-103.96 בחודש מרץ לקצת פחות מ-91 בסוף פברואר. התמיכה הטכנית הקריטית נמצאת בנקודת השפל של פברואר 2018, 88.15. דולר חלש נוטה להיות שורי למחירי הסחורות, בכללן הזהב.

לנצל את החולשה כהזדמנות קנייה; GDXJ עשוי לתת דחיפה חזקה לעליות הבאות

הזהב נמצא במנוחה, אבל הוא צפוי להתעורר מתקופת התרדמה וההתייצבות, כנראה בקרוב. להערכתי, הזהב יעלה לשיא חדש לפני סוף שנת 2021, עם המשך ההתחזקות של לחצי האינפלציה.

מניות הכרייה נוטות לביצועים טובים משל הזהב בעליות, בחישוב אחוזי, ולביצועים טובים פחות בתיקונים כלפי מטה. מניות כרייה קטנות נוטות לתת חשיפה ממונפת עוד יותר לזהב, משום שהן מפיקות את המתכת הצהובה ומחפשות אותה.

הבחירה במניות כרייה מסוימות עשויה להוות אתגר, לאור הסיכונים המיוחדים לכל חברה עקב הניהול ונכסי הכרייה הספציפיים. אני מעדיף את גישת הפורטפוליו למגזר הזה, כשאני רוצה לדחוף חזק את החשיפה שלי לזהב בתקופות של תיקוני מחיר.

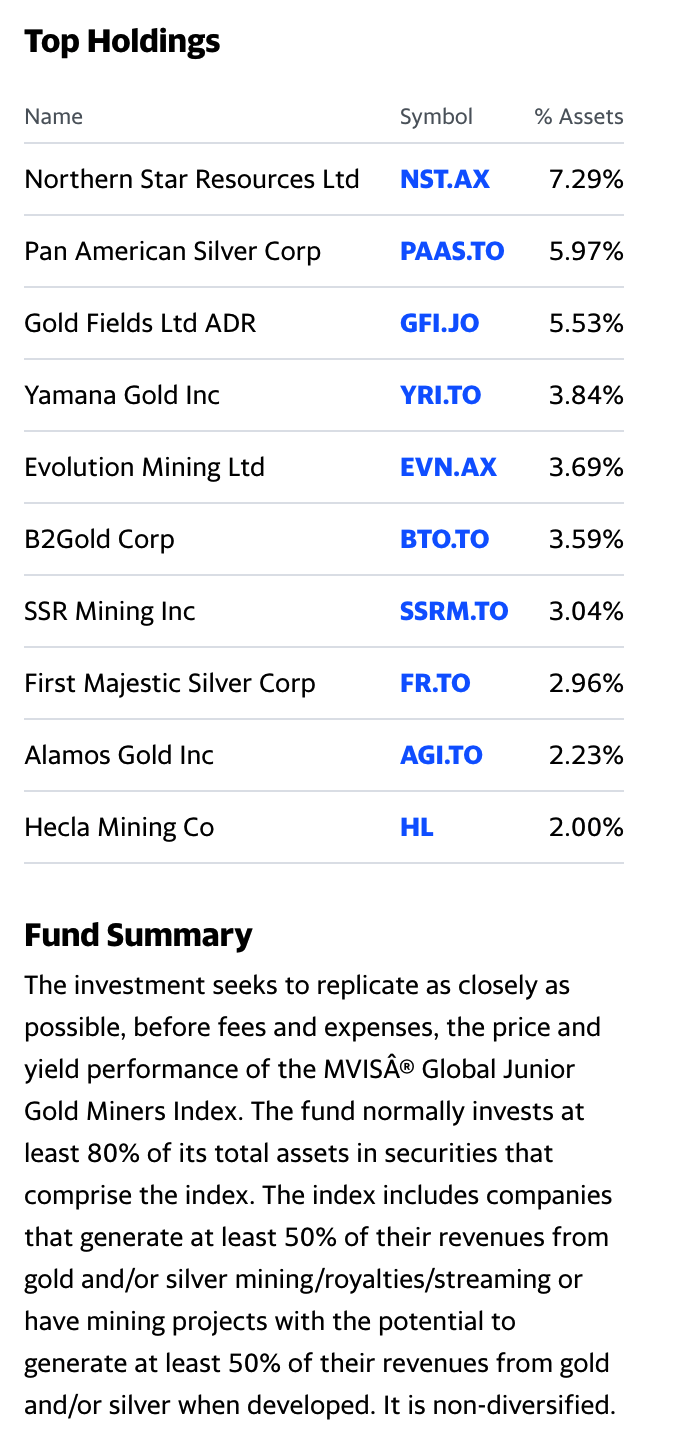

להלן ההחזקות הגדולות וסיכום הכספים של קרן Vectors Junior Gold Miners של VanEck:

מקור: Yahoo Finance

ל-GDXJ יש נכסים נטו בשווי 5.77 מיליארד דולר, והיא נסחרת ביותר מ-7.4 מיליון מניות ביום ממוצע, מה שהופך אותה למוצר נזיל במיוחד. המוצר של קרן הסל גובה יחס הוצאות של 0.54%.

בשנת 2020, הזהב עלה מ-1,450.90 דולר ל-2,063 דולר, או 42.2%.

מקור: Barchart

באותה התקופה, GDXJ עלתה מ-19.52 דולר ל-65.95 למניה, עלייה של 237.8%. GDXJ הצליחה יותר מאשר פי חמישה בהשוואה לזהב, בחישוב אחוזי, מנקודת השפל של 2020 לנקודת השיא.

אין שום בעיה עם הזהב; הוא רק נח. זה הזמן לבחון מוצרים כמו GDXJ, שייתנו דחיפה חזקה לתנועה הבאה כלפי מעלה בחישוב אחוזי.