מייסד קרדנו (ADA) חשף בשידור חי: הפסדתי $3,000,000,000

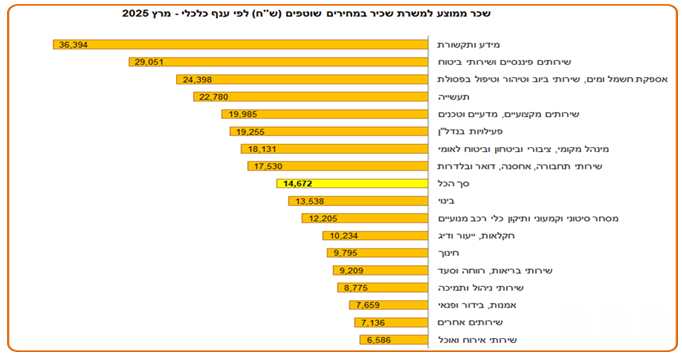

אחת הבדיחות השחוקות שבהן נתקלים בלימודי סטטיסטיקה היא שבן אדם טבע (TASE:TEVA) בבריכה שעומקה הממוצע הוא 90 סנטימטרים. כאילו ללמדנו את המגבלה העיקרית של סטטיסטיקה שמשקפת לעיתים תמונה לא מדויקת של המציאות. המקרה של נתוני השכר הממוצע במשק הם אולי הדוגמה המובהקת ביותר מבין הנתונים הכלכליים שלוקה בכשל הזה. נתוני חודש מרץ שהתפרסמו בשבוע שעבר לא היו חריגים במובן הזה. הכותרת היתה לכאורה מעודדת בכך שהשכר הממוצע הריאלי עלה ב 1.5% לעומת החודש המקביל אשתקד (4.9% נומינלי) במה שעלול לטעת את התחושה שעליות השכר במשק מדביקות את האינפלציה הגואה. השטן נמצא כרגיל בפרטים. בעוד שהשכר הממוצע בתחומי המידע והתקשורת עמד על כ-36 אלף ש"ח, פי שתיים וחצי מהממוצע, הרי שרק 6.2% מהעובדים נהנים מהשכר המרשים (והראוי) הזה. לעומת זאת, עובדי החינוך שמהווים 15.3% מכלל העובדים במשק (הענף הגדול במשק) מקבלים שכר ממוצע של 9,800 ש"ח, 33% מתחת לממוצע!

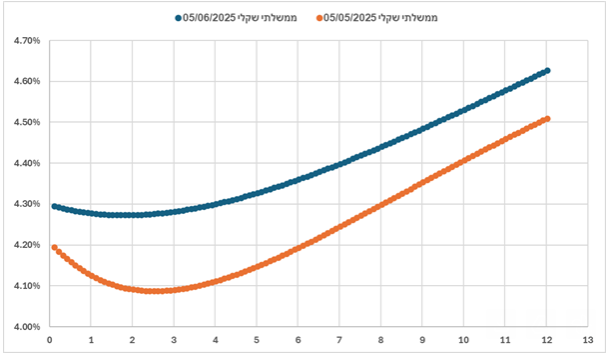

השכר הנוכחי של עובדי ענף החינוך עלה בשנתיים האחרונות ב 0.8% בלבד. נומינלי, לא ריאלי. שכרם של עובדי ההיי טק לעומת זאת עלה באותה תקופה ב 6.8%. למען הסר ספק, במדינת הסטארט אפ חשוב ורצוי שעובדי ההייטק יתוגמלו בנדיבות לאור החשיבות הרבה של הענף לכלכלה המקומית. אלא שהצגה של הנתונים לפיה נראה שהשכר הממוצע במשק מצליח להדביק את האינפלציה אינה נכונה. זה מתקשר לנתוני הרכישות בכרטיסי אשראי לתקופה שבין פברואר לאפריל. במהלך שלושת החודשים האלו נרשמה עלייה של 2.5% בסך כל הרכישות בכרטיסי אשראי. אלא שזו משקפת ירידה חדה לעומת שלושת החודשים שקדמו שבהם היקף הרכישות עלה ב 9.8%. עם זאת יש לציין שנתוני נובמבר-ינואר מוטים במידה מסוימת בשל הקדמת הרכישות לפני העלאת המע"מ. עם זאת, בחינה של השינוי בענפים השונים מגלה שבסקטור ה"מוצרים ושירותים אחרים" (45% מסך הרכישות) שהשפעת העלאת המע"מ עליו היא קטנה נרשמה ירידה מקצב שנתי של 6.2% ל 1% בלבד. כל ההקדמה הזו מיועדת להמחיש שהשפעותיה של המלחמה הארוכה על המשק מתחילות לבוא לידי ביטוי גם במגמות הצריכה, בין שאלו קניית דירות או ארוחה במסעדה. התארכות המלחמה גורמת לציבור לכלכל את אופי והיקף הצריכה שלו בזהירות ולכן ככל שהמצב הביטחוני יימשך, כך סביר להניח שגם היקף הצריכה יירד על כל ההשלכות הכלכליות שיש לכך. זה כמובן לצד העלייה הבלתי נמנעת בהוצאות הביטחון. בנאום שנשא נגיד בנק ישראל לפני מספר ימים הוא ציין ש"כעת עם הגידול ביחס החוב תוצר, העלייה בהוצאות הביטחון, מנעד התרחישים הפוליטיים והצורך לשמור על תוואי חוב שאינו עולה... דרגות החופש בהתנהלות הפיסקלית קטנו". במילים אחרות, הנגיד מסמן לממשלה שהמצב הנוכחי מחייב אותה לנקוט במדיניות פיסקלית מהדקת ואחראית. נזכיר שתחזיות הצמיחה של בנק ישראל והאוצר לשנה הנוכחית מתבססות על ציפייה לצמיחה גבוהה בצריכה הפרטית וככל שהתחזית הזו לא תתממש, כך עולה האתגר של עמידה ביעד הגרעון. השילוב של ירידה בקצב הצריכה לצד עלייה בעצימות הלוחמה וגם עלייה בתשואות האג"ח במספר רב של שווקים גרמו גם לתשואות של שוק האג"ח המקומי לעלות בשבועות האחרונים. מזה זמן רב אנחנו מחזיקים בדעה לפיה פרמיית הסיכון בשוק האג"ח הייתה נמוכה ואינה משקפת את המצב הכלכלי/בטחוני והמדיני של המשק. תשואות אינן יורדות סתם. הן יורדות כשיש ציפייה להפחתת ריבית. וכאשר רמת אי הוודאות היא עדיין גבוהה, הריבית לא תשתנה ולכן אנחנו לא צופים ירידה של התשואות בקרוב. לפיכך אנחנו שומרים על מח"מ קצר – בינוני שאינו עולה על כשלוש שנים.

מאז שהריביות בעולם הופחתו לאפס במשבר הפיננסי של 2008 ולאחר מכן בתקופת הקורונה, נוצרה התחושה אצל חלק לא מבוטל מהמשקיעים (ביניהם כמה מבתי ההשקעות הגדולים בעולם) שעליית הריבית ב 2022 הייתה אירוע חריג וקיימת מאז ציפייה שהריביות צריכות לרדת בחזרה, גם אם לא לאפס, אז לפחות לרמות נמוכות בהרבה מאלו הנוכחיות. אנחנו סבורים מזה זמן רב שמה שהיה הוא ממש לא מה שיהיה ולעזרתנו הגיע בשבוע שעבר הפרשן הכלכלי הבכיר של "פייננשל טיימס", מרטין וולף שבמאמר מנומק ומאלף (כרגיל) מסביר שהריביות הנוכחיות אינן חריגות. להיפך, הן חזרה למצב "נורמלי" יותר של הכלכלה. וולף טוען שמה שלא נורמלי הוא העולם שסביבנו: שווקים עולמיים שמדחיקים סיכונים, ממשלות עם חובות שיא, ומערכת פוליטית בינלאומית רופפת. לאורך ארבעה עשורים, התשואות הריאליות על אג"ח צמודות אינפלציה (בבריטניה ובארה"ב) מספרות סיפור ברור של ירידה מתמשכת עד לשפל חסר תקדים של ריביות שליליות בעשור האחרון, בעיקר בעקבות המשבר הפיננסי של 2008 והתגובה המוניטרית והפיסקלית שנמשכה עוד ועוד. אך מאז 2022, אנו רואים עלייה מהירה בריבית הריאלית לרמות של 1.5% בבריטניה ו-2% בארה"ב , רמות שקרובות יותר למה שנחשב פעם למצב תקין, ואפילו נמוכות ביחס למה שהיה נהוג בשנות ה-80. הנתונים אינם מצביעים על משבר, המרווחים בין תשואות אג"ח רגילות וצמודות, אינדיקטור מרכזי לציפיות אינפלציה, נותרים בתחום של 2.3% בארה"ב ו 3.3% בבריטניה, קרוב לממוצעים רב-שנתיים. זה מראה שהשוק מאמין ביכולת הבנקים המרכזיים לעמוד ביעדי האינפלציה. גם כאשר מסתכלים על מדינות אחרות כמו גרמניה, איטליה ויפן, התשואות על אג"ח עלו באחידות, בצורה שמרמזת על יציאה מהעידן של ריביות אפס או שליליות, אל עולם בו המחיר של כסף חוזר לשקף סיכון, זמן ותחזיות כלכליות ארוכות טווח. ובכל זאת, התחושה אינה של יציבות. תחזיות הצמיחה ל-2025 יורדות במהירות, במיוחד בארה"ב, שם המדיניות הכלכלית של ממשל טראמפ מכניסה אי-ודאות גבוהה. הרטוריקה כנגד הסחר החופשי, הרפורמות הפיננסיות הפזיזות והגירעונות המתמשכים, כל אלה מערערים את האמון של שווקים במשק האמריקאי, גם אם באופן שטרם בא לידי ביטוי ברור בתשואות האג"ח. החוב הממשלתי במדינות העשירות נמצא ברמות שיא דומות לאלו של אחרי מלחמת העולם השנייה וביחד עם עלייה חדה בריבית, זה עשוי להפוך לנטל כבד מדי, הן כלכלית והן פוליטית.

העולם, אם כן, אינו נורמלי והוא עשוי להפעיל לחצים עצומים דווקא על ריביות שהן כיום סבירות והגיוניות. ייתכן שהשוק ייאלץ להתאים מחדש את מחירי הנכסים לרמות הריבית, או לחלופין שהתנאים המאקרו-כלכליים ישתנו באופן כה קיצוני, עד שהריביות ייאלצו שוב לרדת. שתי האפשרויות קשות. זהו עולם שבו השבריריות מוסווית היטב על ידי שקט מדומה בשוקי האג"ח, אך בפועל מספיק זעזוע אחד, בין אם כלכלי או גאופוליטי, כדי להצית משבר חדש. הריביות חזרו לנורמה, אבל הסביבה שבה הן פועלות רחוקה מלהיות כזו.

עוד משהו לסיום. במהלך העימות בין טראמפ למאסק, איים האחרון שחברת החלל שלו, "דרגון" תפסיק לתת שירותים לממשל במה שנתפש כפגיעה בביטחון הלאומי של ארה"ב. הצעד הזה (מאסק חזר בו זמן קצר לאחר מכן) מעלה את השאלה לגבי כוחן של החברות הגדולות. מה יקרה אם לשם דוגמה, מנהלי גוגל (NASDAQ:GOOGL) יודיעו שאם הם לא יקבלו הטבות מס, הם ישביתו את שירותי הענן שהחברה מספקת? נקודה למחשבה. מטרידה.