מחירי הנפט זינקו מעל 100 דולר לחבית; אדובי סיסטמס מדווחת

| רפי גוזלן, כלכלן ראשי בבית ההשקעות אי.בי.אי |

- ירידת התשואות בארה"ב במהלך השבוע האחרון לא שיקפה שינויים מהותיים בפרמיית הסיכון, אלא נשענה ברובה על עלייה חדה בציפיות להפחתת ריבית במהלך השנה הקרובה. זאת למרות שבניגוד למחזורים קודמים בהם נרשם מפנה מהיר יחסית מהעלאה להפחתת ריבית, הרף להפחתת הריבית בעת זו גבוה יותר על רקע סביבת אינפלציה גבוהה יותר. כמו כן, המגמה החיובית בשווקים בחודש האחרון שיקפה שיפור ניכר בתנאים הפיננסים ומשכך צפויה לספק רוח גבית לפעילות ולעכב את המשך הירידה באינפלציה.

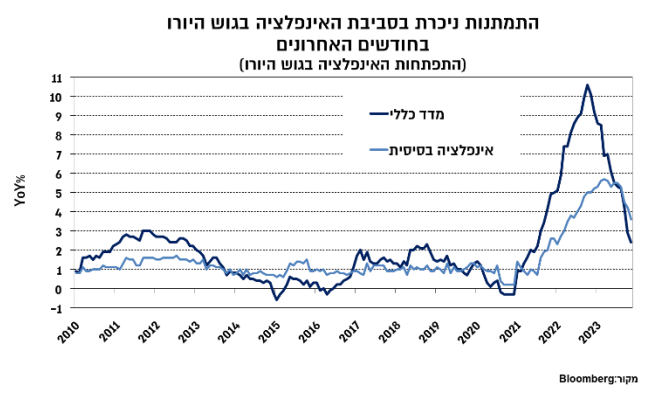

- האפקטיביות של הריסון המוניטארי בגוש היורו גבוהה יותר מזו שבארה"ב ובאה לידי ביטוי בהאטה משמעותית יותר בפעילות ובסביבת האינפלציה. אמנם ובדומה לארה"ב, גם התמחור להפחתת ריבית בגוש היורו ניראה אגרסיבי מדיי, אך להערכתנו קיים סיכוי גבוה יותר לכך שהמפנה להפחתת ריבית בגוש היורו יקדים את זה שבארה"ב.

המגמה החיובית בשווקים הפיננסים נמשכה בשבוע האחרון וזאת בעיקר על רקע המשך ירידת התשואות בשוק איגרות החוב תוך המשך תמחור של תרחיש הנחיתה הרכה בארה"ב.

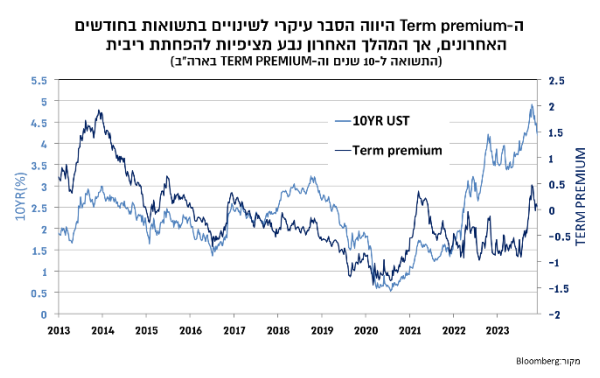

השינויים בתשואות איגרות החוב בארה"ב שיקפו בחודשים האחרונים נירמול של פרמיית הסיכון, תחילה כלפי מעלה ובמהלך נובמבר כלפי מטה לרמה ניטרלית יחסית. לעומת זאת, ירידת התשואות במהלך השבוע האחרון לא שיקפה שינויים מהותיים בפרמיית הסיכון, אלא נשענה ברובה על עלייה חדה בציפיות להפחתת ריבית במהלך השנה הקרובה.

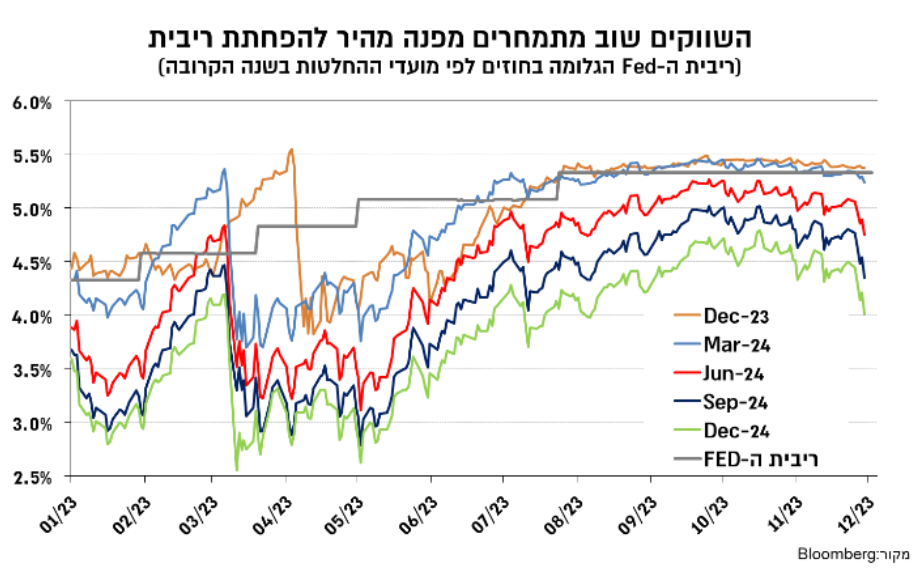

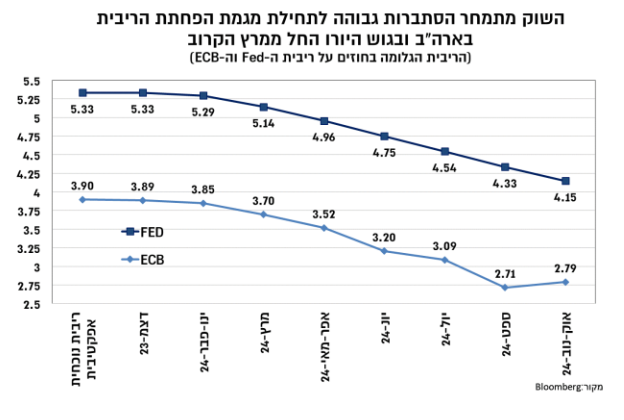

אם עד לאחרונה התמחור נע סביב מידת ההסתברות להעלאת ריבית נוספת בארה"ב באחת ההחלטות הקרובות, הרי שבמהלך השבוע האחרון השוק עבר לתמחר מפנה מהיר להפחתת הריבית, בהסתברות גבוהה של כ-60% כבר מחודש מרץ הקרוב. מעבר לכך, השוק מתמחר סדרת הפחתות ריבית מהירה לאורך 2024, של 5-6 הפחתות ריבית של 25 נ"ב לסביבה של 4%.

ההתבטאויות האחרונות של חלק מחברי הפד אמנם כיוונו לכך שהריבית צפויה להישאר ללא שינוי בהחלטה הקרובה, ובאופן כללי לכך שהם מרגישים נוח עם המדיניות הנוכחית (בכך שהיא מרסנת והשפעתה המלאה טרם באה לידי ביטוי), אך בהמשך לזאת פאוול ציין כי מוקדם עדיין לקבוע שמחזור העלאות הריבית הסתיים ובוודאי שמוקדם לצפות להפחתת ריבית.

למרות דבריו של פאוול, ייתכן והמשך הותרת הריבית ללא שינוי עודד את השוק וזאת על רקע ניסיון העבר בכל הנוגע למעבר לעמדת המתנה ממושכת מצד הפד. שכן, תגובת השוק הייתה ירידת תשואות והתגברות הציפיות להפחתת הריבית.

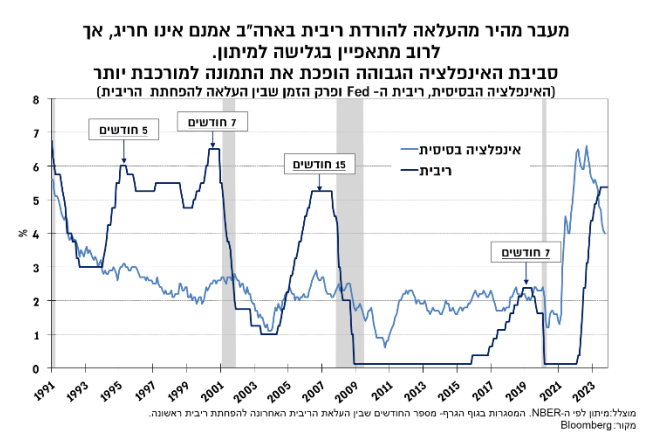

מעבר מהיר מסיום העלאות הריבית להפחתת ריבית אינו חריג, כאשר במרבית המחזורים האחרונים (מתחילת שנות ה-90 של המאה הקודמת) פרק הזמן נע סביב 2 רבעונים, ואילו טרום המשבר הפיננסי של שנת 2008, הריבית נותרה ללא שינוי כ-5 רבעונים. מבחינה זו תמחור של מפנה בריבית לקראת מרץ 2024, משקף המתנה של כ-8 חודשים ועקבי עם סטטיסטיקת העבר.

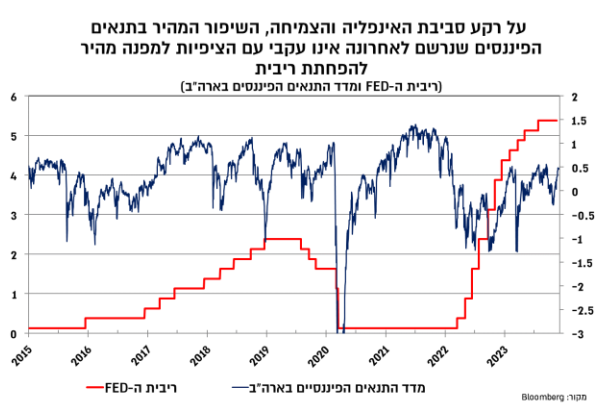

עם זאת, כפי שעולה מהגרף הבא, למעט שנת 1995, שבה הושגה האטה ולא מיתון (אך בכל זאת תוך הרעה בתנאים הפיננסים) המפנה בריבית שיקף הידרדרות ריאלית שלוותה בגלישה למיתון והרעה בתנאים הפיננסים.

בנוסף, בכל אחד מהמקרים האינפלציה הייתה נמוכה באופן ניכר מזו הנוכחית, סביב 3%-2%, כך שהיא לא היוותה שיקול שמנע מעבר מהיר להפחתת ריבית בעקבות ההידרדרות בתמונת המאקרו.

כיום לעומת זאת, האינפלציה אמנם נמצאת במגמת ירידה, אך האינפלציה הבסיסית עדיין נעה סביב 4% (קצב זהה מאפיין גם את אינפלציית השירותים הבסיסית ללא דיור, מדד אותו ציין פאוול מספר פעמים כאינדיקציה לעומק האינפלציה), כך שהרף להפחתת הריבית גבוה יותר מאשר במחזורים קודמים, בוודאי ביחס לתמחור הנוכחי בשווקים המשקף כאמור 5-6 הפחתות ריבית בשנה הקרובה.

כמו כן, נתוני המאקרו שפורסמו בשבוע האחרון בארה"ב עקביים אמנם העם האטה בקצב הצמיחה ביחס לרבעון השלישי, אך ממשיכים לשקף צמיחה חיובית, בפרט בכל הנוגע לצריכה הפרטית.

ההכנסה הריאלית הפנויה עלתה בשנה האחרונה בשיעור של כ-4% ואילו הצריכה הפרטית בשיעור של כ-2.2%, כך שבשנה האחרונה נרשמה עלייה בשיעור החיסכון, ובכל אופן, קצב עלייה זה בהכנסה הפנויה תומך בהמשך צמיחה סביב המגמה של הצריכה הפרטית.

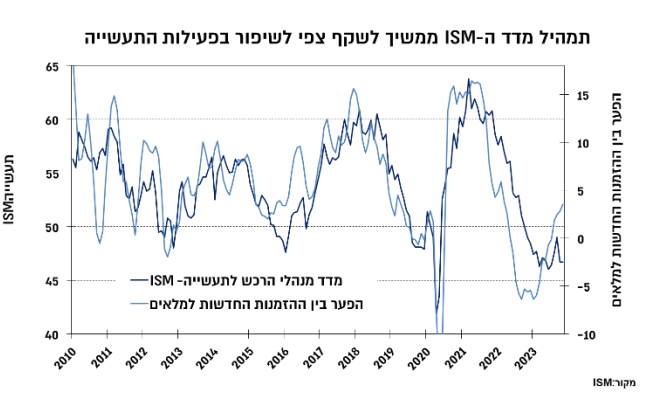

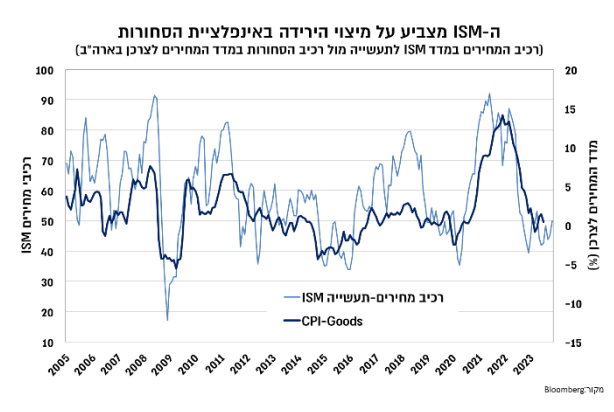

מבחינת פעילות התעשייה, מדד ה-ISM תעשייה לחודש נובמבר איכזב כאשר נותר ללא שינוי ברמה של 46.7, והשלים חודש 13 ברציפות שבו הוא שוהה מתחת ל-50. המדד הושפע ככל הניראה בנובמבר מהשביתה בתעשיית הרכב שהשפיעה לרעה על רכיב הייצור והתעסוקה.

לעומת זאת, רכיב ההזמנות החדשות התאושש כך שהפער ביחס לרכיב המלאים המשיך להתרחב, וממשיך לשקף צפי להתאוששות בפעילות התעשייה בחודשים הקרובים. כמו כן, רכיב המחירים עלה בנובמבר והתקרב חזרה ל-50, ומאותת על מיצוי מגמת הירידה באינפלציית הסחורות.

בנוסף, המגמה החיובית בשווקים בחודש האחרון שנתמכה בירידה תשואות ובמרווחי האשראי, הובילה לשיפור מהיר בתנאים הפיננסים, כך שההנחה שליוותה את הפד בחודשים האחרונים בדבר הקשחה בתנאים כתחליף להעלאת ריבית, אינה רלוונטית בתמחור הנוכחי.

שיפור בתנאים הפיננסים, צפוי לספק רוח גבית לפעילות ולעכב את המשך הירידה באינפלציה, התנאי המוביל כיום למעבר להפחתת הריבית, גורם נוסף שמצביע על תמחור אגרסיבי מדיי של תוואי הריבית המגולם.

כפי שציינו בסקירה הקודמת, התמונה בגוש האירו נוחה יותר באופן יחסי לזו שבארה"ב בכל הנוגע לאינפלציה ולציפיות למפנה בריבית. זאת על רקע אפקטיביות גבוהה יותר של המדיניות המוניטרית של ה-ECB שנתמכת במשקל הגבוה יותר של האשראי הבנקאי בסך האשראי, שרשם האטה נוספת באוקטובר (בולטת באשראי חברות עם ירידה של כ-1% בשנה האחרונה, לעומת יציבות בקצב הגידול באשראי הצרכני).

בנוסף, הערכה זו קיבלה חיזוק מהנתונים בשבוע האחרון, עם המשך התכווצות בפעילות התעשייה, ובפרט מהמשך ירידה מהירה באינפלציה. קצב עליית המדד הכללי התמתן בנובמבר ל-2.4% (מ-2.9% באוקטובר) והאינפלציה הבסיסית התמתנה ל-3.6% (מ-4.2% באוקטובר).

אמנם קצב האינפלציה הבסיסית גבוה באופן ניכר מהיעד (2%), אך ההאטה בפעילות ובאשראי מאפשרים ל-ECB להמשיך בעמדת המתנה מתוך הנחה להמשך השפעה בפיגור של הריסון שננקט עד כה.

הציפיות להפחתת ריבית בגוש היורו זהות למדי שאלו בארה"ב, ולמרות שגם במקרה זה עוצמת ההפחתה ניראית גם כן גבוהה מדי, צפי להפחתה של כ-125 נ"ב בשנה הקרובה, סביר לצפות לכך שהפחתת הריבית בגוש האירו תקדים את ארה"ב, הערכה שצפויה להוביל לביצוע עודף של שוק איגרות החוב האירופאי על האמריקאי, אך במקביל צפויה להוביל להיחלשות של האירו מול הדולר.

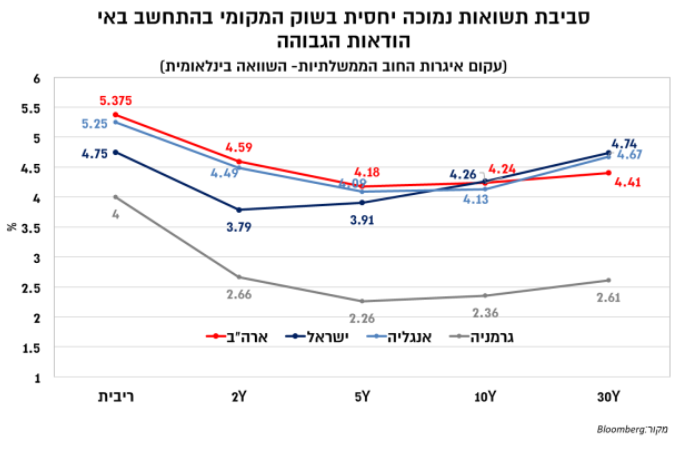

מבחינת שוק האג"ח, ירידת התשואות האחרונה הובילה כאמור את פרמיית הסיכון לסביבה ניטראלית, לאחר שבמהלך אוקטובר נסחרה ברמות גבוהות יחסית והובילה אותנו לעמדה חיובית יותר בנוגע לתמחור איגרות החוב.

כיום, לעומת זאת, על רקע רמת פרמיית סיכון ניטראלית וציפיות גבוהות מאוד להפחתת ריבית מהירה החל מהרבעון הראשון של השנה, על אף אינפלציה גבוהה יחסית וצמיחה חיובית מעל המגמה, המשך ירידת התשואות באיגרות חוב ל-10 שנים מוגבל להערכתנו בתקופה הקרובה, ותומכת בעמדה דפנסיבית יותר מבחינת המח"מ.

זאת, עד לעליית מדרגה במרווחי האשראי שתסמן מפנה קרוב בריבית ותתמוך במח"מ ארוך יותר בתיק האג"ח.

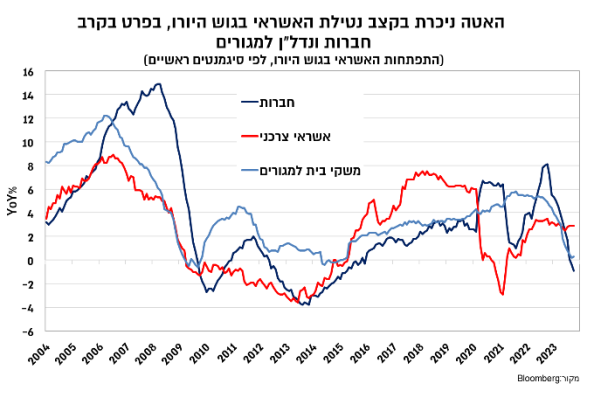

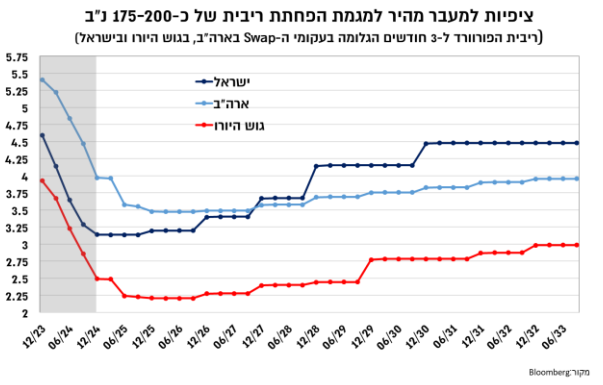

מבחינת השוק המקומי, הוא אמנם עבר לתמחר מוקדם יותר מעבר להפחתת ריבית מהירה, על רקע המלחמה, אך במהלך השבוע האחרון יישר קו עם הפחתת ריבית המצטברת הגלומה בשווקים בשנה וחצי הקרובה, בהיקף של כ-175-200 נ"ב.

הפחתת ריבית בסדר גודל זה עקבית עם גלישה למיתון, תרחיש סביר לגבי המשק הישראלי למרות שהתחזית של בנק ישראל אינה מניחה גלישה למיתון.

תרחיש זה משקף צפי לפגיעה ניכרת בפעילות ובתעסוקה וירידה באינפלציה, שמוביל לירידה מהירה בריבית, אך אינו עקבי עם המשך לחצים לעלייה בפרמיית הסיכון גבוהה של המשק הישראלי, כתוצאה מהתרחבות המלחמה, כלומר מייחס הסתברות נמוכה יחסית לתרחיש זה. לכן, פרופיל הסיכוי-סיכון בתמחור הנוכחי תומך עדיין בעמדה דפנסיבית יותר מבחינת מח"מ התיק.

לכותבי המאמר ולחברת שרותי בורסה והשקעות בישראל - אי.בי.אי בע"מ ("שירותי בורסה") אין רישיון שיווק השקעות והם אינם מבוטחים בביטוח הנדרש מבעלי רישיון בהתאם לחוק הסדרת העיסוק בייעוץ השקעות, בשיווק השקעות ובניהול תיקי השקעות, תשנ"ה-1995. בעת פרסום המאמר שירותי בורסה וכותבי המאמר הינם בעלי עניין אישי בנושאיו הנובע מאחזקותיהם בניירות הערך הנזכרים בסקירה או מקיומם של קשרים עסקיים עם החברות המוזכרות. יובהר, כי אין באמור בסקירה כדי להוות תחליף לשיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.