מדד ת"א 125 עולה במהלך המסחר; הדולר עולה במהלך המסחר

| ויקטור בהר, מנהל המחלקה הכלכלית בבנק הפועלים, וכלכלני הפועלים |

| ישראל:

צמצום עילת הסבירות מאחורינו, והמשך החקיקה מתוכנן למושב החורף שיחל בנובמבר. בין לבין מצפים לנו דוחות של חברות הדירוג שאולי ישפכו יותר אור על האופן בו הן תופסות את סיכון המדינה בעקבות החקיקה.

חברת דירוג האשראי פיץ' הפחיתה בשבוע החולף את דירוג האשראי של ממשלת ארה"ב. הפחתת הדירוג מציפה את הדילמה של המדרגים לגבי ישראל. במקרה של ארה"ב החוב גבוה, הגירעון השוטף ממשיך להגדיל אותו, והממשל מתקשה לקבל החלטות לא פופולריות לצמצום הגירעון.

בסופו של יום הדירוג מבטא כושר החזר של החוב הממשלתי, ובמקרה של ישראל קשה לומר שמדינה עם יחס חוב תוצר של 60%, וגירעון תקציבי שאולי יגיע ל- 2% מהתוצר, מועמדת לאירוע אשראי בטווח הנראה לעין.

ניתן לטעון שכל פגיעה בפוטנציאל הצמיחה מהווה סיכון לחוב ארוך הטווח, וכן שלא ברור מה תהיה מידת המחויבות של ממשלות עתידיות לשמירה על האיתנות הפיננסית, וכאן הדברים כבר תלויים בפרשנות של חברות הדירוג להתפתחויות.

חלק תלוי גם בעיתוי הפרסום, ככל שחולף הזמן ויתפרסמו נתונים כלכליים חלשים יותר, ובכלל זה אולי הרעה במצב התקציבי, זה עשוי להטות את הכף מצד המדרגים.

יש לציין ששוק איגרות החוב לא "מעניש" עד כה את ממשלת ישראל בפרמיות גבוהות יותר באג"ח הממשלתיות הנקובות במט"ח, וגם איגרות החוב בשקלים חזרו להיסחר בתשואה שנמוכה מזו שבארה"ב

התשואה ל-10 שנים בשקלים נסחרת עתה ברמה של 3.85%, כעשרים נקודות בסיס מתחת לתשואה של הטרז'רי האמריקנית.

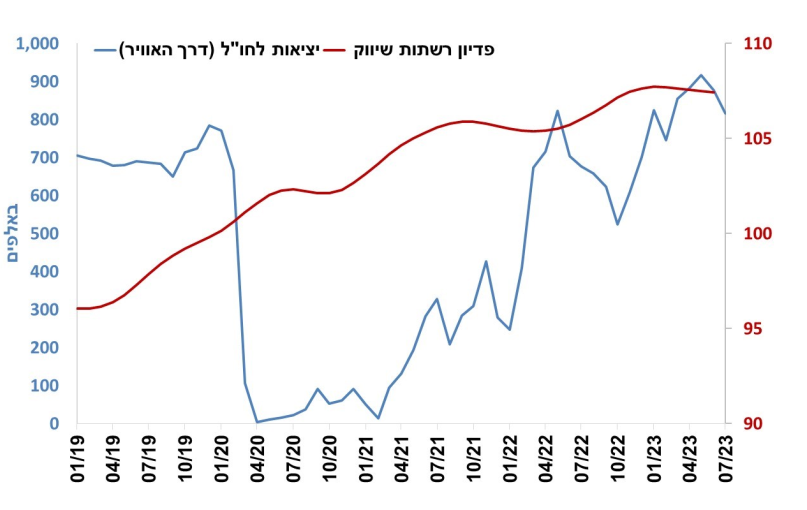

המכירות ברשתות השיווק מצביעות על קיפאון ואפילו ירידה קלה בצריכה המקומית של משקי הבית ברבעון השני של השנה.

מגמה דומה נצפתה גם במכירות בכרטיסי אשראי. נתונים אלו הושפעו להערכתנו מהעלייה החדה בנסיעות לחו"ל, שגורמת להסטת צריכה מהשוק המקומי לחו"ל. יציאות הישראלים לחו"ל בחודש יולי היו גבוהות בכ- 20% מאלו של יולי אשתקד.

כלומר, הנתונים משקפים את הפגיעה ברשתות הקמעונאיות המקומיות, יותר מאשר ירידה בהוצאות של משקי הבית.

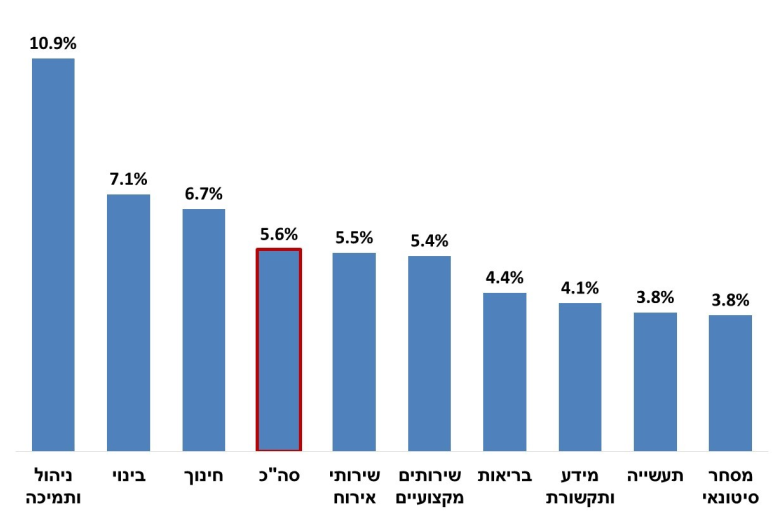

השכר עדיין עולה בקצב מהיר ומאיים על חזרת האינפלציה לתחום היעד. השכר הממוצע בחודש מאי היה גבוה ב- 5.6% מזה שבמאי אשתקד.

המגמות אינן אחידות, ובענפי משק כמו תעשייה ומסחר סיטונאי ניתן לראות שעליית השכר התמתנה, והשפעתם של מגזרים אלו בתקופה הנוכחית על האינפלציה גדולה יותר לדוגמה מזו של עלייה בשכר במגזר הציבורי.

אנו מותירים את תחזית האינפלציה ברמה של 2.6% ב- 12 החודשים הקרובים. שוק העבודה, ועליית השכר בפרט, מהווים כאמור גורם סיכון, אך אנו מניחים שההאטה בצמיחה תחלחל ליותר ויותר סעיפים במדד המחירים לצרכן, ובכלל זה למחירי שכר-הדירה.

הירידה באינפלציה בעולם צפויה לתרום גם היא להמשך ירידה באינפלציה השנתית בישראל.

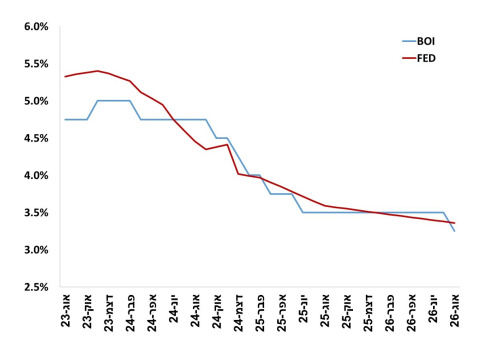

ההפתעות כלפי מטה במדדי המחירים לצרכן בישראל מאפשרות לבנק ישראל להותיר את הריבית ללא שינוי בהחלטה הקרובה. הבנקים המרכזיים של ארה"ב, האירו ובריטניה המשיכו להעלות את הריבית, ונוצר פער משמעותי בין הריבית בישראל לריבית הדולרית.

פער זה פועל להחלשת השקל. מגמה זו עשויה לקבל רוח גבית בתרחיש בו מחירי המניות בעולם יתחילו לרדת. בתרחיש כזה, בנק ישראל עשוי להידרש לעוד עליית ריבית, אך בינתיים זה אינו התרחיש המרכזי מבחינתנו.

| גלובלי

השבוע החולף לא האיר פנים למשקיעים, אבל זה לאחר חודש יולי מרשים במיוחד. נתונים טובים יחסית גם בארה"ב וגם באירופה מאותתים שריבית גבוהה היא פה להישאר בשנה הקרובה.

הבנק המרכזי של יפן הצטרף אף הוא לשורת הבנקים המרכזיים כשנקט בסוג של העלאת ריבית, ולבסוף הגיעה חברת הדירוג פיץ' עם הפחתת הדירוג של ארה"ב.

בסיכום השבועי, מדד הנאסד"ק הוביל את הירידות בארה"ב עם ירידה של 2.8%, ואחריו מדדי דאו ג'ונס ו- S&P 500 עם ירידה של 1.1% ו- 2.3% בהתאמה.

מדד יורוסטוקס 50 השיל מערכו 3.0% וגם השווקים באסיה ירדו. מדד המניות בטייוואן ירד 2.6%, מדד המניות בהונג קונג האנג סנג ירד ב- 1.9% ובקוריאה ב- 1.0%. עם זאת, מדד המניות בסין עלה 0.4%.

בשוק הסחורות, מחיר חבית נפט מסוג ברנט עלה ב- 1.4% ל-86 דולר. מדד מחירי כלל הסחורות רשם ירידה של 1.1%.

| ארה"ב: פיץ' מפחיתה את דירוג האשראי של ארה"ב

חברת דירוג האשראי פיץ' הפחיתה את דירוג החוב של ממשלת ארה"ב בנוץ' אחד מרמה של AAA לרמה של +AA. הדירוג השתווה לזה של חברת S&P. הפחתת הדירוג היא על רקע הערכתם להידרדרות במצב הפיסקאלי של ארה"ב.

לא מדובר באירוע ספציפי שקרה אתמול אלא בתהליך הדרגתי של שני עשורים, שהתווספו לו עתה שני גורמים בעלי משמעות: 1. צפי למיתון קצר טווח: תחזית לירידה בתוצר ברבעון הרביעי של השנה והראשון של 2024. 2. עליית הריבית מעלה את נטל שירות החוב.

פיץ' מעריכים כי יחס החוב הציבורי לתוצר יעלה בשנים הקרובות ל- 118.4% בסוף 2025 (היה כבר גבוה יותר בקורונה). הגירעון הציבורי צפוי לעלות מ- 6.6% ל- 6.9%. נתונים פיסקאליים אלו לא תואמים מדינות עם דירוג של AAA. הפחתת הדירוג היא לא על רקע "טכני" של אי אישור תקרת חוב, אלא בהסתמכות על הידרדרות פיסקאלית, שהיא למעשה בדיוק מהות הדירוג.

הדולר האמריקני הוא מטבע רזרבה, ולאמריקנים יש את הפריבילגיה "להדפיס" דולרים, ואת מחיר האינפלציה משלמים בעולם כולו, ולא רק בארה"ב. זה יתרון שלא קיים למדינות אחרות, ולכן השוק ימשיך כנראה לתמחר את ארה"ב כבסיס לנכס חסר סיכון.

הפחתת הדירוג הגיעה בעיתוי של מספר ימים לאחר שהיפנים שינו את ההתוויה שלהם לתשואת האג"ח ל-10 שנים ביפן. שני אירועים אלו פעלו לעלייה בתשואות הארוכות בארה"ב ובעולם בכלל.

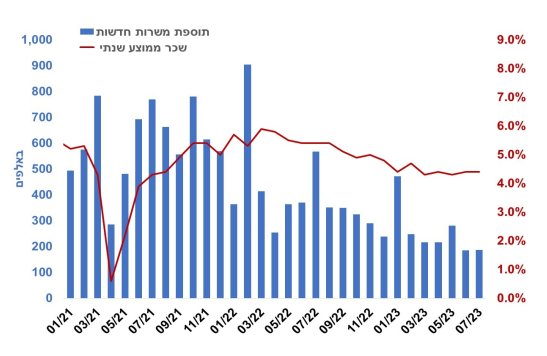

| דוח התעסוקה בארה"ב: התמתנות בתוספת המשרות בחודש יולי

בחודש יולי נוספו 187 אלף משרות, נתון כמעט זהה לחודש יוני. ניתן לזהות מגמה של ירידה במספר המשרות החדשות – כך לדוגמה בחמשת החודשים הראשונים של השנה נוספו 287 אלף משרות בממוצע כל חודש. עם זאת, רמה זו תוספת במשרות מספיקה בכדי לשמור על שיעור האבטלה יציב.

שעות העבודה השבועיות ירדו מ 34.3 ל- 34.3, וסך תשומות העבודה שנמדדות בשעות ירדו ב- 0.2%. שיעור האבטלה ירד ל- 3.5% מ- 3.6% ביוני, והשכר עלה בשיעור שנתי של 4.4%, בדומה לחודש הקודם.

עליית שכר של 4.4% נחשבת לגבוהה, ולא תומכת בחזרה של האינפלציה לרמה של 2.0%. יחד עם זאת, השווקים התמקדו בתוספת הנמוכה במספר המשרות, והתשואות בשוק האג"ח ירדו מעט לאחר הפרסום.

התשואה לפדיון על אג"ח ממשלת ארה"ב ל-10 שנים עלתה מ- 3.95% לכמעט 4.2% בתחילת יום שישי אולם ירדה ל- 4.03% לאחר פרסום דוח התעסוקה.

חלק מהאנליסטים הצביעו על השפעת הלוח של הנפקות עתידיות המתוכנן ע"י משרד האוצר האמריקני כגורם שהשפיע על עליית התשואות. עליית התשואות הושפעה כמובן גם מהפחתת הדירוג של פיץ', שאף היא על רקע חולשה פיסקאלית.

השווקים מגלמים עתה הסתברות נמוכה מאוד להעלאת ריבית נוספת בחודש ספטמבר.

| גוש האירו: התמתנות באינפלציה במקביל להתאוששות מסוימת בפעילות

שיעור האינפלציה השנתי ירד מ- 5.5% ביוני ל- 5.3% ביולי, נתון שהוא עדיין מעל יעד האינפלציה השנתי של 2% לשנה. שיעור האינפלציה בשתי הכלכלות הגדולות בגוש, גרמניה וצרפת ירד ל- 6.2% ו-4.3% בהתאמה.

התמ"ג בגוש האירו עלה בשיעור שנתי של 1.1%. התמ"ג בצרפת עלה בשיעור שנתי של 2.2%, בגרמניה נותר ללא שינוי, ובאיטליה התמ"ג ירד בשיעור שנתי של 1.4%.

| אנגליה: הבנק המרכזי העלה את הריבית ל- 5.25%, הרמה הגבוהה ב- 15 השנים האחרונות

בהודעת הבנק המרכזי צוין שהריבית תצטרך להישאר ברמה גבוהה על מנת להפחית את האינפלציה ליעד של 2%. תחזית הבנק המרכזי לאינפלציה בסוף השנה עומדת על 4.9%.

תחזית צמיחת התמ"ג השנה ובשנה הבאה עומדת על חצי אחוז לשנה.

| סין: קובעי המדיניות נקטו בצעדים לעידוד הצריכה הפרטית

מדובר בהסרת מגבלות רבות שהיו קיימות בתחומי רכישת מכוניות, נדל"ן ושירותים. כמוכן, בערים הקטנות ניתנים כעת תמריצים לרכישת מוצרים לבית, כולל לשיפוצים ותוספות בניה. עד עתה, הצעדים לעיל אינם כוללים הזרמה ישירה של כספים למשקי בית.

הבנק המרכזי ממשיך להקל תנאים עבור לווי משכנתאות המתקשים לעמוד בהחזרים. מדד מנהלי הרכש הרשמי לענפי התעשייה עלה ביולי ל- 49.3, בהתאם לתחזית. המדד לענפים אחרים מהתעשייה ירד ל- 51.5 מ- 53.2 ביוני. אשר למדדים המתפרסמים ע"י החברה הפרטית Caixin, המדד לענפי התעשייה ירד ביולי ל- 49.2.

לעומת זאת, מדד מנהלי הרכש לענפי השירותים עלה זה החודש השביעי ברציפות וממשיך להצביע על התרחבות בפעילות. בשוק הנדל"ן נמשך המיתון, ו- 100 חברות הבנייה הגדולות דיווחו על ירידה שנתית של 33% ביולי במכירות של דירות חדשות.

למרות המאמצים הרבים של קובעי המדיניות להביא להתאוששות בענף, הנתונים בפועל מצביעים על משבר שעדיין מתמשך.

כותבי הסקירה הם כלכלני בנק הפועלים. הסקירה מבוססת על נתונים ומידע שהיו גלויים לציבור. הנתונים והמידע ששימשו להכנתה הונחו כנכונים, וזאת בלי שבנק הפועלים בע"מ ביצע בדיקות עצמאיות ביחס לנתונים ולמידע. אין בסקירה זו משום אימות או אישור לנכונותם. הבנק ועובדיו אינם אחראים לשלמותם או דיוקם של הנתונים האמורים או לכל השמטה, שגיאה או ליקוי אחרים במסמך. סקירה זו היא למטרת אינפורמציה בלבד, ואינה מתיימרת להיות ניתוח מלא של כל העובדות וכל הנסיבות הקשורות לאמור בו. המידע שעליו מתבססת הסקירה והדעות בה עשויים להשתנות מעת לעת, ללא כל מתן הודעה או פרסום נוספים. סקירה זו אינה מותאמת למטרות ההשקעה או לצרכיו האישיים והייחודיים של כל משקיע. אין לראות במאמר זה משום ייעוץ השקעות או תחליף לייעוץ השקעות המתחשב בנתוניו, צרכיו ומטרות השקעתו המיוחדים של כל אדם, ואין לפעול על פי האמור, אלא לאחר קבלת ייעוץ אישי המתחשב בצרכיו, מטרותיו ונתוניו האישיים של כל משקיע, ולאחר הפעלת שיקול דעת עצמאי.