הדולר צפוי לרווחים חודשיים על רקע מתיחות גיאופוליטית ופד נוקשה יותר

| ליאור שילה, אנליסט בנקים, IBI בית השקעות |

בנק דיסקונט פירסם ביום שני דוחות כספיים טובים לרבעון הראשון של 2022, עם תשואה להון של 18.3%, לעומת תשואה של כ-10% ו-13.6% ברבעון הקודם והמקביל, בהתאמה (לפי החישוב החדש).

בסך הכל הבנק הציג דוחות חזקים, שנרשם בהם רווח חד-פעמי ממכירת הנדל"ן. בנטרול הרווח החד-פעמי התשואה להון של דיסקונט היתה 12.4%. כמו כן, הבנק רשם הכנסות מהפסדי אשראי בהיקף נמוך, שחלקו נובע מהתאמות נתוני המאקרו במודל החדש של CECL וחלקו מריקבריס פרטני. אם מנרמלים את התוצאות, התשואה להון הייתה סביב 11%.

אנו בבית ההשקעות אי.בי.אי נותרים במחיר יעד של 24.80 שקל למניית דיסקונט (TASE:DSCT) ובהמלצת "תשואת יתר".

| נקודות עיקריות מהדוחות של דיסקונט

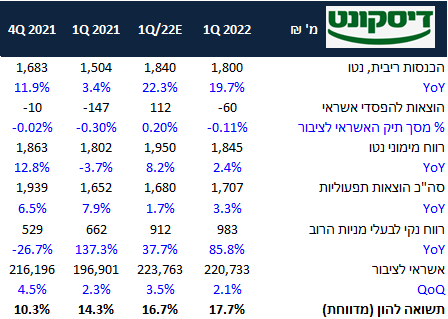

דיסקונט הציג הכנסות ריבית נטו של 1,800 מיליון שקל - צמיחה של 7% ביחס לרבעון הקודם, וכמעט 20% ביחס לרבעון המקביל. זאת, בעיקר הודות למדד גבוה, שתרם קרוב ל-100 מיליון שקל. בנטרול המדד הייתה נרשמת צמיחה של כ-2% ביחס לרבעון הקודם וקרוב ל-14% ביחס למקביל.

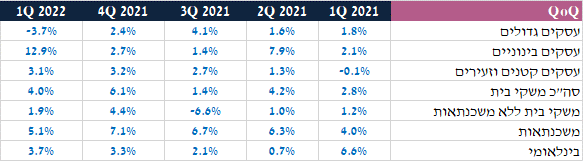

הבנק הציג צמיחת אשראי בשיעור של 2.1% ביחס לרבעון הקודם. הצמיחה היתה בדיוק במקומות שבהם דיסקונט שמים דגש - מה שמראה את הדבקות בתוכנית האסטרטגית של הבנק. בהקשר זה, נציין כי הירידה באשראי לעסקים גדולים נובעת ברובה מסיווג מחדש שנעשה בין העסקים הגדולים לבין העסקים הבינוניים.

המרווח הפיננסי של דיסקונט בנטרול מדד נותר יציב ביחס לממוצע של הרבעונים האחרונים והסתכם ב-2.2%.

הכנסות המימון שאינן מריבית נפגעו משחיקה ברווחים מנגזרים, על אף עלייה בהכנסות מהתיק האג"חי.

ההכנסות מעמלות הציגו מספרי שיא, עם צמיחה של 14% ביחס לרבעון המקביל. זאת, בשל עלייה בהכנסות מפעילות בכרטיסי אשראי (ברבעון השני המספרים יהיו אפילו יותר חזקים) ובעמלות ניהול חשבון.

סך ההכנסות צמחו ב-21.6% ביחס לרבעון המקביל, וההוצאות צמחו ב-3.3%. בנטרול חד-פעמי, ההכנסות צמחו ב-6.3%. יחס היעילות בהקשר זה הסתכם ב-55.3%, אבל בנטרול חד-פעמי, נותר יחסית זהה לממוצע הרבעונים האחרונים והסתכם ב-63.7%. נזכיר כי הבנק הציג בתוכנית האסטרטגית להגיע ל-55% עד 2025.

הרווח הנקי של דיסקונט הסתכם ב-983 מיליון שקל, וממנו יחלק הבנק 20% כדיבידנד.

יחס הלימות ההון של דיסקונט נותר יציב, בשיעור של 10.55%, כ-1.4% מעל הדרישה הרגולטורית ו-0.8% מעל היעד הפנימי של הבנק. נציין בהקשר זה שההקלה שהעניק בנק ישראל לבנקים בהיבט יחס הלימות ההון הסתיימה החל ברבעון הנוכחי.

| שורה תחתונה

דיסקונט הציג דוח חזק לרבעון, שנתמך מרווח חד-פעמי וריקבריס מנגד, אבל פעילות הליבה ממשיכה להציג צמיחה בהתאם לתוכנית האסטרטגית של הבנק. אם מנרמלים את המספרים, התשואה להון היתה סביב 11%, לאחר פגיעה ברווחי המסחר ולפני השפעת העלאת הריבית.

הכותב הוא אנליסט בנקים של בית ההשקעות אי.בי.אי. הסקירה מתבססת על מידע שפורסם לכלל הציבור על ידי החברות הנסקרות בו וכן על הערכות ואומדנים ומידע אחר שבית ההשקעות אי.בי.אי מניח כי הוא מהימן, וזאת בלי שביצע בדיקות עצמאיות ביחס למידע. אי.בי.אי, כותבי הסקירה ועורכיה אינם אחראים למהימנות המידע, לשלמותו, לדיוק הנתונים הכלולים בו או לכל השמטה, שגיאה או ליקוי אחר בה. סקירה זו אינה בגדר ייעוץ השקעות ואינה מהווה הזמנה לרכוש או הזמנה למכור את ניירות הערך הנזכרים בה. לפיכך, אין להסתמך על המידע הכלול בה ואין בו כדי להחליף שיקול דעת עצמאי וקבלת ייעוץ מקצועי המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בית השקעות אי.בי.אי, עובדיו וחברי הדירקטוריון שלו עשויים להחזיק בניירות הערך ו/או בנכסים הפיננסיים המתוארים בסקירה.