מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

| רלי בן שבת, מתכננת פיננסית, מייסדת ומנכ"לית 4קוגניטו תכנון פיננסי |

שיחת היום בקרב המשקיעים בכל העולם מתרכזת ב"היפוך עקום התשואות" - שלתפיסת חלק מהכלכלנים מהווה אחד מהאינדיקטורים המקדימים מיתון כלכלי ומערערים את הביטחון בשווקים.

עקום התשואות מייצג את הפער בין ההחזר שמקבלים משקיעים על אגרות חוב ממשלת ארה"ב לטווח ארוך, לבין ההחזר שהם מקבלים על אגרות חוב לטווח קצר. במרבית הזמן ההחזר על אגרות החוב ארוכות הטווח הוא גבוה יותר, ולכן העקום נוטה לטפס מעלה והפער בין שתי התשואות נוטה להיות חיובי.

העקום 2-10, המייצג את הפער בתשואה על אגרות חוב ל10 שנים לתשואה על אגרות חוב לשנתיים, צלל בשבוע האחרון לכיוון האפס: תשואת אג״ח ל-10 שנים נסחרת 2.37% ותשואת אג״ח לשנתיים 2.30%.

לפי Bank of America, עקומה הפוכה של 2-10 שנים וירידה של עקום זה אל טריטוריה שלילית ניבאה בהצלחה 9 מיתונים כלכליים מאז סוף מלחמת העולם השנייה. האנליסט הטכני של הבנק, סטיבן סאטמאייר, טוען שהדפוס האופייני הוא שמהרגע שעקומת התשואה מתהפכת, הכלכלה האמריקאית תיכנס למיתון במהלך התקופה של בין שישה לשבעה חודשים קדימה. סאטמאייר אף חישב שבמיתון ממוצע, מדד ה-S&P 500 יורד בשליש במהלך 13 חודשים.

אכן סיגנל מרתיע.

תשואות אג"ח ארוכות מורכבות משני חלקים: סכום השיעורים החזויים לטווח קצר ופרמיית המח״מ. בתקופות של ריבית גבוהה הפרמיה לטווח של 10 שנים הייתה בממוצע של כ-1.5%. לפיכך, נדרש חשש עמוק ממיתון כדי לעורר היפוך עקומת התשואה ולא פלא שהיפוך נקרא ״נביא המיתונים״.

כיום, הקצה הארוך של עקום התשואות בארה"ב ״מהונדס״ לאחר שהפד הוריד בכוונה את העקום עם תוכנית רכישת הנכסים שלו. במקביל, תשואות אג"ח נמוכות מאוד מחוץ לארה"ב מפעילות לחץ כלפי מטה על התשואות בארה"ב. התוצאה היא שהפרמיה לטווח ארוך ירדה לטריטוריה שלילית.

הפדרל ריזרב ציין בעקיצה כי ״נראה שעקום התשואות מרווח 2-10 מושך תשומת לב מוגזמת״.

המאמר (Don't Fear The Yield Curve ) בחן חלופה שהוגדרה ״מרווח טווח קצר״ הכולל אג״ח של עד 18 חודשים

https://www.federalreserve.gov/econres/notes/feds-notes/dont-fear-the-yield-curve-reprise-20220325.htm

בפד טוענים שלמרווח הנ״ל יש כוח ניבוי משמעותי לא רק לגבי סיכויי המיתון, אלא גם לגבי קצב צמיחת התמ"ג והתשואות שיושגו על מניות במהלך תקופת ארבעת הרבעונים שלאחר מכן.

כוח הניבוי של ״מרווח טווח קצר״ נגזר מציפיות השווקים לתוואי מדיניות הריבית של הפד במהלך השנה וחצי הקרובות - שכאמור בטווח הזה יש מעט מאוד ״הפתעות״ אם בכלל. כאשר משקיעים חוששים מהאטה כלכלית או במיוחד ממיתון בשנה הקרובה, הם גם נוטים לצפות שהפדרל ריזרב יתחיל להוריד את ריבית היעד שלו בעתיד הלא רחוק. זה יוצר ערך נמוך, לפעמים אפילו שלילי, של המרווח טווח קצר. למרות שהמרווח 2-10 מושפע גם מדינמיקה זו, מדד זה מושפע גם מגורמים משמעותיים אחרים

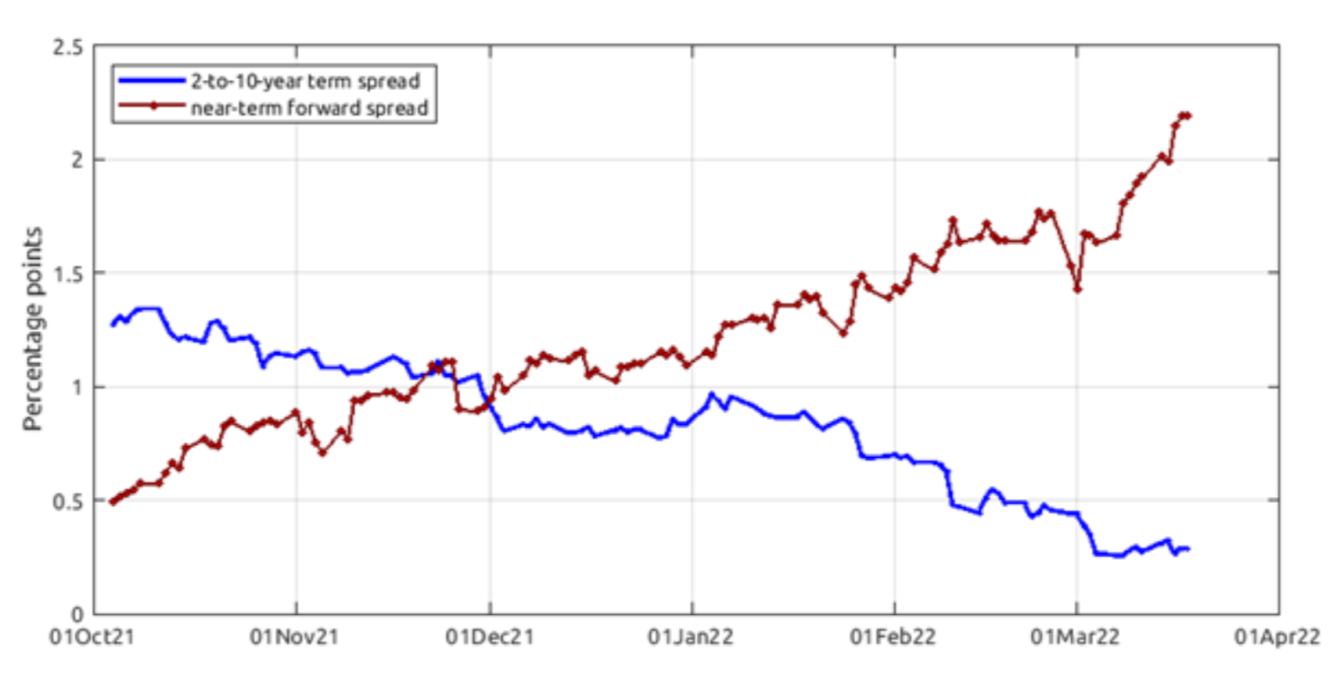

מצורף גרף מציג את ההתפתחות האחרונה של המרווח 2-10 והמרווח לטווח הקצר:

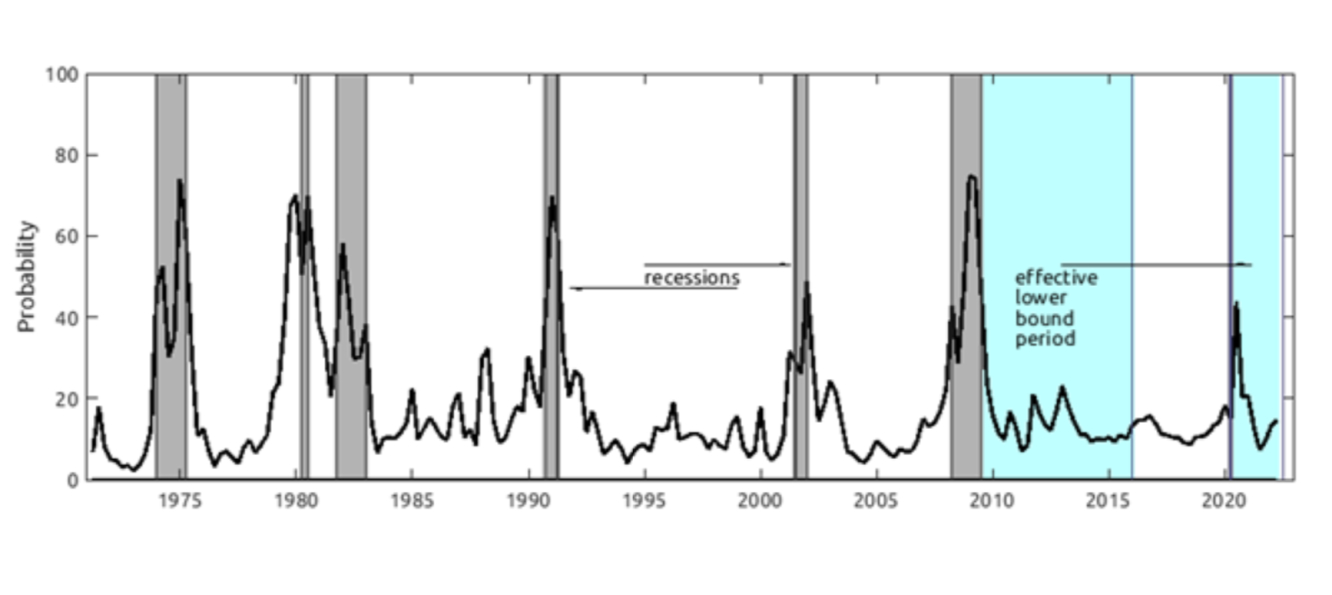

בעוד ששני המרווחים עמדו על כאחוז בסוף 2021 - המרווח לטווח הקרוב הוכפל בערך ליותר מ-2 נקודות אחוז בעוד שהפער של מרווח 2-10 ירד לרמה האחרונה רמה סביב 1/4 נקודות אחוז. העליה ב״מרווח לטווח הקצר״ היא השתקפות של מדיניות הפד להעלאות הריבית הקרובות עקב נתוני האינפלציה הגואים. הגיוני לחשוב שעל הרקע הזה ההסתברות למיתון בטווח הקרוב עלתה, אך סקר החזאים המקצועיים, המוצג בתרשים שלהלן , מציע אחרת: ניתן לראות שאכן ההסתברות הממוצעת שהכלכלה תהיה במיתון ברבעון הבא עלתה לאחרונה, אך היא נותרה מתחת ל-%20 וקרוב לרמה החציונית שלה לטווח הארוך

אם כן, מה לגבי הירידה האחרונה במרווח 2-10?

ההערכה היא שהריבית לטווח קצר תישאר נמוכה בסטנדרטים היסטוריים.

רמה של מרווח 2-10 סביב האפס תואמת ציפיות כאלה. הסבר נוסף להיפוך כמעט של המרווח 2-10 הוא שהאינפלציה במהלך השנתיים הקרובות צפויה להיות גבוהה יותר מאשר במהלך שמונה השנים הבאות - כלומר, אנו מקבלי אפקט של ״דחיסת המרווח״ ואף אחד משני ההסברים הללו אינו קורלטיבי להסתברות מוגברת למיתון.