מחירי הנפט צפים מעל 100 דולר לחבית בעוד מלחמת איראן נמשכת

עונת הדוחות לרבעון הרביעי בוול סטריט תיפתח השבוע: ענקיות הבנקאות JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) ו-Wells Fargo (NYSE:WFC) אמורות לפרסם דוחות כספיים עדכניים ביום שישי בבוקר, לפני פתיחת יום המסחר בארה"ב.

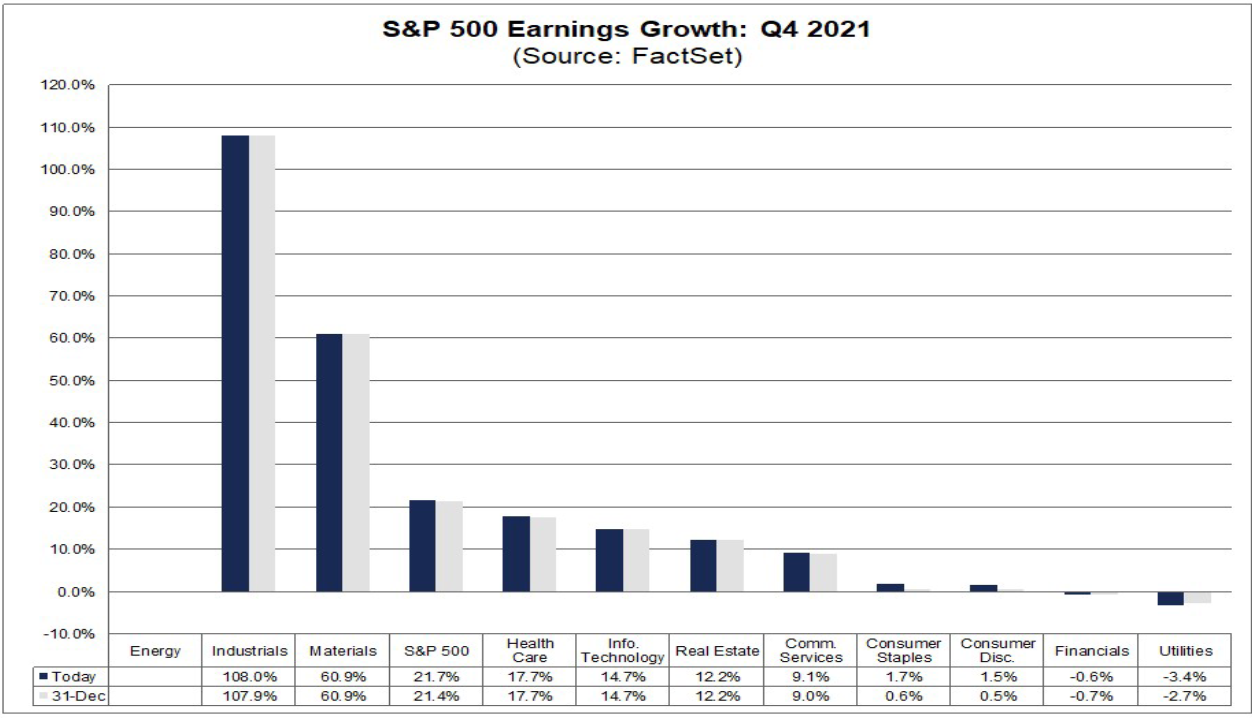

לפי נתונים של FactSet, האנליסטים צופים זינוק של 21.7% ברווחים לרבעון הרביעי של חברות S&P 500, בהשוואה לאותה התקופה אשתקד, בעיקר הודות להתפוגגות השפעתה של מגפת הקורונה על כמה מענפי תעשייה.

אם הציפייה תתממש, הרבעון הרביעי של שנת 2021 יהיה הרביעי ברצף עם צמיחה של יותר מ-20% ברווחים.

ברמה הסקטוריאלית, תשעה מתוך 11 מהמגזרים צפויים לדווח על צמיחה ברווחים בהשוואה של שנה מול שנה, בהובלתם של מגזרי האנרגיה, החומרים, התעשייה והרפואה.

הערה: מגזר האנרגיה צפוי לדווח על רווחים של 28.1 מיליארד דולר לרבעון הרביעי, שיפור ניכר מהפסד של 0.1 מיליארד דולר בתקופה המקבילה והמאתגרת אשתקד, שבה משבר הקורונה השבית את הכלכלה. לכן, אין השוואה של שנה מול שנה.

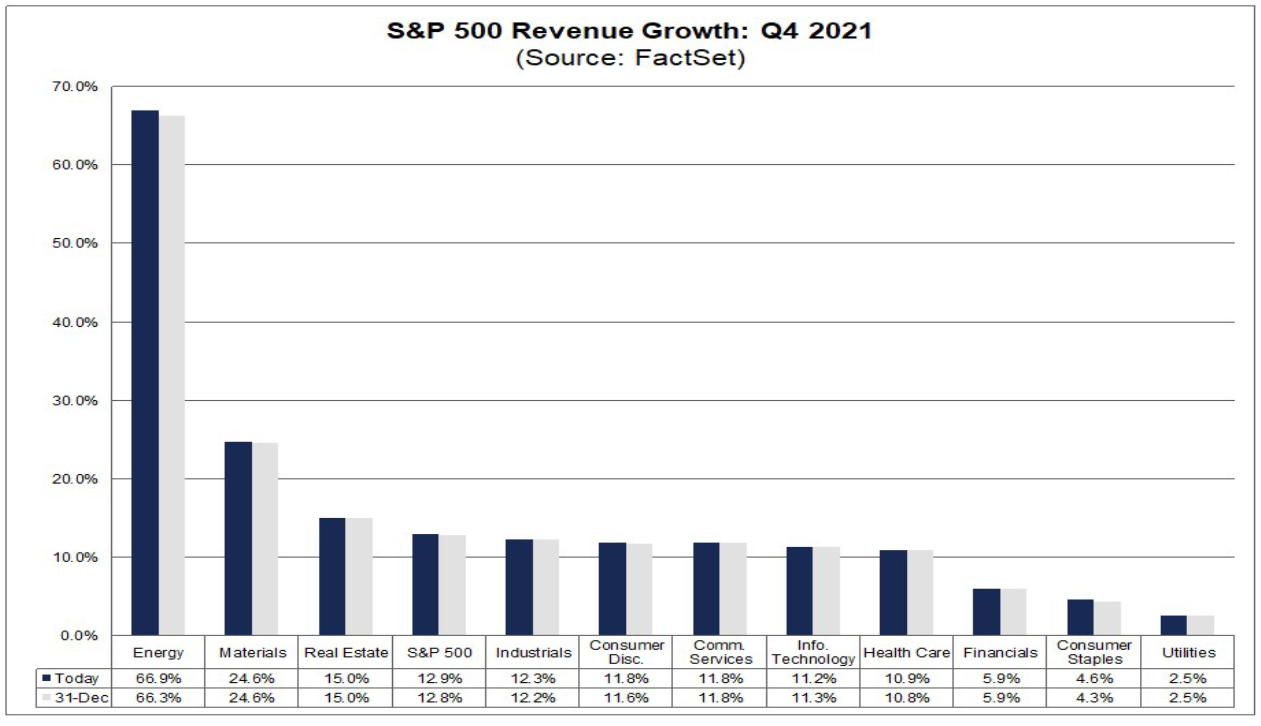

יש גם ציפיות חיוביות מבחינת ההכנסות, עם עלייה צפויה של 12.9% במכירות בהשוואה לתקופה המקבילה אשתקד. אם הציפייה תתממש, יהיה זה קצב הצמיחה השנתי השלישי הגבוה ביותר שדווח באינדקס, בהשוואה של שנה מול שנה, מאז ש-FactSet התחילה לעקוב אחר המדד בשנת 2008, ומבחינה זו יעברו אותו רק שני הרבעונים שקדמו לו. השיא הנוכחי הוא 25.3%, ברבעון השני של 2021.

כל 11 המגזרים צפויים לדווח על צמיחת הכנסות בהשוואה של שנה מול שנה, בהובלתם של מגזרי האנרגיה, החומרים, הנדל"ן והתעשייה.

הנה שלושה מגזרים שצפויים לדווח על צמיחה מעריכית בהשוואה לתקופה המקבילה אשתקד, על רקע התנאים בשוק כיום.

1. אנרגיה: הזינוק במחירי הנפט צפוי לחזק תוצאות

• צמיחה צפויה של רווח למניה ברבעון הרביעי: +28,200% בהשוואה של שנה מול שנה

• צמיחת הכנסות צפויה לרבעון הרביעי: +66.9% בהשוואה של שנה מול שנה

מגזר האנרגיה צפוי לדווח על רווחים של 28.1 מיליארד דולר לרבעון הרביעי, שיפור ניכר מהפסד של 0.1 מיליארד דולר בתקופה המקבילה והמאתגרת אשתקד, שבה משבר הקורונה השבית את הכלכלה.

לדברי FactSet, עם החיזוק שהמגזר מקבל מעליית מחירי הנפט, ברבעון הרביעי של 2021, המחיר הממוצע של חבית נפט גולמי מסוג WTI היה 77.10 דולר, עלייה של 81% מהמחיר הממוצע ברבעון הרביעי של שנת 2020, 42.70 דולר.

המגזר גם צפוי לרשום את עליית ההכנסות הכי גדולה, בהשוואה של שנה מול שנה, מכל 11 המגזרים: 66.9%.

ברמת החברות, ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) ו-ConocoPhillips (NYSE:COP) צפויות להיות התורמות הגדולות ביותר לזינוק השנתי ברווחי המגזר.

ביחד, שלוש ענקיות הנפט ייצרו 16.5 מיליארד דולר מתוך השיפור ברווחים הצפוי במגזר, 28.3 מיליארד דולר, בהשוואה שנתית.

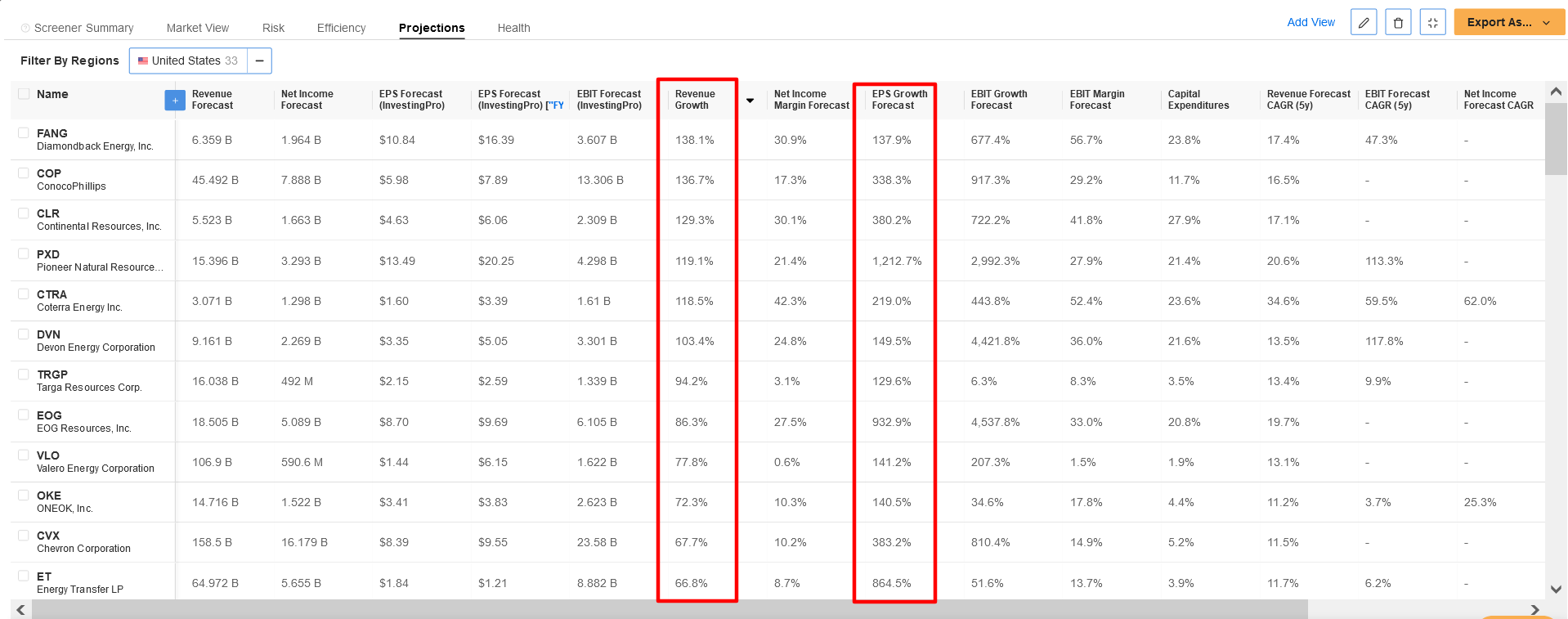

לפי מסנן מניות האנרגיה של InvestingPro, יש עוד כמה חברות שצפויות ליהנות משיפורים משמעותיים בתוצאות הפיננסיות לרבעון הרביעי: Diamondback Energy (NASDAQ:FANG), Continental Resources (NYSE:CLR), Pioneer Natural Resources (NYSE:PXD), Coterra Energy (NYSE:CTRA) ו-Devon Energy (NYSE:DVN), כולן צפויות לדווח על צמיחה של יותר מ-100% בהכנסות וברווח למניה.

מקור: InvestingPro

הקרן Energy Select Sector SPDR® (NYSE:XLE) – שמחקה מדד בשקלול שווי שוק של חברות אנרגיה אמריקניות ב-S&P 500 – עלתה ב-12 החודשים האחרונים 50.3%, לעומת עלייה של 24% ב-S&P 500 באותה התקופה.

בנוסף לחברות אקסון, שברון וקונוקו-פיליפס, ההחזקות הגדולות כוללות, בין השאר, את EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), Schlumberger (NYSE:SLB), Marathon Petroleum (NYSE:MPC), Williams Companies (NYSE:WMB), Phillips 66 (NYSE:PSX) ו-Kinder Morgan (NYSE:KMI).

2. תעשייה: חברות התעופה ותעשיית התעופה, החלל והביטחון צפויות להוביל צמיחה בהשוואה שנתית

• צמיחה צפויה של רווח למניה ברבעון הרביעי: +108% בהשוואה של שנה מול שנה

• צמיחת הכנסות צפויה לרבעון הרביעי: +12.3% בהשוואה של שנה מול שנה

בתקופה המקבילה בשנה שעברה, מגזר התעשייה הוא אחד המגזרים שהכי נפגעו מההשבתות עקב הקורונה. אולם ברבעון הזה, לדברי FactSet, הוא צפוי לדווח על העלייה השנייה בגודלה ברווחים מכל 11 המגזרים, בהשוואה של שנה מול שנה, עם זינוק מרשים של 108% ברווח למניה ברבעון הרביעי.

למעשה, 11 מתוך 12 ענפי התעשייה שבמגזר צפויים לדווח על זינוק ברווח בהשוואה שנתית, בהובלתן של תעשיית התעופה, החלל והביטחון וקבוצות התעופה, שהרווח המשותף שלהן למניה צפוי לזנק 380% ו-78%, בהתאמה, לעומת אשתקד.

המגזר – אולי הכי רגיש מכל המגזרים למצב הכלכלה – צפוי גם לדווח על צמיחה הרביעית בגודלה בהכנסות, בהשוואה של שנה מול שנה, עם עלייה צפויה של 12.3% במכירות הרבעון הרביעי.

ברמת החברות, כדאי לשים לב ל-Southwest Airlines (NYSE:LUV) ול-Delta Air Lines (NYSE:DAL). סאות'ווסט צפויה לדווח על רווח של 0.04 דולר למניה ברבעון הרביעי, שיפור ניכר מ הפסד של 1.29 דולר למניה בשנה שעברה, ודלתא צפויה לדווח על הכנסות בסך 8.85 מיליארד דולר, כ-123% יותר ממכירות של 3.97 מיליארד דולר ברבעון הרביעי של 2020.

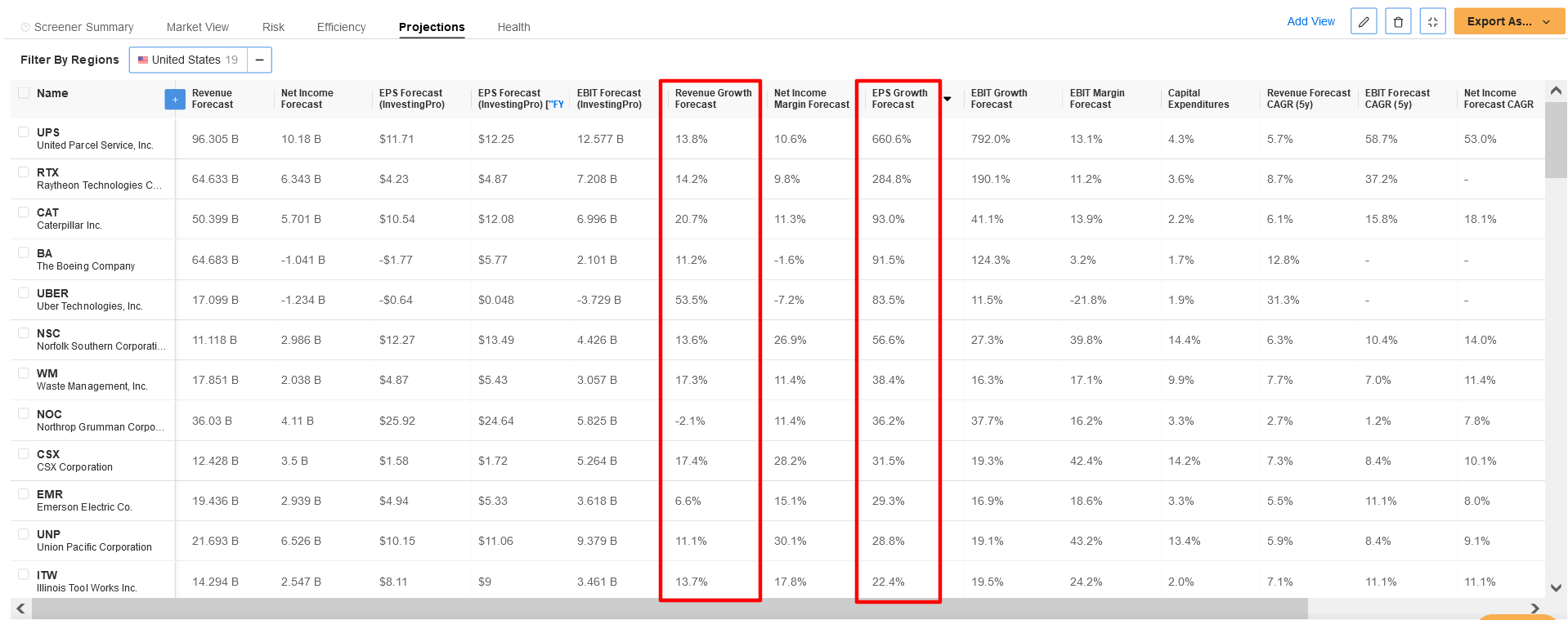

לפי מסנן מניות התעשייה של InvestingPro, גם United Parcel Service (NYSE:UPS), Raytheon Technologies (NYSE:RTX), Caterpillar (NYSE:CAT) ו-Boeing (NYSE:BA) נמנות על רשימת החברות הבולטות שצפויות לדווח על תוצאות טובות לרבעון הרביעי.

מקור: InvestingPro

הקרן Industrial Select Sector SPDR® (NYSE:XLI), שמחקה מדד בשקלול שווי שוק של מניות ממגזר התעשייה הנלקחות ממדד S&P 500, עלתה 18.2% ב-12 החודשים האחרונים.

עשר ההחזקות הכי גדולות של XLI הן Union Pacific (NYSE:UNP), UPS, Honeywell International (NASDAQ:HON), Raytheon, בואינג, קטרפילר, General Electric (NYSE:GE), 3M (NYSE:MMM), Deere (NYSE:DE) ו-Lockheed Martin (NYSE:LMT).

3. חומרים: העליות במתכות ובכרייה צפויות לקדם רווחים וצמיחה במכירות

• צמיחה צפויה של רווח למניה ברבעון הרביעי: +60.9% בהשוואה של שנה מול שנה

• צמיחת הכנסות צפויה לרבעון הרביעי: +24.6% בהשוואה של שנה מול שנה

לדברי FactSet, מגזר החומרים צפוי לרשום את הזינוק השלישי הכי גדול ברווחים בהשוואה של שנה מול שנה מכל 11 המגזרים: הרווח למניה ברבעון הרביעי צפוי לזנק כמעט 61% מהתקופה המקבילה והתנודתית אשתקד.

כשההתחזקות במחירי המתכות, ביניהן נחושת, {1178176|עפרות ברזל}}, ניקל, פלטינה, פלדיום וזהב, עוזרת למגזר, הוא צפוי לדווח על העלייה השנייה בגודלה בהכנסות, בהשוואה של שנה מול שנה, עם צפי לצמיחה של כמעט 25% במכירות.

שלא במפתיע, כל ארבעת ענפי התעשייה במגזר צפויים לדווח על צמיחה חזקה ברבעון הרביעי, ובקבוצת המתכות והכרייה צפוי זינוק של 132% ברווח ו-56% במכירות מהתקופה המקבילה אשתקד.

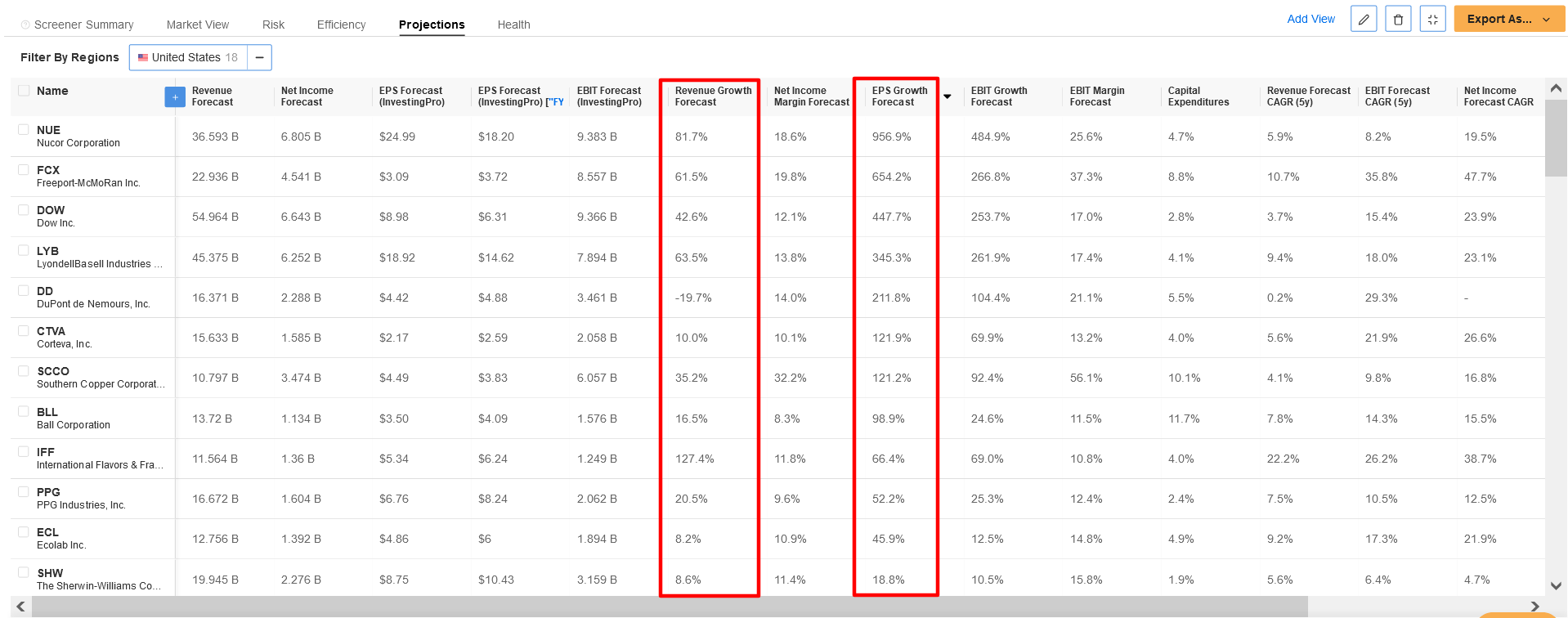

ברמת החברות, Nucor (NYSE:NUE) צפויה להיות התורמת הגדולה ביותר לצמיחה ברווחים במגזר בהשוואה שנתית: הרווח למניה צפוי לעלות 956%, וההכנסות צפויות לעלות 81.7%, בהשוואה לתקופה המקבילה אשתקד.

כמו כן, לפי מסנן מניות החומרים של InvestingPro, גם Freeport-McMoRan (NYSE:FCX), Dow (NYSE:DOW) ו-LyondellBasell Industries (NYSE:LYB) הן חברות בולטות בקבוצה, הודות לפוטנציאל שלהן להשיג תוצאות שיא מרשימות ברבעון הרביעי.

מקור: InvestingPro

הקרן Materials Select Sector SPDR® (NYSE:XLB) מחקה מדד בשקלול שווי שוק של מניות חומרים בסיסיים מארה"ב הרשומות במדד S&P 500, והיא עלתה 16.8% ב-12 החודשים האחרונים.

עשר ההחזקות הכי גדולות של XLB הן במניות של Linde (NYSE:LIN), Sherwin-Williams (NYSE:SHW), Air Products & Chemicals (NYSE:APD), Ecolab (NYSE:ECL), Freeport-McMoRan, Newmont Mining (NYSE:NEM), דאו, DuPont de Nemours (NYSE:DD), PPG Industries (NYSE:PPG) ו-International Flavors & Fragrances (NYSE:IFF).