גולדמן זאקס חושף השקעות קריפטו בשווי $2,360,000,000

| רפי גוזלן, כלכלן ראשי בבית ההשקעות אי.בי.אי |

- תגובת השווקים לנתוני התעסוקה בארה"ב המחישה את החשיבות הגבוהה יותר לתוואי המדיניות המוניטרית מאשר לעוצמת ההתאוששות.

- נתוני התעסוקה החודשיים בארה"ב בדרך כלל "רועשים" ולכן לא כדאי לקפוץ למסקנות על בסיס נתון אחד. במידה וקצב ההתאוששות יתברר כאיטי, הדבר יוביל לדחיית צמצום הרכישות, וזאת בתנאי שהציפיות לאינפלציה יוותרו מעוגנות סביב היעד.

- קצב האינפלציה השנתי בארה"ב צפוי לעלות מדרגה באפריל-מאי בעקבות יציאת המדדים השליליים בתקופה המקבילה אשתקד. עלייה זו מגולמת ברובה בשווקים, כך שהפוקוס צפוי להיות על תמהיל האינפלציה.

- העלייה החדה במחירי הסחורות צפויה להתגלגל לעלייה באינפלציה במחצית השנייה של השנה, אבל האינדיקציות המתקבלות מסין מחזקות את ההערכה כי עליית מחירי הסחורות זמנית.

- השיפור בפעילות המשק הישראלי נמשך. התפתחות זו באה לידי ביטוי בעלייה בהכנסות מיסים שצפויה להוביל לגירעון נמוך מהחזוי, של 7%-6% תוצר. נתוני המוביליות של גוגל (NASDAQ:GOOGL) משקפים המשך שיפור בשוק העבודה, המקרב את שיעור האבטלה לרף של סיום מודל החל"ת.

| מאקרו בעולם: התאוששות מתונה דוחה את צמצום הרכישות, כל עוד הציפיות לאינפלציה מעוגנות סביב היעד

דו"ח התעסוקה לחודש אפריל בארה"ב היה נמוך משמעותית מהצפי עם תוספת של 266 אלף מועסקים, וזאת לעומת ציפיות לתוספת של כמיליון מועסקים בדומה לרמה שנרשמה בחודש מרץ. הנתון החלש בלט על רקע המשך שיפור בסביבת המאקרו בארה"ב כפי שהיא בא ליד ביטוי בסקרי הציפיות (ISM סביב 60 באפריל) ובנתוני תעסוקה אחרים (סקר ADP הצביע על תוספת של כ-740 אלף מועסקים במגזר הפרטי ונמשכה מגמת הירידה במספר דורשי העבודה החדשים).

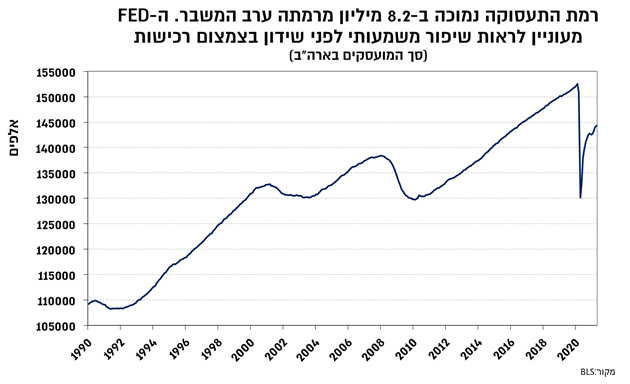

ניתן למנות לא מעט הסברים לנתון החלש (בעיקר, דמי אבטלה מורחבים, חיסון חלקי של האוכלוסייה ומסגרות חינוך בתפקוד חלקי), אך בסופו של דבר צריך לזכור כי נתוני התעסוקה החודשיים מאופיינים בתנודתיות גבוהה, שרק התגברה נוכח השפעת משבר הקורונה, והחשיבות הגבוהה יותר היא למגמה ולא לנתון בודד זה או אחר. כך, תוספת המועסקים הממוצעת ב-3 החודשים האחרונים נעה סביב כחצי מיליון לחודש, אמנם קצב סביר אך בהתחשב בכך שרמת התעסוקה הנוכחית נמוכה בכ-8.2 מיליון מרמתה ערב המשבר, הדרך לתעסוקה מלאה עדיין רחוקה.

במידה והקצב הנוכחי יהיה זה שיאפיין את השיפור בשוק העבודה האמריקאי, תרחיש בעל הסתברות נמוכה להערכתנו, אזי יהיו לכך השלכות גם על הצמיחה הצפויה וגם על תגובת המדיניות הפיסקאלית והמוניטארית בהמשך השנה.

תגובת השווקים ביום שישי האחרון לנתוני התעסוקה המחישה את החשיבות הגבוהה יותר לתוואי המדיניות המוניטארית מאשר לעוצמת ההתאוששות. מדדי המניות הגיבו בחיוב לחולשה בנתוני התעסוקה, שכן הפדרל ריזרב מתנה את צמצום הרכישות בשיפור משמעותי בפעילות, ואילו דו"ח התעסוקה החלש מכניס אלמנט של אי ודאות לגבי עוצמת ההתאוששות ומשכך דוחה את מועד צמצום הרכישות.

הרגישות הגבוהה של השווקים למדיניות המוניטרית הורגשה היטב במהלך השבוע האחרון גם בעקבות ההתבטאות של שרת האוצר האמריקאית ונגידת הבנק המרכזי לשעבר, ג'נט ילן. ההתבטאות של ילן לא הייתה חריגה במיוחד, שכן היא ציינה שהרחבה פיסקאלית משמעותית עשויה להוביל לעלייה בריבית בשלב כלשהו, בכדי למנוע התחממות יתר של המשק האמריקאי, אך די היה בכך בכדי להוביל לירידות מהירות בשוק המניות. אמנם השווקים מחקו מהר את השפעת ההתבטאות של ילן, במיוחד לאחר דו"ח התעסוקה, אך במבט לטווח בינוני, ההסתברות שזה יהיה תמהיל המדיניות שיאפיין את המשק האמריקאי, אינה נמוכה, אם כי השווקים מייחסים לה להערכתנו משקל נמוך מדי.

| דחיית צמצום הרכישות מעלה את החשש לתגובה מאוחרת מצד הפד

מבחינת שוק האג"ח, התגובה המיידית לדו"ח התעסוקה הייתה ירידת תשואות חדה יחסית של עד 10 נ"ב, ועלייה מהירה בתשואות לאחר מכן. שוק האג"ח פירש את הנתון כדחייה של מועד ה-Tapering ולכן ההתאוששות בריביות הקצרות הייתה מתונה, ולמעשה השוק הנמיך את הציפיות לשינוי בריבית בסוף 2022. לעומת זאת, דחיית צמצום הרכישות מעלה את הסיכון לתגובה מאוחרת מצד ה-FED, כלומר שהוא יימצא מאחורי העקום. לפיכך, נרשמה עלייה בפרמיית הסיכון האינפלציונית לטווחים הארוכים, שבאה לידי ביטוי בעליית התשואות ובציפיות לאינפלציה בטווחים הארוכים לפידיון.

למעשה, נתוני התעסוקה סיפקו חיזוק לגישה הסבלנית של ה-FED, שמעדיף להמתין לשיפור בפועל בתעסוקה ובאינפלציה לפני שינוי המדיניות. באופן כללי, נתוני המאקרו בסביבה הנוכחית צפויים להמשיך ולהתאפיין בתנודתיות גבוהה הנובעת מעיתוי החזרה לפעילות לרמה נורמאלית יותר, וכן בשל בעיות בניכוי עונתיות הנובעות מהשפעות המשבר בשנה האחרונה. לפיכך, הבנקים המרכזיים בהובלת ה-FED מעוניינים לראות מגמה ברורה לפני שינוי מדיניות.

זה המקום להזכיר כי המדיניות המרחיבה והסבלנית של ה-FED נשענת על ציפיות מעוגנות לאינפלציה. גם לאחר העלייה האחרונה שנרשמה בשבוע האחרון, עקום הציפיות יורד משמאל לימין, ונע סביב 2.8% לתקופה של שנתיים ויורד ל-2.5% לתקופה של 10 שנים, כאשר הציפיות ל-5 שנים בעוד 5 שנים נעות סביב 2.30%. במידה ומגמת העלייה בציפיות תימשך, ה-FED יתקשה לשמור על עוצמת ההרחבה המוניטארית הקיימת כיום, ואם הרטוריקה לא תספיק, ייאלץ בתרחיש זה לצמצם את עוצמת ההרחבה מוקדם יותר.

| קצב האינפלציה בארה"ב יעלה מדרגה, אך הפוקוס הוא על תמהיל האינפלציה

בהיבט זה, השבוע יתפרסמו נתוני האינפלציה לחודש אפריל בארה"ב והצפי הוא לקפיצה בקצב השנתי מ-2.6% ל-3.6% (base effect) במדד הכללי ומ-1.6% ל-2.3% במדד הליבה. סביר כי עלייה זו הופנמה כבר בשווקים, והפוקוס יהיה על תמהיל האינפלציה כלומר מידת התרומה של הרכיבים הנתפסים כפחות זמניים, מאשר התרומה מצד מחירי הסחורות והמוצרים התעשייתיים. אינדיקציה לעלייה במידת הלחצים האינפלציוניים התקבלה בשבוע האחרון גם מרכיבי המחירים במדדי מנהלי הרכש ISM לפעילות התעשייה והשירותים, שהמשיכו את מגמת העלייה גם באפריל לרמות הקרובות לשיא.

רמות אלה עקביות עם קצב אינפלציה שנתי הנע סביב 4%. חשוב לציין כי בהנחה ושני המדדים הקרובים ינועו סביב עלייה של 0.2%-0.3%, הקצב שנתי יגיע לכ-4%, כך שלא מדובר בהפתעה של ממש. עם זאת, ניסיון העבר מעלה כי אמנם רכיבי המחירים נשקו לרמות הנוכחיות 3-4 פעמים ב-15 השנים האחרונות, אך הם שהו ברמות אלו זמן קצר בלבד, שלאחריו חלה בהן ירידה מהירה. מכאן שהדגש להמשך השנה הוא לא על הקצב הגבוה הצפוי ב-2-3 המדדים הקרובים, שכן עיקר העלייה באינפלציה כבר אירעה, אלא משך הזמן שלחצי המחירים הנוכחיים יימשכו.

| האינדיקציות מסין תומכות בהתמתנות מחירי הסחורות בהמשך השנה

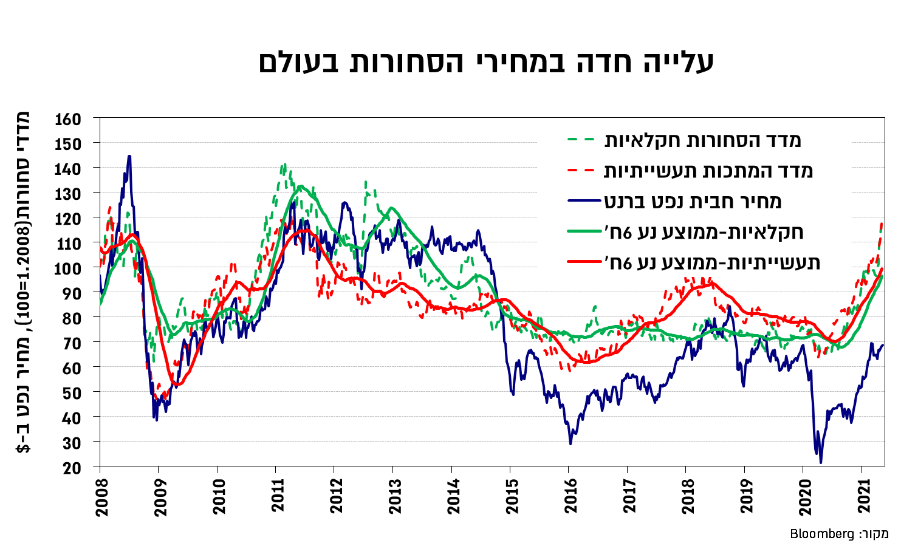

אין ספק כי חלק משמעותי מהעלייה באינפלציה נובע מהעלייה החדה במחירי הסחורות, שנמשכה גם בשבוע האחרון, ובלטה בעיקר במתכות התעשייתיות ובסחורות החקלאיות. העלייה במחירי הסחורות נתמכת בעלייה בביקושים, עם פתיחת המשקים במקביל לחשש למגבלות על ההיצע. בהתחשב בכך שהעלייה במחירי הסחורות נמשכת תקופה ארוכה, היא צפויה להתגלגל לכדי השפעת מלאי, שהיא זו הרלוונטית להשפעה על המחירים לצרכן, ומכאן נוצר הצפי לאינפלציה גבוהה יחסית גם במהלך המחצית השנייה של השנה.

עם זאת, עקומי ה-FWD של הסחורות העיקריות יורדים משמאל לימין - כלומר, משקפים צפי לכך שהעלייה הנוכחית זמנית. תמיכה נוספת לכך מתקבלת גם מתמונת הפוזיציות הספקולטיביות על מרבית הסחורות העיקריות שממשיכות לנוע ברמות שיא.

בנוסף, היבוא מסין, שסימן את תחילת המגמה החיובית במחירי הסחורות אמנם התאושש במרץ לאחר דשדוש בתחילת השנה, אך התמתן באפריל. כמו כן, ההתמתנות במדד מנהלי הרכש בחודשים האחרונים והאטה בקצב הגידול של האשראי בסין מצביעים על התמתנות צפויה בביקושים מצד סין, התפתחות שבמידה ותימשך תתמוך בבלימת העלייה במחירי הסחורות. בשנים האחרונות, בתקופות בהן ננקטה מדיניות מרחיבה בסין, היא באה לידי ביטוי בעלייה בהשקעות ובפעילות התעשייה במקביל לעלייה בהיקפי האשראי. גורם זה הקדים את השינויים במחירי הסחורות בכ-3 רבעונים. לפיכך, ההאטה הברורה בקצב גידול האשראי בסין בחודשים האחרונים צפויה לתמוך בהתמתנות במחירי הסחורות בהמשך השנה.

| מאקרו מקומי: פעילות המשק הישראלי ממשיכה להשתפר

נתוני המאקרו האחרונים המשיכו לשקף שיפור בפעילות המשק וחזרה לרמות פעילות גבוהות יותר. ההוצאות בכרטיסי האשראי חזרו לרמות גבוהות יחסית במחצית השנייה של אפריל, וזאת לאחר התמתנות מסוימת בתחילת החודש לאחר העלייה החדה בהן במרץ שהושפעה מפתיחת המשק ומעיתוי החגים. כך, רמת ההוצאות בתחילת מאי גבוהה בכ-15% מרמתה בתחילת 2020, ואילו ברבעון השני עד כה רמת ההוצאות גבוהה בכ-1.5% ביחס לרבעון הראשון, שבו נרשמה עלייה של למעלה מ-6%.

השיפור בפעילות המשק נותן אותותיו גם בשיפור בגירעון בתקציב המדינה. נתוני התקציב לחודש אפריל סיפקו תמונה חיובית לגבי הגירעון, עם גירעון חודשי מתון יחסית של 3.5 מיליארד ₪, כך שהגירעון ב-12 החודשים האחרונים התמתן לכ-159 מיליארד ₪ (כ-11.2% תוצר) וזאת לעומת גירעון של 12.4%-12.1% בחודשיים הקודמים. השיפור בגירעון משקף בעיקר את ההתאוששות בצד ההכנסות וזאת בהשפעת השיפור המתמשך בפעילות המשק, במקביל לחזרה להפקדות מצד הביטוח הלאומי. המשך התאוששות בפעילות המשק צפוי לבוא לידי ביטוי בהמשך שיפור בצד ההכנסות ובהוצאה פחותה ב"קופסאות" הקורונה, כך שסביר לצפות לתת ביצוע מסוים בצד ההוצאות השנה. לפיכך, בהנחה ולא יחול מפנה לרעה במצב הבריאותי שיקרין לשלילה על הפעילות המשקית, הרי שהגירעון השנה צפוי לרדת לסביבה של 7%-6% תוצר, נמוך מסביבת ההערכות עד כה שנעה סביב 9%-8% אחוזי תוצר.

השיפור בפעילות המשק בא לידי ביטוי גם בשוק העבודה, אם כי רמת האבטלה עדיין גבוהה. שיעור האבטלה הרחב ירד במחצית הראשונה של אפריל ל-10.6% מ-11.6% במחצית השנייה של מרץ. שיעור האבטלה המצומצם (בלתי מועסקים ונעדרים בשל סיבות הקשורות בקורונה) ירד ל-8% לעומת 8.9% במחצית השנייה של מרץ. הירידה בשיעור האבטלה המצומצם מקרבת את מועד סיום תשלומי דמי האבטלה המורחבים. השיעור הנוכחי יוביל להפחתת התשלומים ב-10%, וכאשר ירד שיעור אבטלה זה מתחת ל-7.5%, יסתיים תשלום דמי האבטלה המורחבים. בהיבט זה, נתוני המוביליות של גוגל בנוגע להגעה למקומות עבודה שיקפו המשך שיפור בתעסוקה גם במחצית השנייה של אפריל, לסביבה של 7.5%-7.0% במצרף האבטלה המצומצם.

הסקירה השבועית של אי.בי.אי: