מחיר ביטקוין היום: חוזר מעל 70 אלף דולר כשהערות טראמפ מחזקות תיאבון סיכון

| ערן פלג, אסטרטג ראשי קלאריטי קפיטל |

על רקע התשואות-לפדיון האפסיות-נמוכות שבהן נסחרו איגרות-חוב בשנים האחרונות והעלאות הריבית האגרסיביות של הבנקים המרכזיים, שנת 2022 מתפתחת להיות השנה הגרועה ביותר בשוק איגרות-החוב הבינלאומי מזה עשרות שנים. לשם דוגמה, נכון לסוף נובמבר, לפי מדד Barclays US Aggregate Bond, אג"ח ברמת דירוג-השקעה בשוק הדולרי-האמריקאי הניב תשואה כוללת של (-12.6%). זוהי תשואה דומה לזו שרשם מדד מניות ה-S&P 500 מתחילת השנה (-13.1%) – מה שרק מדגיש עד כמה הירידות בשוק האג"ח הן חריגות.

בשנה כזו, בו הריביות עולות בחדות, שם המשחק בניהול הקצאות או תיקי אג"ח היה צמצום מח"מ (משך חיים ממוצע). בפשטות, מח"מ הוא משך הזמן המשוקלל (בשנים) שבו חוזר האשראי לבעליו, לפי לוח הסילוקין של האיגרת. ככל שהמח"מ הממוצע של תיק האג"ח קצר יותר (כלומר, יש דגש גדול יותר על אג"ח קצר על פני ארוך-טווח), כך התיק חשוף פחות לסיכוני ריבית -- ונפגע פחות כאשר זו עולה.

אפשר לראות בניהול תיק השקעות תרגיל מתמשך בניהול סיכונים. לאור האירועים בשוקי האג"ח מתחילת השנה, נשאלת עתה השאלה: האם הגיע הזמן לאזן בין ניהול סיכוני המח"מ לבין ניהול סיכון אחר – כזה שכבר נשכח בעולם של ריביות אפסיות תמידיות – סיכון ההשקעה-מחדש (Re-investment Risk)?

סיכון ההשקעה-מחדש הוא הסיכון כי הריביות תהיינה נמוכות יותר כאשר המשקיע ירצה להשקיע-מחדש את הכספים המתקבלים מפדיון איגרות-חוב. דוגמה: במקרה בו ריביות השוק תרדנה ב-12 חודשים הקרובים, אזי קיימת כיום עדיפות להשקעה באיגרת לשנתיים, תוך "נעילת" הריביות הגבוהות יותר המוצעות כיום, על פני רכישת איגרת לשנה והשקעה מחדש של כספי הפדיון בעוד כשנה לתקופה של שנה נוספת. כלומר, הסיכון הוא שהריבית הגבוהה יותר לא תהיה זמינה כאשר נבוא להשקיע מחדש את הכספים שיתקבלו עם פדיון האיגרת – וכך נשיג תשואה כוללת נמוכה יותר על התיק.

סיכון ההשקעה-מחדש מתחיל להטריד כאשר צופים התייצבות מסוימת בשוקי האג"ח. אז אפשר גם להרפות קצת מהפוזיציה הדפנסיבית של המח"מ הקצר. האם אנחנו כבר שם?

כידוע, קשה לתזמן בדיוק את השוק. האם האינפלציה תפתיע עוד לרעה והבנקים המרכזיים יאלצו לעלות את הריבית הרבה מעבר למה שצפוי כיום? ייתכן. במקרה זה, נכונו לנו עוד הפסדי הון באיגרות-החוב. מה שכן, בניגוד למצב משקיעי איגרות-החוב בתחילת השנה, אז החזיקו איגרות המניבות תשואה שוטפת אפסית, הרי כיום, איגרות דולריות באיכות גבוהה משלמות בשוטף כ-5%.

הכנסת הריבית הזו מהווה כרית ביטחון מסוימת כנגד הפסדי הון נוספים, אם יתממשו. דוגמה: אם נחזיק איגרת-חוב עם מח"מ של חמש שנים, עלייה נוספת של 1 נקודת אחוז בתשואה-לפדיון (בפשטות, הריבית בה נסחרת האיגרת) של האיגרת תגרום הפסד הון נוסף שכ-5%.

מה שכן, אם האיגרת משלמת תשואה שוטפת של 5%, אז התשואה הכוללת על החזקת האג"ח תהיה אפס. כלומר, למרות הפסד הון שאינו בלתי-זניח, בתשואה הכוללת לא יירשם הפסד מהחזקת האג"ח.

בנוסף לכך, ניתן לטעון כי כיום הצפיות הגלומות בשוק לגבי הריבית העתידית הנן מציאותיות יותר (שוב, בניגוד למצב בתחילת השנה, אז לא הבנקים המרכזיים ולא המשקיעים האמינו כי הריביות תעלנה כל-כך), כי אנו רואים עכשיו סימנים אפשריים להתמתנות בקצב האינפלציה, וכי הבנקים המרכזיים מאותתים על האטה בקצב עליית הריבית, אולי לקראת עצירת התהליך בשנה הבאה. כל אלה פועלים לצמצום סיכוני ההשקעה בשוק האג"ח.

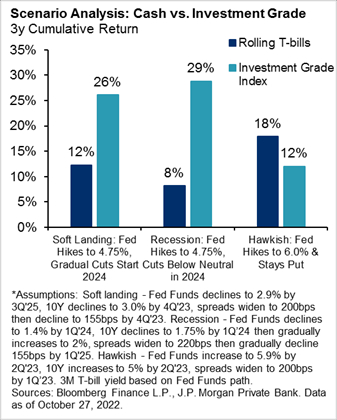

כדי להמחיש במספרים את סיכון ההשקעה-מחדש: הבנקאות הפרטית של ג'יי פי מורגן ערכה לאחרונה סימולציה של השוואת תשואות-בפועל על-פני אופק השקעה של 3 שנים בין אפיק האג"ח הדולרי (המיוצג על ידי מדד אג"ח עם מח"מ בינוני-ארוך) לבין אסטרטגיה של השקעה במזומן (בפועל, גלגול מכשירי חוב קצרי-טווח של ממשלת ארה"ב, המקבילה למק"מ הישראלי) בשלושה תרחישים עיקריים אותם שרטט הבנק (ראו גרף).

בתסריט שבו הפדרל ריזרב יאלץ להמשיך להעלות את הריבית עד 6%, מעבר לצפיות השוק, ולהשאירה ברמה זו, אסטרטגיית המזומן תציג ביצועי-יתר: תשואה-בפועל של 18%, אל מול 12% באג"ח. אך, בשני התסריטים האחרים, בזה של האטה בצמיחה ('נחיתה רכה') ובזה של מיתון עמוק יותר, אסטרטגיית האג"ח תניב תשואות-בפועל גבוהות בהרבה מאסטרטגיית המזומן.

בתסריט של מיתון, לדוגמה, מדובר בפער של למעלה מ-20 נקודות אחוז. כלומר, יהיה מחיר להתבצרות בפוזיציה הדפנסיבית של מח"מ קצר (ראוי לציין כי מדובר במחיר יחסי -- של הסתפקות בתשואות נמוכות יותר -- מה שיכול להתאים למשקיעים מסוימים בעלי פרופיל סיכון נמוך מאוד).

בשנה גרועה כמו 2022, טבעי שמשקיעי האג"ח יכנסו למגננה. אך חשוב לשמור על גמישות מחשבתית ולדעת, כאשר תנאי השוק משתנים, לשקלל מחדש סיכונים ולהתאים את תיק האג"ח. ניהול מקצועי חייב להיות דינמי.

מקור התרשים: JP Morgan Private Bank

אין לראות באמור בדבריהם של הכותבים הנ”ל משום הצעה ו/או המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא לרכישה ו/או מכירה ו/או החזקה של ניירות ערך ו/או נכס פיננסי המתוארים בהם או של ניירות ערך ו/או נכסים פיננסים אחרים כלשהם או המלצה להשקעה באפיקים ספציפיים כלשהם. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ מקצועי המתחשב בנתונים ובצרכים המיוחדים של כל אדם, וכל העושה שימוש בו, עושה זאת על דעת עצמו ועל אחריותו בלבד.