שלושה דוחות מפתח השבוע שיקבעו את עתיד מסחר ה-AI

| גבי דיאמנט, CTO של חברת Deshe Analytics |

הנה לכם חידה: מה המשותף בין רובלוקס (NYSE:RBLX), Redbox Entertainment (NASDAQ:RDBX) ו-וורנר מיוזיק גרופ (NASDAQ:WMG)? רמז: אחת היא ענקית משחקי המחשב, השנייה היא רשת קטנה של קיוסקים, והשלישית היא אחת המובילות בעולם בעסקי המוזיקה.

התשובה לחידה היא כלום - מלבד העובדה ששלושת החברות הללו דחוסות יחד אל תוך תעשיית הבידור, הנכללת בסקטור שירותי התקשורת על פי GICS. אולי אין דרך אחרת להגדיר סקטורים, אבל בוודאי יש דרך טובה יותר להשקיע מאשר לקנות תעודות סל או קרנות עם סוגים כל כך שונים של חברות שנמשכו לתוך ערב-רב של חברות שאין ביניהן גורם משותף אמיתי.

כאשר אנשים שוקלים השקעה בשוקי המניות, הם לעיתים קרובות מתמקדים בהשקעה בסקטורים ספציפיים, כי הם מאמינים שהסקטורים הללו יעזרו להם להגיע ליעדים פיננסיים שלהם. לדוגמה, סקטורים מסוימים עשויים להיות פחות תנודתיים באופן כללי, דבר שיתאים למשקיעים המחפשים להגביר את ההגנה מפני אי-הוודאות ואת שימור ההון. מאידך, סקטורים אחרים הם בעלי סיכויי צמיחה גדולים יותר אך גם תנודתיות גבוהה יותר עשויים להתאים למשקיעים תאבי סיכון.

מאז פותחו הגדרות הסקטורים, הכלכלה על כל חלקיה השתנתה כמעט ללא הכר, והגדרות רבות הפכו לבלתי רלוונטיות. לדוגמה, סקטור שירותי התקשורת בעבר כלל בעיקר חברות טלפון - תעשייה בטוחה ושמרנית שתפקדה ללא קשר למצב המשק, וגם מספר קטן של ספקי טלוויזיה בתשלום. כיום, זהו אחד הסקטורים המגוונים ביותר ב- GICS, הכולל עסקים לא קשורים לחלוטין.

גם ברזולוציה נמוכה יותר ומסתכלים על תת-סקטורים צרים יותר, עדיין מקבלים צרור של חברות לא קשורות, כמו וולט דיסני (NYSE:DIS), פורמולה 1 גרופ (NASDAQ:FWONA) ו-סקילז (NYSE:SKLZ), שיושבות יחד ברשימת חברות הבידור. לכן ברור שמשקיע שרוצה להתמקד בסוג מסוים של חברות, לא ממש יכול להשיג את החשיפה המבוקשת בלבד - ללא תוספות מוזרות וחיבורים מלאכותיים - על ידי רכישת קרן או תעודת סל סקטוריאלית.

| משקיעים מעדיפים מניות של העסקים שהם מבינים

בעת "הראלי הכללי" שחגגו השווקים עד תחילת השנה, גל הכסף הזול העלה השווקים כולם. חלק לא קטן מהסוחרים והמשקיעים החדשים, שהצטרפו לשוק המניות בזמן סגרי הקורונה השונים, חווים כעת את הירידות המשמעותיות הראשונות עבורם. חלק מהם ניסו תחילה להמשיך ב"אסטרטגיה" של קניית הייפ ובאז, ספגו הפסדים כבדים; ישנם כאלה שאיבדו אמון בשווקים ויצאו תוך נעילת ההפסד.

מאידך, המשקיעים הרציונליים לומדים לחיות עם תנודתיות ומנסים למצוא הזדמנויות בין ההריסות. כשהכלכלה מאטה, הריבית עולה, האינפלציה מזנקת ושוקי המניות סוערים, משקיעים רציניים מעדיפים לסנן את החזקותיהם לאיכות, כלומר לבדוק את הנתונים הפונדמנטליים בטרם רכישה של המניה.

כדי לעשות זאת, הם רוצים להבין את העסקים שהם קונים (בצורת המניה). כאשר אתה מבין כיצד החברות בענף ספציפי מרוויחות כסף וכיצד העסק שלהן מושפע מהמחזור הכלכלי, אתה יכול לקבל את החלטות ההשקעה שלך על סמך הערך הפנימי שלהן ולשפוט את פוטנציאל הצמיחה והתשואה שלהן. כך ניתן להשוות בקלות בין המניות הבודדות ולבחור את אלו עם נתונים פונדמנטליים חזקים יותר שמגדילים באופן מהותי את הסיכוי לביצועי מניות טובים יותר.

| כשאתה מבין את העסק, המיקום שלו לא חשוב

כאשר מבינים את העסק, זה פותח עולם של הזדמנויות – תרתי משמע. לדוגמה, אם סוחרת אמריקאית מעוניינת במניות של חברות הגיימינג כי היא יכולה להבין, לנתח ולהשוות את המדדים של חברות המשחקים שונות, אין זה משנה אם החברה שאת מניותיה היא קונה ממוקמת בקליפורניה, בצרפת או בקוריאה. יתרה מכך, אם זה תחום ההתמחות שלה, קל לה יותר להבין את העסק של מפתח משחקים צ'יליאני או וייטנאמי מאשר זה של מפעיל ליגת כדורגל או בעל רשת בתי קולנוע בארה"ב, גם אם הם נמצאים מעבר לכביש ממנה.

משקיעים וסוחרים שמבינים כי כללי המשחק בשוק השתנו מקצה לקצה לעומת 2021, ישתמשו בגישת השקעה מלמטה למעלה: בחירת תחום התמחותם ועבודה מאותה נקודה כדי למצוא מניות איכותיות בתחומי העניין וההבנה שלהם, תוך שימוש בניתוח פונדמנטלי - תוך התחשבות בגורמים המאקרו-כלכליים, כמובן.

| מניות משחקים ברחבי העולם: השוואה יסודית

מגפת הקורונה - עם הסגרים והצ'קים מהממשלה, היתה ברכה עבור חברות המשחקים. אבל, כפי שאומר וורן באפט, "כשהגאות יורדת אתה מגלה מי שוחה בעירום". עכשיו, כשחזרנו למציאות הרבה פחות נוחה בבורסה, אפילו גיימינג הוא לא משחק ילדים, אלא עסקים כמו כל עסק אחר - מה שאומר שחברות עם נתונים בסיסיים חזקים, ניהול טוב וסיכויים סולידיים לצמיחת נתח שוק, בסופו של דבר ישיגו ביצועים טובים יותר, בעוד שחברות אחרות יסבלו (ומשקיעיהן יאבדו כסף).

אז בואו נסתכל על כמה מניות גיימינג וננסה למצוא חברות איכותיות עם נתונים פיננסיים מספיק חזקים כדי לספק להן סיכויים גבוהים להכות את המתחרים; כמובן העדפה תהיה לאלו מהן שמניותיהן עדיין לא יקרות מדי, כלומר יש להן עוד פוטנציאל סביר לרווח.

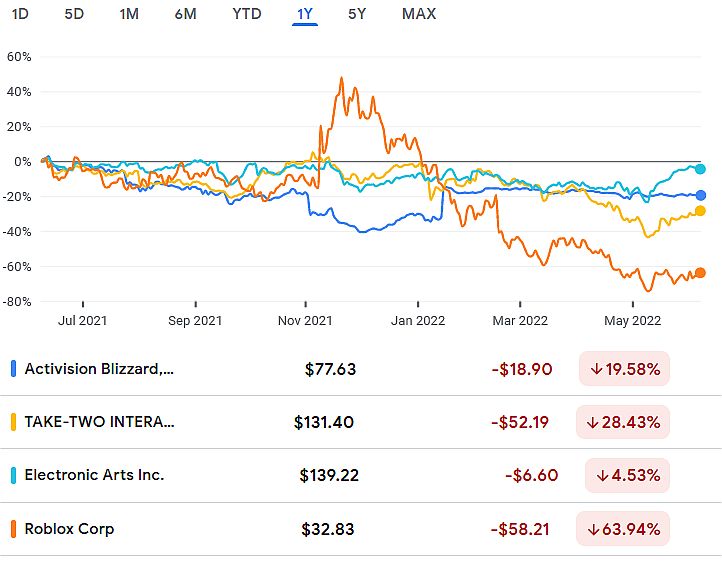

השמות הראשונים שעולים בראשו של כל מי שחושב על גיימינג, הם כנראה אקטיויז'ן בליזארד (NASDAQ:ATVI), אלקטרוניק ארטס (NASDAQ:EA), טייק 2 אינטראקטיב (NASDAQ:TTWO) ורובלוקס (NYSE:RBLX), חברות אמריקאיות גדולות ומוכרות.

מיותר לציין שחברות אלו מכוסות היטב על ידי אנליסטים ותקשורת, כך שקהילת המשקיעים כולה חולקת את אותו הידע לגבי כל עובדה מהותית לגביהן. כאשר כל הקרנות ותעודות הסל שיש להן קשר לתעשיית המשחקים מחזיקות באותם שמות, קשה למשקיע יחיד להשיג יד על העליונה במשחק הסכום האפס של שוק המניות.

בכל מקרה, מתוך הארבע, רק Electronic Arts קיבלה דירוג BUY מה-AI של דשא אנליטיקס.

| מניות גיימינג אמריקאיות:

- Electronic Arts Inc (EA) - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה

- Activision Blizzard, Inc (ATVI) - קישור לניתוח פונדמנטלי - דירוג של דשא AI: החזק

- Take-Two Interactive Software, Inc (TTWO) - קישור לניתוח פונדמנטלי - דירוג של דשא AI: החזק

- Roblox Corporation (RBLX) - קישור לניתוח פונדמנטלי - דירוג של דשא AI: ביצוע חסר

אז פשוט קונים את מניות של Electronic Arts, מה הבעיה? אז זהו, שכדאי לדעת שמכפיל הרווח של EA הוא סביב 50, יקר יותר מ-80% מהחברות בארה"ב באותו תחום עיסוק, מה שמשאיר הרבה פחות מקום לרווח עבור משקיע.

אז מה עושים? חברות אמריקאיות ידועות הן או יקרות או שהנתונים שלהן לא טובים כל כך. לאן נעבור מכאן?

אם אתם ישר חושבים "צרפת", כלומר, UbiSoft Entertainment Inc (OTC:UBSFY), תתאכזבו: הבינה המלאכותית שלנו לא התרשמה יותר מדי מהדוח של UBI לרבעון הראשון של 2022, והעניקה לו דירוג של "החזק" (כאן ניתן לראות את הניתוח של הדוח). מה עוד שעם מכפיל הרווח הקרוב ל- 70, Ubisoft יקרה מדי ביחס למניה שצפויה לתפקד באופן ממוצע לתעשייה.

אבל אל דאגה, הגיימינג העולמי לא מסתיים עם Ubisoft. ישנן חברות רבות בתעשיית המשחקים בכל רחבי העולם - חברות עם נתונים פיננסיים טובים אשר זיכו אותן בתג "קנייה" או אף "קנייה חזקה" מה- AI שלנו, שלא סובל מהטיות אנושיות.

| מניות גיימינג גלובליות מומלצות על ידי דשא AI:

- iQIYI Inc - מדינה: סין - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה חזקה

- Nexters Inc - מדינה: קפריסין - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה

- Nihon Falcom Corp (TYO:3723) - מדינה: יפן - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה חזקה

- Toei Animation Co Ltd (TYO:4816) - מדינה: יפן - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה

- The Farm 51 Group - מדינה: פולין - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה

- NCsoft Corp (KS:036570) - מדינה: קוריאה - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה חזקה

- Daewon Media Co Ltd (KQ:048910) - מדינה: קוריאה - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה חזקה

- Hanbit Soft Inc (KQ:047080) - מדינה: קוריאה - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה חזקה

- Softstar Entertainment (TWO:6111) - מדינה: טייוואן - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה חזקה

- GameSparcs Co Ltd (TWO:6542) - מדינה: טייוואן - קישור לניתוח פונדמנטלי - דירוג של דשא AI: קנייה

אז כפי שאתם רואים, ניתוח פונדמנטלי מקל על החלטות השקעה - בעוד שבינה מלאכותית הופכת את מציאת המניות הנהדרות הללו עם פוטנציאל גדול לעליות - לעוד יותר קלה.

הכותב הוא CTO של חברת הפינטק הישראלית דשא אנליטיקס, שפיתחה אלגוריתמים מתוחכמים, המבוססים על בינה מלאכותית, שמנתחים את החברות הציבוריות מסביב לעולם ומפיקים דוח מחקר והסבר על כל מניה ובכל שפה. עבודת ניתוח זו נועדה לשם מסירת מידע בלבד, ובשום אופן אין לראות בה חוות דעת, הצעה, המלצה או ייעוץ או שיווק לרכישה ו/או החזקה ו/או מכירה של ניירות ערך ו/או הנכסים הפיננסיים המתוארים בה. הניתוח אינה מהווה תחליף לייעוץ או שיווק השקעות המתחשב בנתוניו וצרכיו המיוחדים של כל אדם.