אתמול פרסם בנק מזרחי טפחות (TASE:MZTF) דוחות טובים לרבעון השלישי בהתאם לתחזית עם תשואה להון של 17.3%, לעומת תשואה של 21.3% ברבעון הקודם ו-9.5% ברבעון המקביל.

כצפוי, המדד היה גורם משמעותי בהשגת התשואה הרשימה, אך לצד זאת גם ההכנסות שנבעו מסעיף ההפרשות להפסדי אשראי תרמו במידה מסוימת.

פרט לכך, הבנק הציג צמיחה נאה של 2.1% והמשיך בהגדלת המרווחים בשל צמיחה במגזרים בעלי מרווח גבוה יותר כמו עסקים קטנים תוך קיטון במגזר העסקים הבינוניים והגדולים. דבר המעיד על הכוונה של הבנק להציג צמיחה גבוה, אך לא בכל מחיר.

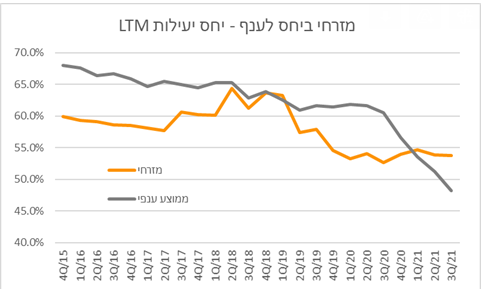

נראה שהבנק ממשיך להציג התקדמות לעבר היעד שהציב בתכנית האסטרטגית הכוללת צמיחה נאה באשראי ובהכנסות ושמירה על מבנה ההוצאות (על אף המיזוג) המתבטא ביחס היעילות. לכל אלה מתווסף היתרון של הבנק בסביבה אינפלציונית, כאשר זו נראית שתמשיך ללוות אותנו בתקופה הקרובה, לפחות כפי שמתבטא בציפיות אינפלציה בשוק (ואולי אף העלאת ריבית בשנה הבאה). אגב, אם מנרמלים את ההוצאות להפסדי אשראי ואת שאר ההוצאות הנלוות (ללא נרמול השפעת מדד) התשואה להון הייתה עדיין סביב 14.5%-15% ובנטרול מדד מעל 12%. משמע התשואה המייצגת של הבנק עשתה עליית מדרגה משמעותית. נקודה נוספת, בשל סביבת האינפלציה הנוכחית והחשיפה הגבוהה של הבנק אליה, היא מהווה הגנה טובה לתיק.

בהתאם לכך, אנו מעדכנים את מחיר היעד של מניית בנק מזרחי ל-126 ₪ למניה ומעלים את ההמלצה לתשואת יתר.

| עיקרי הדוח

הכנסות הריבית נטו היו מעל הצפי והציגו ומעט ירדו ביחס לרבעון הקודם (1.7%-), בנטרול השפעת המדד נרשמה צמיחה בהכנסות של מעל ל-3% ביחס לרבעון הקודם.

ההוצאות להפסדי אשראי הסתכמו בשיעור שלילי של 0.05%, כלומר תרומה של 36 מיליון שקל. נציין שיחס הכיסוי עומד על 0.83%, קרוב מאוד לרמה שלפני המשבר. אנו מעריכים שלאור אימוץ התקן החדש של CECL ויחס הכיסוי לא נותר לבנק עוד הרבה הפרשות עודפות להחזיר ברבעונים הבאים.

ההכנסות מעמלות היו בצפי והסתכמו ב-473 מיליון שקל, דומה לרבעון הקודם.

ההכנסות האחרות כללו את הרווח ההזדמנותי מרכישת אגוד בהיקף של 51 מיליון שקל כאשר עד וכולל שנת 2025 הבנק ימשיך לרשום רווח דומה.

ההוצאות התפעוליות נותרו זהות לרבעון הקודם לצד ירידה מסוימת בסך ההכנסות (בעיקר בשל הפרשי המדד).

יחס היעילות התפעולית הסתכם ב-51.2% לעומת 50.4% ברבעון הקודם, כאשר עיקר השיפור נובע מתרומת המדד. נציין כי הבנק שואף ליחס יעילות של 50% ומטה עד שנת 2025.

הרווח הנקי הסתכם ב-845 מיליון שקל, עליה של קרוב ל-120% ביחס לרבעון המקביל וירידה של 14.5% ביחס לרבעון הקודם.

הבנק דיווח על חלוקת דיבידנד בהיקף של 752 מיליון שקל, תשואת דיבידנד של כ-2.6%.

יחס הלימות ההון של הבנק כעת עומד על 10.44%, אך אחרי חלוקת דיבידנד על יחס של 10.08% מה שמשקף עודפי הון של כמיליארד שקל ביחס לדרישה הרגולטורית המקורית.

תיק האשראי של מזרחי צמח בקצב של 2.1% תוך רבעון, כאשר עיקר הצמיחה נבעה מעסקים קטנים ומשכנתאות לצד כיווץ במגזר העסקים הגדולים והבינוניים.

המרווח הפיננסי בנטרול השפעת מדד נשמר זהה לרבעון הקודם סביב 2%.

| בשורה התחתונה

בנק מזרחי הציג דוח חזק עם תשואה להון יוצאת דופן של 17.3%, הנובעת בעיקר תרומה של המדד ומהכנסות מסעיף ההוצאות להפסדי אשראי. סה"כ נראה שהבנק ממשיך להציג תוצאות חזקות, כאשר גם בנטרול השפעות כמו מדד ונרמול ההכנסה מהפסדי אשראי עדיין הבנק מייצר תשואה להון גבוהה מ-12%.

בהתאם לכך, ובהנחה שסביבת האינפלציה תישאר ברמתה הנוכחית (כפי שמעריך השוק), אנו מעדכנים את מחיר היעד שלנו ל-126 ₪ למניה ומעלים את ההמלצה לתשואת יתר.

הכותב הוא אנליסט בנקים של בית ההשקעות אי.בי.אי. הסקירה מתבססת על מידע שפורסם לכלל הציבור על ידי החברות הנסקרות בו וכן על הערכות ואומדנים ומידע אחר שבית ההשקעות אי.בי.אי מניח כי הוא מהימן, וזאת בלי שביצע בדיקות עצמאיות ביחס למידע. אי.בי.אי, כותבי הסקירה ועורכיה אינם אחראים למהימנות המידע, לשלמותו, לדיוק הנתונים הכלולים בו או לכל השמטה, שגיאה או ליקוי אחר בה. סקירה זו אינה בגדר ייעוץ השקעות ואינה מהווה הזמנה לרכוש או הזמנה למכור את ניירות הערך הנזכרים בה. לפיכך, אין להסתמך על המידע הכלול בה ואין בו כדי להחליף שיקול דעת עצמאי וקבלת ייעוץ מקצועי המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בית השקעות אי.בי.אי, עובדיו וחברי הדירקטוריון שלו עשויים להחזיק בניירות הערך ו/או בנכסים הפיננסיים המתוארים בסקירה.